国内で最も有名な消費者金融のひとつ「プロミス」。SMBC系列の消費者金融であり、最大500万円まで借り入れ可能。実質年利4.5%~17.8%であり、とくに上限金利はORIX MONEYと並んで消費者金融としては低水準。ただし「年利17.8%は決して安くはない」ことも理解しておきましょう。なおかつプロミスは審査通過率が高い消費者金融ではありません。

つまり「審査が厳しく、なおかつ銀行カードローンなどをはるかに上回る年利がかかる消費者金融」としての一面があるのです。今回は、プロミスの金利や審査基準、契約リスクとメリットについて詳しく解説します。プロミスでお金を借りる前に、ぜひ参考にしてください。

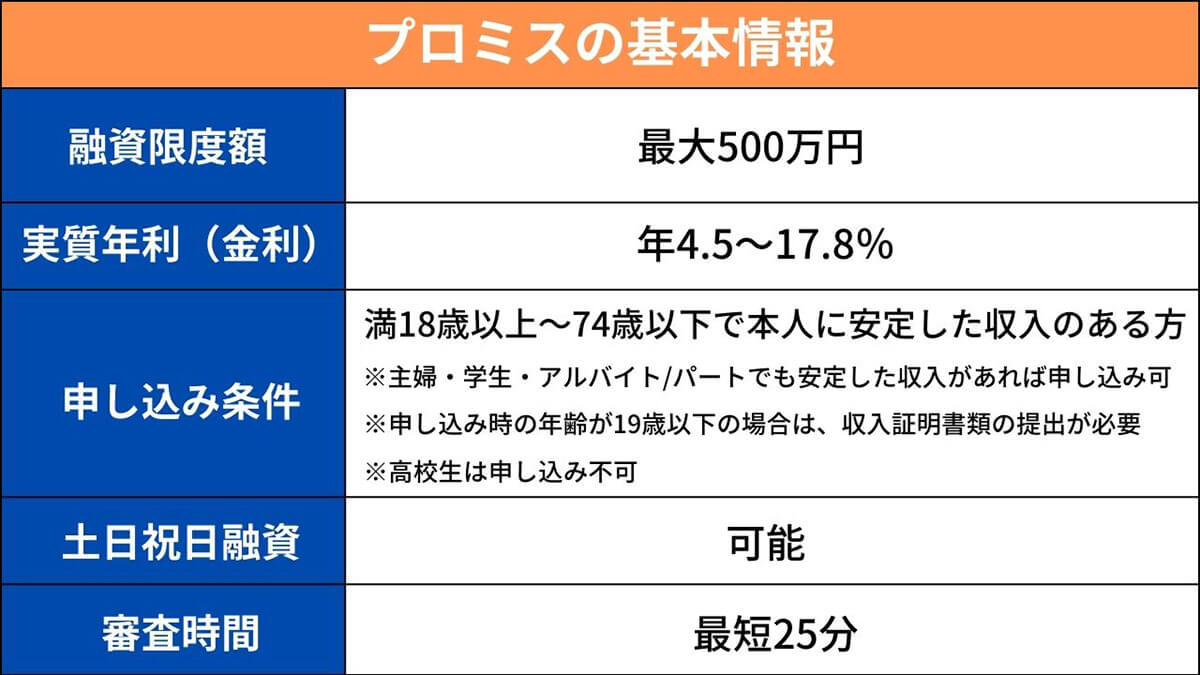

プロミスとは?基本情報と特徴

消費者金融でおなじみの「プロミス」は、SMBCコンシューマーファイナンス株式会社が運営するカードローンサービスのブランド名です。

プロミスの特徴は以下の通りです。

・実質年利4.5%~17.8%

・Web完結の申込みで来店不要

・最短25分で審査結果が分かる

・最高500万円までの借入が可能

・全国に自動契約機やATMがある

・24時間365日いつでも借入・返済可能

・無利息期間サービスやポイントプログラムなどの特典がある

プロミスの申込み条件

プロミスの申込みには、以下の条件を満たす必要があります。

・18歳以上74歳以下であること

・安定した収入があること

・申し込み時の年齢が19歳以下の場合、収入証明書が提出できること

原則として高校生や収入が年金しかない方は申し込みできません。外国籍の方は、本人確認書類として「在留カード」または「特別永住証明書」の提出が必要となります。

また、総量規制の範囲内であること(年収の3分の1以下)や信用情報に問題がないことが求められますが、それをクリアすれば必ず融資が通るというわけではありません。

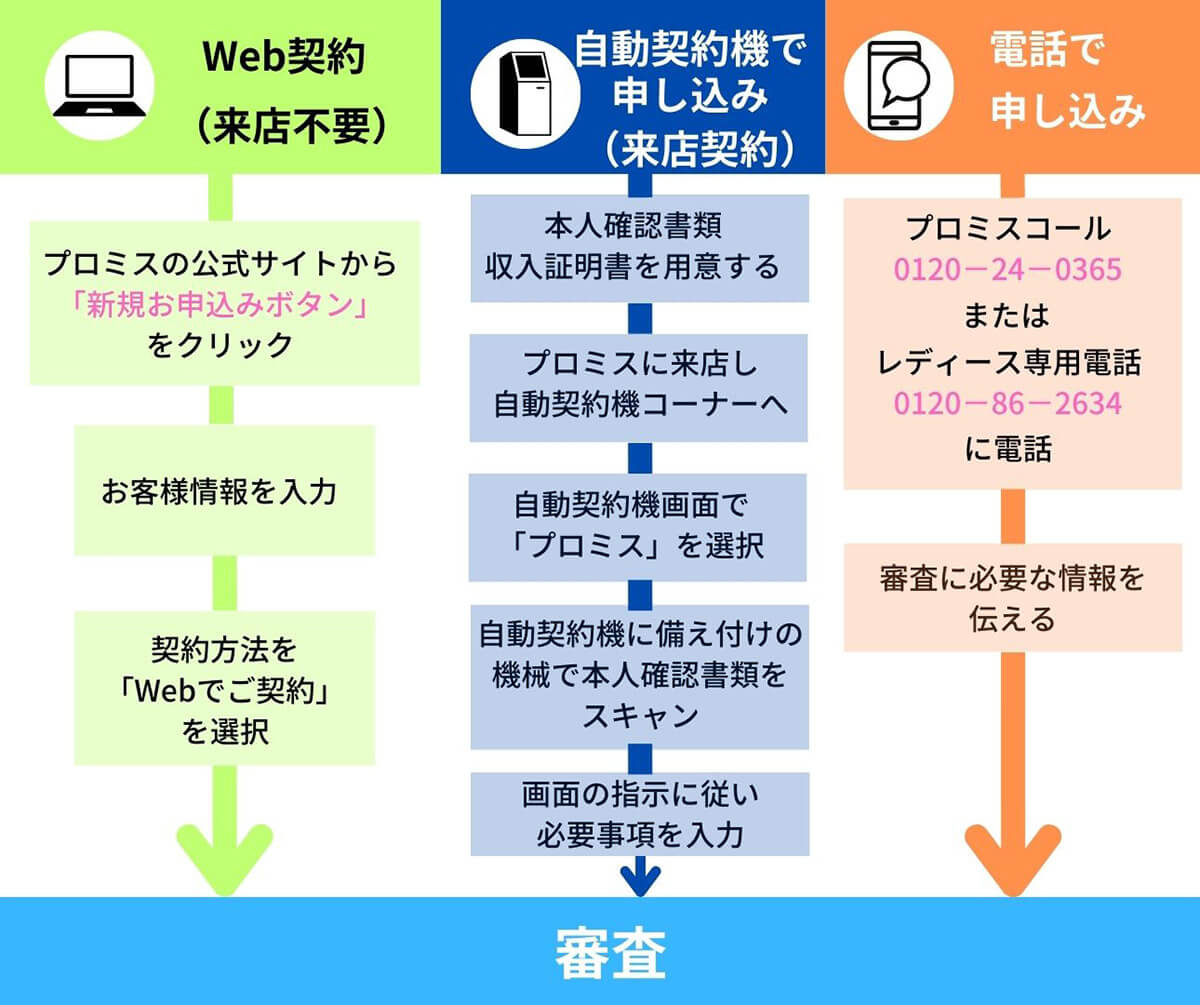

プロミスの審査の流れと必要な書類

プロミスはWeb、自動契約機、電話の3つのパターンから申し込み可能です。

Web申し込みなら、来店不要でPC公式サイトにアクセス、またはアプリからお客様情報を入力するだけなので簡単。来店して自動契約機で申し込む場合は、必要書類を持参する必要があります。電話でも申し込み可能ですが、「自動契約機」と「電話」の場合は受付時間が9:00~21:00までなので注意しましょう

プロミスの審査では、下記のような書類の準備が必要です。

・顔写真つきの本人確認書類(運転免許証、パスポート、マイナンバーカード、など)

・収入証明書類(給与明細書、確定申告書、源泉徴収票など)

※借入額が50万円を超える場合や他社借入残高が100万円を超える場合などに必要

本人確認書類は、Web完結申込みの場合はオンラインでアップロード可能。自動契約機や店舗で申込む場合は持参します。収入証明書類はプロミスアプリやWebでの提出、あるいは郵送またはFAXで提出します。

参考元:「プロミス」公式サイト

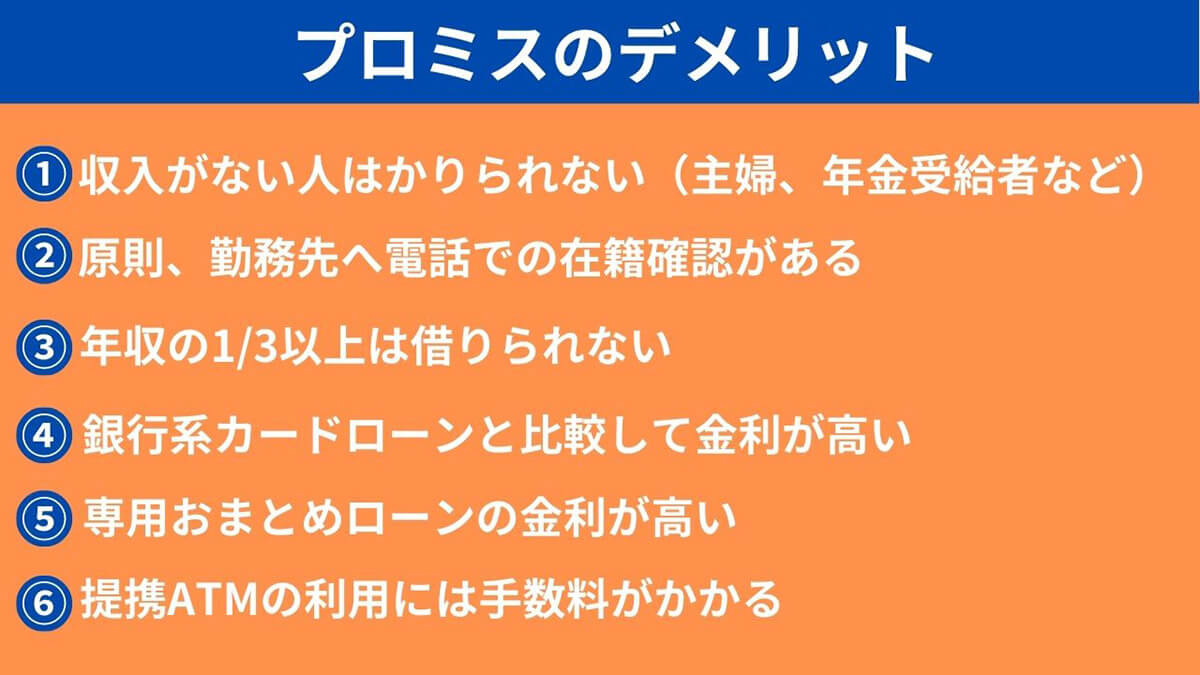

プロミスでの借り入れはやばい?利用のデメリットと契約リスク

プロミスは信頼できる消費者金融のひとつであり、30日間無料利息サービスや利用や返済でVポイントが貯まるなどのメリットがあります。しかし、利用には以下のデメリットや契約リスクに注意してください。

大手銀行と比べると、金利が高いのもデメリット。複数の金融機関で借り入れがある場合、専用の「おまとめローン」が利用できますが、実質年率は6.3~17.8%とかなり高めです。

また、後述しますがプロミスの審査は必ずしも甘くなく、審査に落ちてしまう人も一定の割合でいます。また総量規制の対象でもあるため、年収の3分の1以上は借り入れできず、他社で借り入れがある場合はその分、借りられる金額が少なくなります。専業主婦など収入がない人はほぼ借りられないでしょう。

このようなデメリットに加え、金利が銀行系に比べて高いというのは大きな難点と言えます。

たとえば、10万円、30万円、50万円、100万円を年利17.8%で借りた場合。30日以内に完済すれば利息は発生しませんが、毎月少額ずつ返済すると以下のような利息が発生します。

| 借入額 | 金利 | 毎月の返済金額 | 返済期間 | 利息 |

| 10万円 | 17.80% | 10,000円 | 11カ月 | 9,430円 |

| 30万円 | 17.80% | 15,000円 | 24カ月 | 58,508円 |

| 50万円 | 17.80% | 15,000円 | 47カ月 | 194,862円 |

| 100万円 | 17.80% | 25,000円 | 56カ月 | 394,927円 |

消費者金融の中でも、プロミスは低金利。とはいえ、銀行系のカードローンと比較すると金利が高く、長期的な借り入れには向いていません。利用する場合は短期間に限定するか、少額の借り入れにした方がよいでしょう。またもし「安定した収入がある」など属性に大きな問題が無ければ、同じSMBC系列の「三井住友カードローン」などでの借り入れも検討すべきでしょう。

プロミスの審査基準:甘い?厳しい?

プロミスの審査は通過率40%と言われています。決して審査が甘いとは言えません。

▼2021年12月~2022年5月までの審査通過率

| 期間 | 審査通過率 |

| 2021年12月 | 39.80% |

| 2022年1月 | 27.70% |

| 2022年2月 | 38.60% |

| 2022年3月 | 37.00% |

| 2022年4月 | 37.10% |

| 2023年5月 | 36.70% |

詳しい審査基準は公表されていませんが、審査が通りやすくなるコツを以下で紹介します。

①安定した収入があること

審査基準のひとつは、安定した収入があること。正社員だけなく、パートやアルバイトなどでも安定した収入があれば申し込みできます。収入証明書類などを提出して、きちんと返済能力があると認められれば審査に通過する可能性があります。なお、収入証明書類は勤務形態に限らず、借入額が50万円を超える場合や他社借入残高が100万円を超える場合には提出が必要です。

②本人の提出書類に誤り・虚偽がないこと

本人の提出書類に誤り・虚偽がないことも大切です。プロミスは本人確認書類を提出することで、本人であることや住所・氏名・生年月日などの情報を確認します。本人確認書類は、運転免許証やパスポート、健康保険証などがあり、プロミスは提出された書類に誤りや虚偽がないかを厳しくチェックします。もし、書類に不備や偽造があった場合は、審査に落ちるだけでなく、法的な問題にもなりかねないので、虚偽なく申請しましょう。

③総量規制の範囲内であること

審査に通過したいなら、借入を総量規制の範囲内で抑えることです。総量規制とは、消費者金融やカードローンなどから借りられる金額の上限を定めた法律であり、個人の年収の3分の1以下しか借りられないと決まっています。たとえば、年収300万円の場合に借りられるのは100万円まで。プロミスも総量規制に従って審査を行うため、もし、総量規制を超えて借りようとした場合は、審査に通らない可能性が高くなります。

④信用情報に問題がないこと

どの消費者金融でも同じですがお金を借り入れるときに大事なのは、信用情報に問題がないことです。信用情報とは、個人の金融取引履歴や信用状況を記録したデータベースで、信用情報機関に登録されている信用情報には、以下のような内容が含まれます。

・借入件数(消費者金融やカードローンなどから借りた回数)

・借入残高(消費者金融やカードローンなどから借りている金額)

・返済状況(滞納や延滞、債務整理や自己破産などの履歴)

・申込件数(消費者金融やカードローンなどに申し込んだ回数)

たとえば返済状況に問題があるということは、滞納や延滞、債務整理や自己破産などをした過去があるということです。たとえば、債務整理をした場合は5年間、自己破産をした場合は5~10年間「ブラックリスト」として信用情報に記録されます。これらの履歴があると、信用力が低いと判断され、審査に通るのがかなり難しくなります。

⑤短期間で他社に申込をしていないこと

短期間で複数の消費者金融に申し込まないというのも審査を通過させるうえで重要なポイントです。矢継ぎ早に短期間で他社も含めた借り入れをしているということは、金銭的に困窮している可能性が高いと判断されるためです。消費者金融にとってお金を貸すリスクが高いと判定されるので、審査に通りづらくなってしまいます。

プロミスの審査基準はアコムやアイフルより厳しい?

プロミスの審査基準は、他の消費者金融とあまり変わりはありません。

それぞれ審査通過率は以下の通りです。

| 消費者金融 | 審査通過率 |

| プロミス | 36.70% |

| アコム | 35.90% |

| アイフル | 29.80% |

| レイク | 34.90% |

審査通過率が40%を切っているところが多く、年々低くなってきていると言われています。休業や倒産する会社が多くなり、消費者金融を利用する人が増えたのが理由だと考えられます。

金利シミュレーション: プロミスでの借入にかかるコストを計算

プロミスでの借り入れにかかる利息などのコストを計算してみました。

利息計算の方法

利息計算は、プロミスの「ご返済シミュレーション」などで確認可能です。

毎月の返済額によって異なりますが、5万円~200万円までの利息シミュレーションは以下の通りです。

| 借入残高 | 毎月の返済額 | 金利 | 完済期間 | 利息 | 利息合計 |

| 5万円 | 2,000円 | 年17.8% | 32カ月 | 12,923円 | 62,923円 |

| 10万円 | 4,000円 | 25,864円 | 125,864円 | ||

| 15万円 | 6,000円 | 38,810円 | 188,810円 | ||

| 20万円 | 8,000円 | 51,743円 | 251,743円 | ||

| 25万円 | 10,000円 | 64,688円 | 314,688円 | ||

| 30万円 | 11,000円 | 36カ月 | 87,289円 | 387,289円 | |

| 40万円 | 11,000円 | 53カ月 | 179,111円 | 579,111円 | |

| 50万円 | 13,000円 | 58カ月 | 246,160円 | 746,160円 | |

| 60万円 | 16,000円 | 56カ月 | 282,859円 | 882,859円 | |

| 70万円 | 18,000円 | 59カ月 | 351,341円 | 1,051,341円 | |

| 80万円 | 21,000円 | 57カ月 | 387,442円 | 1,187,442円 | |

| 90万円 | 23,000円 | 59カ月 | 456,640円 | 1,356,640円 | |

| 100万円 | 26,000円 | 年15.0% | 53カ月 | 371,743円 | 1,371,743円 |

| 110万円 | 22,000円 | 79カ月 | 636,960円 | 1,736,960円 | |

| 120万円 | 24,000円 | 694,888円 | 1,894,888円 | ||

| 150万円 | 30,000円 | 868,611円 | 2,368,611円 | ||

| 200万円 | 30,000円 | 1,158,176円 | 3,158,176円 |

借入金が多くなるほど、完済までの期間が長くなるほど多くの利息を支払わなければなりません。

プロミスの金利(実質年率)は4.5〜17.8%

プロミスの金利はほかの消費者金融と同水準で、4.5~17.8%です。少額を借り入れるほど金利は高くなり、上限金利の17.8%が適用されます。

延滞すると実質年率20.0%の遅延損害金が発生

返済期日を守れなかった場合、実質年率20.0%の遅延損害金が発生します。「延滞元本書ける遅延損害金利率(20.0%)÷345日×延滞日数」で計算されていくため、延滞した場合は1日でも早く返済しましょう。

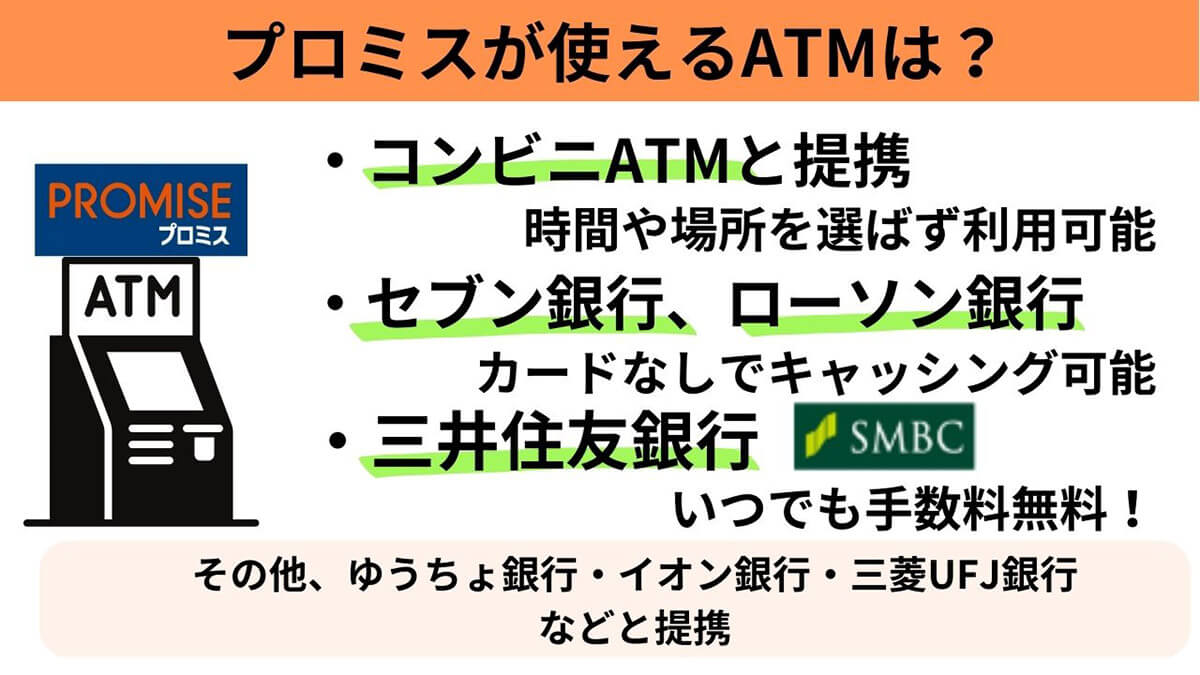

プロミスの自動契約機・ATMはどこにある?使い方は?

プロミスの自動契約機やATMは全国に1000台以上設置。全国どこでも利用できます。

プロミスの自動契約機は三井住友銀行出張所ローンなどに設置されているほか、提携コンビニATMでも利用可能です。

設置場所についてはプロミスの公式サイトから確認できます。

プロミスのアプリローンでの借り入れ申し込みの手順

スマホのアプリを使ってWebから申し込む方法は「アプリローン」と呼ばれ、スマホのみで契約ができます。申し込み手順は以下の通りです。

アプリをダウンロード後、アプリを起動して「新規お申し込み」をタップ。「お客様情報入力」に名前、生年月日、住所、勤務先などの必要事項を入力して送信します。申し込み後、本人書類の提出もカメラで免許証などを撮影し、アプリから提出可能です。

審査通過後、指定の銀行口座に振り込まれる「インターネット振込」なら最短10秒で借入可能。その他、セブン銀行ATMやローソン銀行ATMなどスマホのみで借入可能な「スマホATM」、コンビニのATMで引き出し可能な「コンビニ・提携ATM」、プロミスのATMから借り入れる「プロミスATM」で現金を受け取れます。

プロミスの借り入れの在籍確認: 会社にバレるリスクは?

プロミスでは在籍確認が必須なので、会社に電話があります。しかし、電話番号や時間帯などを指定できるうえ、プロミスからの電話だと伝えらえることはないため会社にバレるリスクは低いでしょう。

プロミスの返済方法の種類と手続き方法

プロミスの返済方法は、口座振替・ATM・銀行振込・インターネットバンキングなどから選べます。口座振替は事前に登録が必要です。ATMや銀行振込では手数料がかかりますが、前述したように三井住友銀行やプロミスATMからなら手数料無料です。

プロミスで借り入れ額上限を増額する方法

プロミスでは、新規契約の場合の限度額は最大50万円。しかし、2回目以降になると最大500万円まで増額が可能です。増額するには再度審査を受ける必要があり、過去に延滞がないかなどがチェックされます。

プロミスの危険性や審査基準などについてよくある質問

プロミスの危険性や審査基準についてよくある疑問をご紹介します。

プロミスで審査落ちしやすい人の特徴は?

プロミスでは、一定の収入があればアルバイト・パートでも申込み可能。しかし、複数他社からの借り入れや金融事故歴のある人は審査落ちしやすいので注意しましょう。また、年収の3分の1以上の借金がある人は総量規制上、これ以上借りられません。

プロミスに審査落ちして、再申し込みできるのは何カ月後?

消費者金融で何度も審査落ちすると、いわゆる「ブラックリスト入り」している状態となってしまいます。この場合、最低半年は新たな借り入れができません。この半年の間に債務整理などを行い、審査が通るようにしましょう。

収入証明書は借り入れ審査の際に必須?

プロミスでは、借り入れ額が50万円以下であれば収入証明書は不要。しかし、50万円以上の借り入れや増額申請をする場合や19歳以下の場合は、源泉徴収票などの収入証明書が必要です。

在籍証明書なしで借り入れ可能?

プロミスでは在籍証明書は必要ありません。しかし、勤務先や自宅などに電話をかけて在籍確認する本人電話は必ず行われます。なお、前述したように在籍確認の際、プロミスが「消費者金融」だと名乗ることはないため、電話でバレるリスクはほぼありません。

まとめ: プロミスでの借入は本当に危険?利用を検討するポイント

プロミスは大手銀行と比べると金利が高いので、無理な借入は禁物。支払期限を過ぎると実質年率20.0%の遅延損害金も発生するため、必ず支払期限を守ることが大切です。

とはいえ、急にお金が必要になった場合は最短25分の審査で即借入ができるのは便利なところ。きちんとした返済計画のもと、自分の返済能力に見合った分だけを借りるようにしましょう。

※サムネイル画像は(Image:「プロミス」公式サイトより引用)