VISAとJCBは共にクレジットカードの国際ブランドです。クレジットカードを発行する際、「VISA」と「JCB」どちらを選ぶべきなのか、そもそも何が違うのか意外と正確に理解できていない方は多いのでは?

VISAはアメリカ発の国際ブランドの1つで、世界200以上の国と地域でデジタル決済を提供するグローバル企業。JCBは日本初の国際ブランドとして1961年に誕生したクレジットカード会社です。現在約4,100万店との提携があります。

(ロゴは各社公式サイトより引用)

●JCBグローバルサイトは→こちら

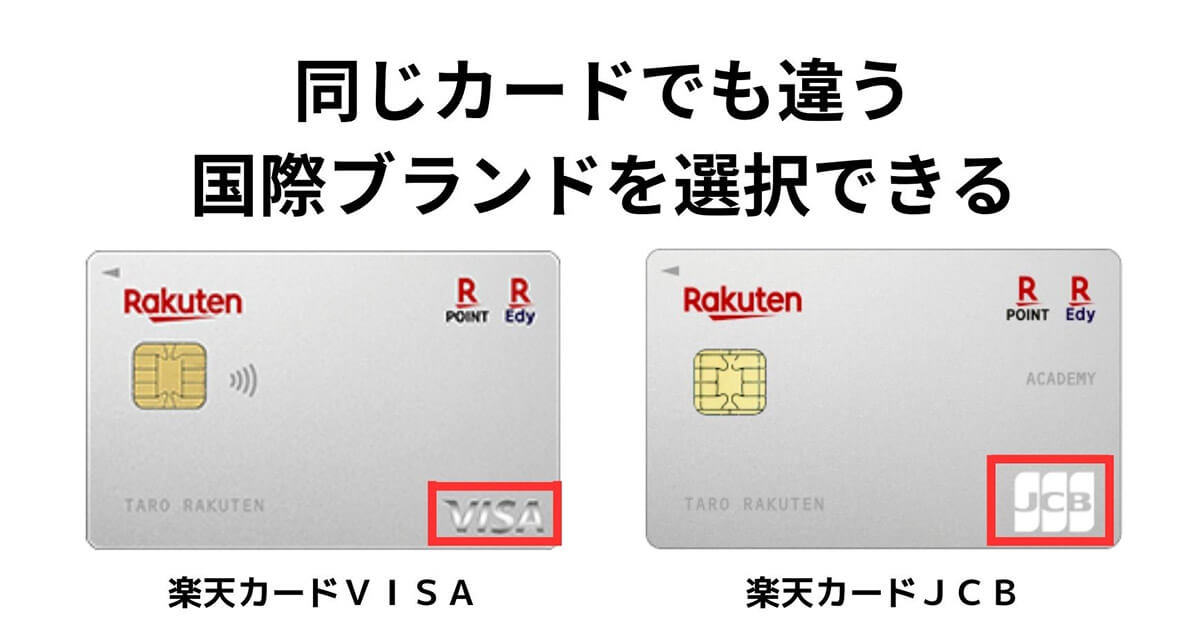

たとえば楽天カードでは、発行時にVISAもJCBも選択できます。正直、どちらの国際ブランドを選ぶか「何となく決めた」方も少なくないのでは

(画像引用元:楽天カード公式サイト)

今回は「VISA」と「JCB」の違いやどちらを選ぶべきなのかについて解説します。

VISAとJCB、それぞれの代表的なクレジットカード

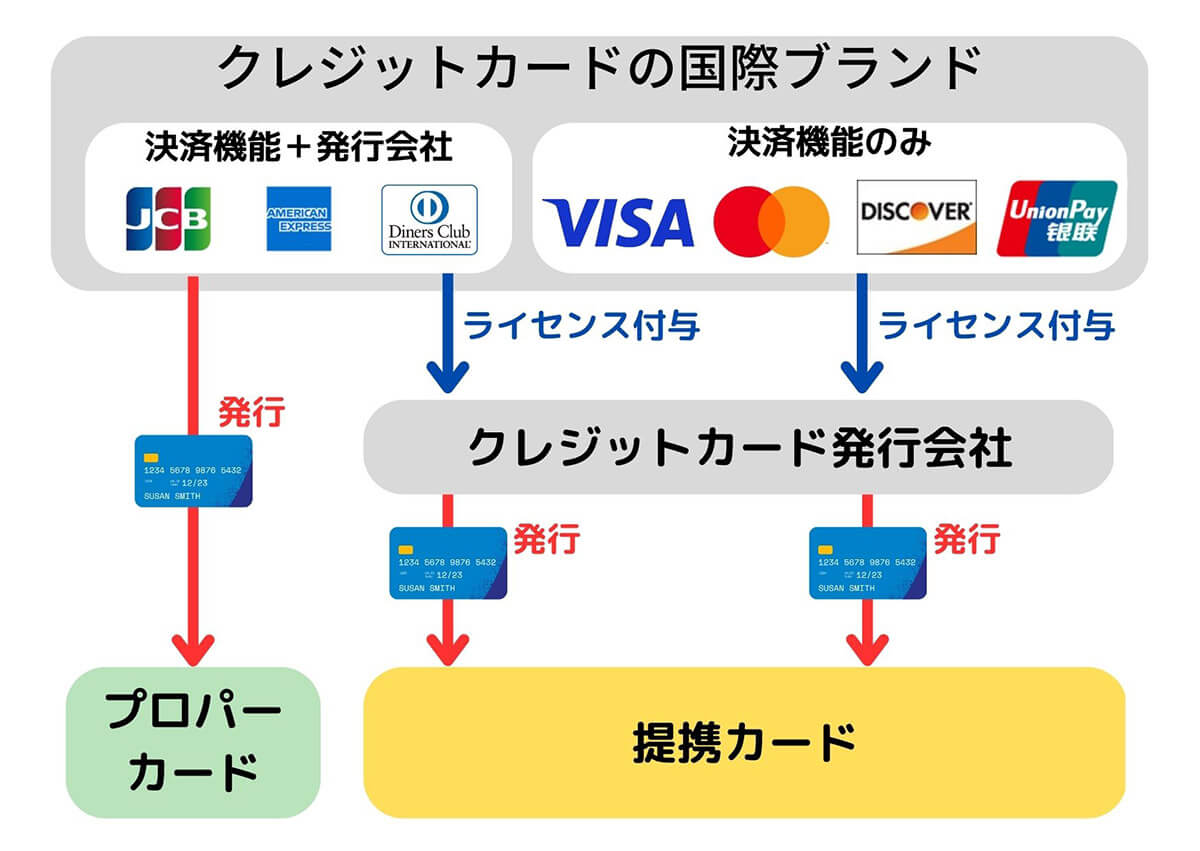

VISAとJCBの最も大きな違いは、クレジットカードの「決済会社」か、決済だけでなく「発行会社」まで兼ねているかという点です。

「決済会社」とは、クレジットカードのブランドを提供する会社で、カードの利用者と加盟店の間で決済を仲介する役割。「発行会社」とは、クレジットカードの申し込みや審査、発行を行う会社で、カードの利用者に対して融資やサービスを提供する役割です。

JCBは、決済会社としての役割のほかに、発行会社としてもカードを発行しています。JCBが発行するプロパーカードは、JCBオリジナルシリーズと呼ばれ、JCBグループのオリジナルのサービスを提供しています。VISAは、決済会社としてのみ機能しており、他の発行会社と提携してVISAブランドのカードを提供しています。(ロゴは各社公式サイトより引用)

ちなみに他社で例えると、JCBはアメックスとダイナースに近く、VISAはMastercardに近いです。

一例として、JCBとVISAの代表的なクレジットカードもご紹介します。

JCB:JCB CARD W

JCBカードWは、申し込み条件に18歳から39歳までと年齢制限があるJCBが発行する年会費無料のクレジットカード。JCBオリジナルシリーズのひとつです。

JCB CARD WはJCBブランドのクレジットカードです。年会費は無料で、ポイント還元率は1.0%~5.5%です。ポイントはJALマイルやAmazonギフト券に交換できます。また、海外旅行傷害保険やショッピング保険なども付帯しています

(画像引用元:JCB公式サイト)

| JCB CARD W | ||

| ポイント | 還元率 | 約1% |

| もらえるポイント | Oki Dokiポイント 1,000円につき2ポイント |

|

| 1ポイントの価値 | 3~5円(交換先により異なる) | |

| 年会費 | 初年度 | 永年無料 |

| 2年目以降 | ||

| 家族カード | 無料 ※本会員が学生の場合発行不可 |

|

| 申込条件 | ・18歳以上39歳以下で、本人または配偶者に安定継続収入のある人 ・高校生を除く18歳以上39歳以下の学生 ※39歳までの申し込みで40歳以降も年会費無料のまま継続可能 |

|

| 旅行保険 | 海外 | 最高2,000万円補償利用付帯 |

| 国内 | なし | |

| その他保険 | ショッピングガード保険 海外で最高100万円補償 |

|

| ETCカード | 発行手数料 | 無料 |

| 年会費 | 無料 | |

| 発行期間 | 約1週間 | |

VISA:三井住友カード (NL)

「VISA」ブランドの国内で有名なクレジットカードには、やはり三井住友カードが挙げられます。

三井住友カード(NL)は、三井住友カードが2021年2月に新たに発行を開始した、VISAブランドのカード番号などが印字されていないナンバーレスのクレジットカードです。

三井住友カード (NL)はVISAブランドのクレジットカードです。年会費は無料で、ポイント還元率は0.5%です。ポイントはANAマイルや楽天ポイントに交換できます。また、海外旅行傷害保険やショッピング保険なども付帯しています

(画像引用元:三井住友カード)

| 三井住友カード (NL) | ||

| ポイント | 還元率 | 0.50% |

| もらえるポイント | Vポイント 200円につき1ポイント |

|

| 1ポイントの価値 | 1円 | |

| 年会費 | 初年度 | 永年無料 |

| 2年目以降 | ||

| 家族カード | 無料 ※本会員の方が学生の方の場合は配偶者のみ |

|

| 申込条件 | 高校生を除く満18歳以上の人 ※20歳未満は保護者の同意必要 |

|

| 旅行保険 | 海外 | 最高2,000万円補償利用付帯 ※加入後「選べる無料保険」への切替え可能 |

| 国内 | なし | |

| ETCカード | 発行手数料 | 無料 |

| 年会費 | 無料 入会翌年度以降、550円 ※無料になる条件あり |

|

| 発行期間 | インターネット申し込みで1~2週間 | |

VISAとJCB、それぞれのブランドの特徴

VISAとJCB、それぞれの国際ブランドの特徴をここからは詳しく見ていきましょう。まずは基礎知識のおさらいから。

「海外旅行で便利なのはVISA、国内で便利なのはJCB」と何となく理解している方も多いでしょう。しかし、実はJCBの方がほんの少し海外での手数料が安く抑えられているなど意外と知られていない両者の特徴がいろいろとあります。

VISA:海外旅行で便利!汎用性が高い世界的ブランド

まずはVISAの基礎知識のおさらいです。世界中で使える国際ブランドで、海外旅行やオンラインショッピングなどで幅広く活用できます。詳しくは後述しますがエクスペディアやBooking.comなど豊富なサービスの優待も用意されています

JCB:日本唯一の国際ブランド!海外での対応店は少なめ

JCBは日本発の国際ブランドです。日本では圧倒的なシェアを誇り、国内の対応店はほぼすべてです。海外ではアジアやハワイなどに強く、JCB専用の優待サービスもあります

国内・海外での使用の観点からVISAとJCBを比較

ではさっそく国内または海外で使用する観点から、VISAとJCBを比較してみましょう。結論から言えば国内で使う場合、JCBとVISAにはあまり大きな違いがありません。しかし、海外での使用感や手数料に両者の違いがくっきりと出ます。

国内で使う場合:VISA、JCBのメリット・デメリット

国内で使う場合、VISAとJCBに大きな違いはありません。どちらもほとんどの店舗で利用できますし、ポイント還元率や特典も似ています。ただし、一部のコンビニやスーパーなどではJCBが使えない場合もありますので、注意が必要です。

海外で使う場合:VISA、JCBのメリット・デメリット

海外で使う場合、VISAは世界中で使える汎用性の高いブランドですが、JCBはアジアやハワイなどに強く、欧米やアフリカなどでは対応店が少ない場合もあります。

また、海外でのカード利用時の為替レートや手数料も、VISAとJCBでは異なります。利用手数料やレートの面で見ると、VISAよりJCBの方が少しだけお得な場合が多いです。

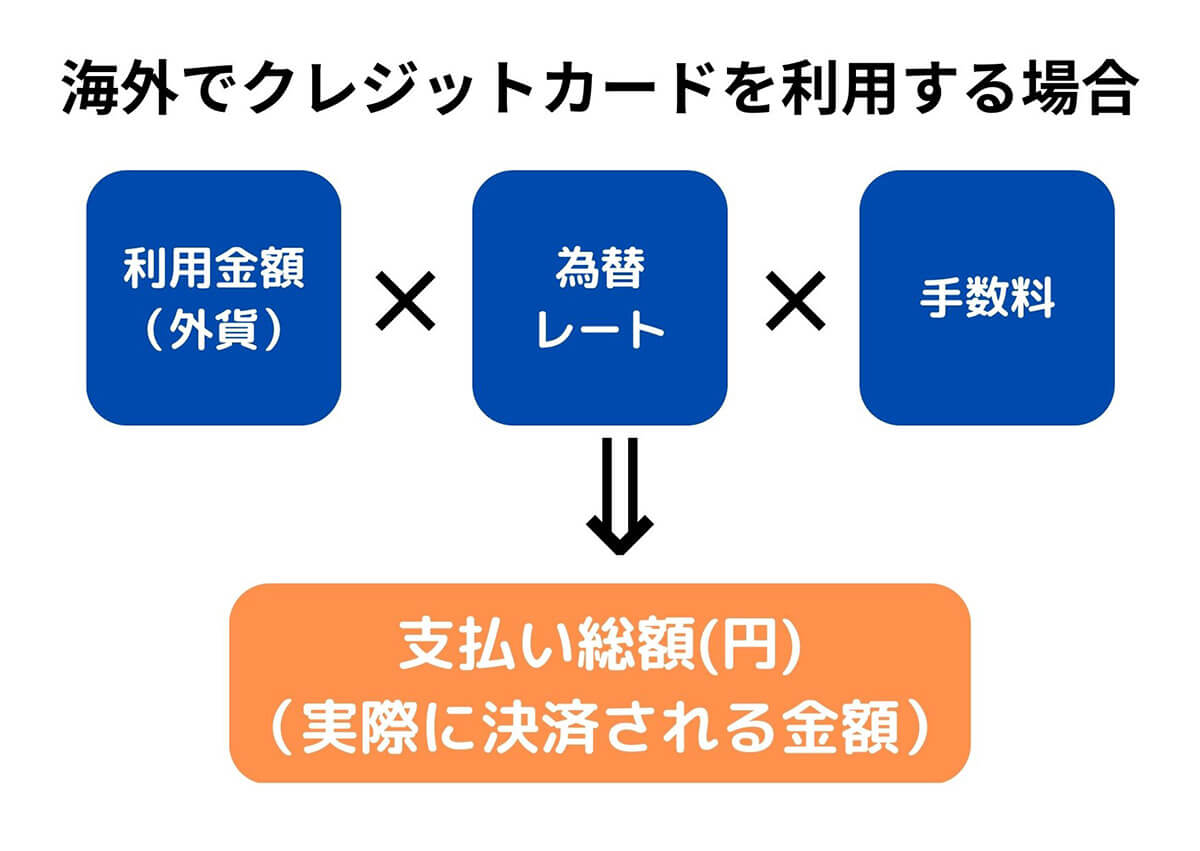

海外でクレジットカードを利用すると、利用情報がカード会社に到達し、カード会社独自の為替レートを用いて日本円に換算され、その金額に規定の利用手数料が掛けられたものが支払い総額として実際に決済されます

海外手数料はクレジットカード発行会社によって異なります。先ほどご紹介したJCBカードWを発行するJCBカードと、三井住友カード (NL)を発行する三井住友カード、後ほど紹介する楽天カードで手数料を比べると以下のようになります。

| クレジットカード会社 | 海外手数料 |

| JCBカード | JCB、1.60% |

| 三井住友カード | VISA・Mastercard 2.20% 銀聯カード 2.50% |

| 楽天カード | VISA・Mastercard 1.63% JCB 1.60% American Express 2.00% |

総じてJCBブランドの方が、VISAのカードより海外手数料がわずかに抑えられています。「VISAの方が海外では安く、使いやすい」というイメージが強い方も少なくないのでは。何を隠そう、筆者自身が「JCBは海外で不利」と思っていたのでこのデータに気が付いたときに驚きました。

カードの優待・特典:VISAとJCBのサービスを比較

カードの優待や特典の観点からも、VISAとJCBを比較してみましょう。結論から言えば「ホテル好き」にはVISAがおすすめ、窓口サービスや海外での日本語対応サービスを重視する方にはJCBがおすすめ。

VISAの特典:ホテル優待などが充実

VISAは、世界中のホテルや旅行会社、旅行予約サービスなどと提携して、割引や特典を受けられるサービスを提供しています。エクスペディアやBooking.comなど日本でも有名な各種サービスも実は優待対象。これらのサービスはかなり多岐に渡るため、詳細は後述します。

JCBの特典:旅行関連の優待や各種サービスが充実

JCBは、国内外の旅行関連の優待や各種サービスが充実しています。たとえば、海外に設置されたサービス窓口JCB PLAZAでは、海外でJCBカードを提示すると、無料で荷物預かりやインターネット利用、日本語による観光案内などのサービスが受けられます。また、JCBが運営する海外旅行情報サイト「たびらば」では、JCBカード会員限定の旅行プランや割引クーポンなどがあります。

VISAの特典や各種メリットの詳細

VISAの特典や各種メリットの詳細は以下の通りです。

ホテルの優待や旅行優待

VISAカードで支払うと、さまざまな旅行サイトやホテルで割引価格で予約できる特典があります。

割引が適用になる旅行サイトやホテルの特典は以下の通りです。

| アゴダ特別優待 | 国内・海外での宿泊が最大8%割引 |

| IHG ホテルズ&リゾーツ特別優待 | ① 東南アジア、韓国、日本、オーストラリア、ニュージーランド、南太平洋諸島での滞在が15%割引 ②東南アジアと韓国のIHGホテルズ&リゾーツでの食事が20%割引 |

| Klook旅行手配割引 | 海外レンタカー、ツアーが10%オフ |

| エクスペディア特別優待 | ①海外・国内ホテル宿泊料金が8%オフ ②「海外・国内航空券+ホテル」料金が5万円以上(税抜)の利用の場合、2,500円オフ |

| Booking.com特別優待 | Visaカードで予約すると、宿泊後に最大10%ポイントバック |

| ホテルズドットコム特別優待 | ① 国内・海外ホテル予約でホテルズドットコムリワードスタンプを貯めて4%オフ ②リワードスタンプを貯めずにその場で8%オフ |

| JALABC空港宅配サービス 特別優待 | JALエービーシーの空港宅配サービス公示料金から15%割引 |

| Visa国際線クローク(一時預かり) | 通常料金より10%割引 |

| Visa Wi-Fiレンタルご優待 | 特別キャンペーン: 通信レンタル料金が全プラン5%オフ 通常キャンペーン: 通信レンタル料金が全プラン3%オフ |

その他、アジア各国やハワイ・グアムの現地のお店で使える割引クーポンなどの優待もあるので、旅行の際にはチェックしてみてください。

参考元:VISA公式サイト

eラーニング優待

VISAカードで支払うと、特定のオンラインコースや年間サブスクリプションが割引価格で受講できます。

割引が適用になるeラーニングの特典は以下の通りです。

・イギリスの公的な国際文化交流機関British Councilのオンラインの英語コースが10%割引

・オンライン教育プラットフォームedXの個々のコースが15%割引

・オンライン教育サービス2UGetSmarterオンラインの短期コースが15%割引

・アメリカのオンライン学習コミュニティSkillshareの年間メンバーシップが40%割引

ゴールドカードでは「VISAお取り寄せモール」なども利用可能

Visaゴールドカード会員には、さらに以下のような特典があります。

・VISAお取り寄せモール

厳選したお取り寄せ商品を特別割引価格にて提供しているオンラインショップを利用可能

・Visaゴールド空港宅配

国際線フライトを利用の際、空港から自宅までの復路(帰国時)で1個目500円(税込)、2個目以降通常料金より15%オフ、自宅から空港までの往路(出国時)は1個目から通常料金より20%オフで配達してもらえる

・Visa国際線クローク(一時預かり)

ゴールド会員は通常料金より15%割引

・VisaゴールドWi-Fiレンタルご優待

特別キャンペーン: 通信レンタル料金が全プラン13%オフ

通常キャンペーン: 通信レンタル料金が全プラン10%オフ

JCBの特典や各種メリットの詳細

JCBの特典や各種メリットの詳細は以下の通りです。VISAとは大きく毛色が異なり、「日本人の海外旅行を強くサポートする」サービスがどちらかと言えば多いです。

JCBプラザ:海外旅行を強力サポート

「JCBプラザ」とは、JCBカード会員が利用できる海外にあるJCBのサービス窓口のことです。JCBプラザは、日本語で利用できるので、海外旅行中に困ったときや楽しみたいときに便利です。

JCBプラザとは、海外に設置されたサービス窓口で、JCB加盟店や旅行に関する各種問い合わせを日本語で引き受けています。JCBプラザにはラウンジ機能を持つ「JCBプラザ ラウンジ」も存在します。JCBプラザ ラウンジは世界の主要都市9つに設置されているJCBカード会員が利用できるラウンジなどのネットワークです。インターネット利用やプリントアウトが無料で可能で、荷物預かりも可能なため非常に便利です

(画像引用元:JCB公式サイト)

たびらば:JCBカード会員がお得に使える海外旅行情報サイト

「たびらば」は、JCBカード会員向けに、海外の観光スポットやホテル、おすすめのお店など旅行関連商品・サービスの割引を提供する旅行サイトです。

たとえば「たびらば」で台湾エリアの情報を検索する際、JCB会員に対する「優待・サービス」の有無でお店やスポットを絞り込むことができます

(画像引用元:たびらば公式サイト)

チケットJCB:先行受付や割引などの特典つきでチケット購入

「チケットJCB」とは、JCBカード会員が利用できるチケット販売サイトです。

チケットJCBは、ミュージカルやコンサート、スポーツイベントなどのエンタテインメントイベントのチケットの販売サイト。JCB会員向けの優待や特典付きの公演が多数扱われていますチケットJCBは、JCBから委託を受けてイープラスが運営・販売しています

(画像引用元:チケットJCB)

たとえば、2023年の劇団☆新感線の公演チケットを、チケットJCBで購入すると、JCBの特典として公演パンフレットがプレゼントされます

(画像引用元:チケットJCB)

VISAとJCBから好きなブランドが選べるカードも

それぞれ特典や強みが異なるVISAとJCB。両ブランドの代表的なクレジットカードは記事の前半ですでにご紹介しました。

最後に、VISAとJCBから好きなブランドが選べるクレジットカードを参考までにご紹介します。これらのクレジットカードを発行する際、どちらのブランドを選ぶべきかの検討材料としても役立ててください。

楽天カード:VISA・JCB・Mastercard・アメックス

楽天カードは、年会費無料でポイント還元率が高いことで人気のクレジットカードです。

楽天カードでは、VISA・JCB・Mastercard・アメックスの中から国際ブランドを選択できます。楽天カードの最大のメリットは、年会費無料で楽天経済圏において高還元率でポイントが貯まること。一方デメリットは、公共料金や税金の支払いの還元率が低いこと、ETCカードの発行が有料であることなどが挙げられます

(画像引用元:楽天カード公式サイト)

| 楽天カード | |

| 国際ブランド | VISA・JCB・Mastercard・アメックス |

| 年会費 | 無料 |

| 基本還元率 | 1% |

| 付帯サービス | ETCカード(550円)、家族カード、海外旅行保険(利用付帯) |

ライフカード:VISA・JCB・Mastercard

ライフカードは、ライフカード株式会社が発行する学生や主婦など幅広い層に人気のある年会費無料のクレジットカードです。

ライフカードでは、VISA・JCB・Mastercardの中から国際ブランドを選択できます。ライフカードは、年会費が無料で、比較的審査の難易度が低く、作りやすいクレジットカードと言われています。誕生月に通常の3倍のポイントが貯まる特典が人気のです。ライフカードで貯めたポイントは、動物保護や難病の子どもたちの支援などの社会貢献活動に寄付できます

(画像引用元:ライフカード公式サイト)

| ライフカード | |

| 国際ブランド | VISA・JCB・Mastercard |

| 年会費 | 無料 |

| 基本還元率 | 0.5% |

| 付帯サービス | ETCカード(初年度無料、次年度以降1,100円、なお無料になる条件あり)、家族カード、カード会員保障制度、海外アシスタンスサービス |

リクルートカード:VISA・JCB・Mastercard

リクルートカードは、リクルート社が発行する高還元率で人気のクレジットカードです。

リクルートカードでは、VISA・JCB・Mastercardの中から国際ブランドを選択できます。リクルートカードはなんといっても基本還元率が1.2%と高還元率である点が大きなメリットのクレジットカードです。貯まるポイントもリクルートポイントで、ホットペッパービューティーやじゃらんなどで1ポイント=1円で利用できるため、利用しやすい点も魅力です

(画像引用元:リクルートカード)

| リクルートカード | |

| 国際ブランド | VISA・JCB・Mastercard |

| 年会費 | 無料 |

| 基本還元率 | 1.2% |

| 付帯サービス | ETCカード(VISA・Mastercardは新規発行手数料1,100円、年会費無料)、家族カード、海外旅行・国内旅行保険(利用付帯)、ショッピング保険 |

イオンカードセレクト:VISA・JCB・Mastercard

イオンカードセレクトは、イオン銀行の普通預金口座と連動したクレジットカードです。

イオンカードセレクトでは、VISA・JCB・Mastercardの中から国際ブランドを選択できます。イオンカードセレクトは、イオン銀行のキャッシュカード、クレジットカード、電子マネーWAONの3枚のカードを1枚にまとめられるカードです。年会費無料で、WAONオートチャージでのポイント二重取りや、イオンでのお買い物でポイントが効率的にたまるなど、おトクなサービスがあります。ETCカードの発行・年会費が無料、家族カードも無料で3枚まで発行可能な点も魅力です

(画像引用元:イオンカード公式サイト)

| イオンカードセレクト | |

| 国際ブランド | VISA・JCB・Mastercard |

| 年会費 | 無料 |

| 基本還元率 | 0.5% |

| 付帯サービス | ETCカード、家族カード、WAONカードプラス、プラスEXカード、ショッピングセーフティ保険、クレジットカード盗難保障 |

VISAとJCB、結局どちらがおすすめ?

ヨーロッパやアメリカへの海外旅行や海外出張が多い人には、基本的には加盟店の数が充実しているVISAの方がおすすめです。

一方で国内旅行が好きな人、または海外旅行へ行くとしてもハワイやアジア圏での利用が多い人や日本語でのサポートに魅力を感じる人にはJCBの方がおすすめです。JCBの方が「海外での日本語サポート」が充実しているため、いざという時に頼りになるケースもあるでしょう。

まとめ

今回はVISAとJCBの違いや特徴について解説しました。VISAは旅行やホテルの特典が充実しており、世界中の多くの加盟店で利用できます。JCBは日本発の国際ブランドで、海外でも日本語によるサービスが受けられたり、チケットの優待を受けられたりする点に魅力があります。クレジットカードを作る際には、ご自身がどういった特典が欲しいか、主にどこで利用するかを考えて国際ブランドを選ぶことをおすすめします。

監修日:2023年5月22日