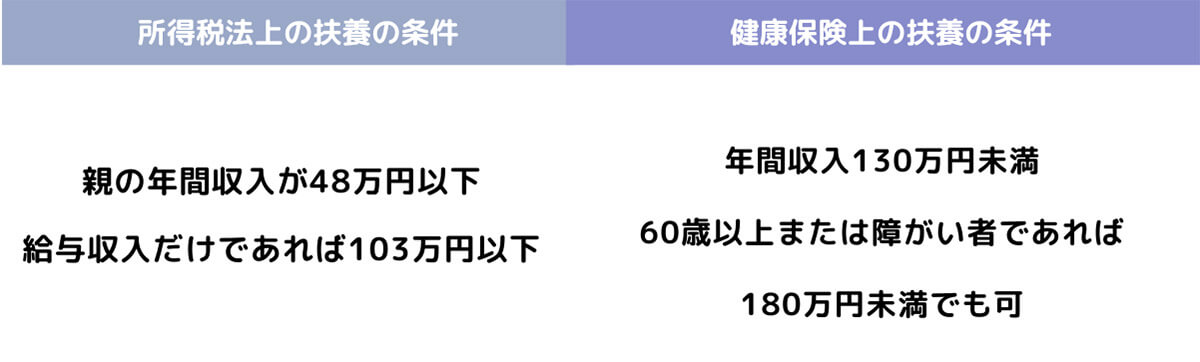

親を扶養に入れる場合、最大のメリットは所得税や住民税が控除されることです。ただし、親を扶養に入れるには「所得税法上の扶養」と「健康保険上の扶養」という2種類の条件を満たす必要があります。

扶養の条件だけでも、上のように細分化されます。所得税法上の扶養の条件は「親の年間収入が48万円以下、給与収入だけであれば103万円以下」。健康保険上の扶養の条件は「年間収入130万円未満。ただし、60歳以上または障がい者であれば180万円未満でも可」。親を扶養する際は各制度ごとの複雑な条件の把握が欠かせません。めんどうだと思う方もいるでしょうが、うまく仕組みを使えばかなりの節約になります

今回は「親を扶養するメリット・デメリット」や「節税効果」を解説します。

ちなみに親を扶養に入れていない場合、もしかしたらあなたも年間で所得税と住民税で8万円弱損をしているかもしれません。また「親の健康保険は払うだけ損」という可能性も。年間で20万円近く節約できる可能性があるので、要チェックです。

【所得税法上の扶養の場合】扶養に入れる親族の条件・範囲と収入

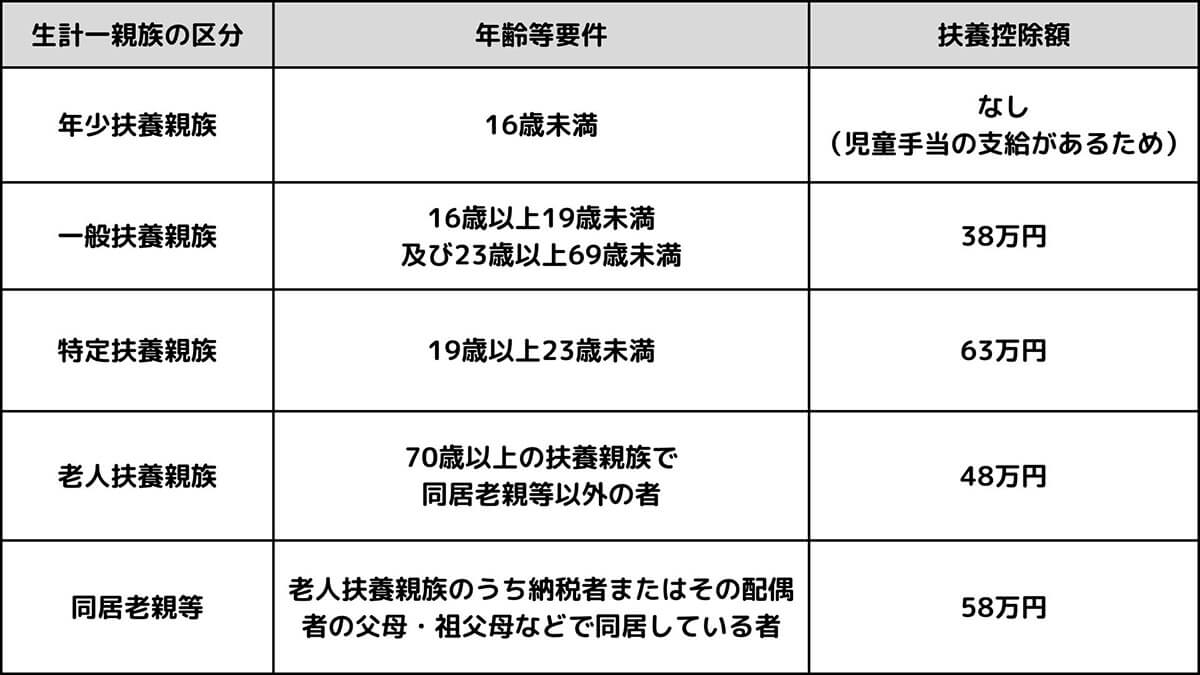

基本的に所得税法上の扶養の場合、38万円~58万円の範囲内で控除が受けられます。

細かい点ではさまざまな条件がありますが、原則として「70歳未満の親を扶養に入れた場合」は38万円の控除を受けることが可能。70歳以上の高齢者親族を扶養にする場合、同居していれば58万円、別居の場合は48万円の控除になると覚えておきましょう

では、より細かく見ていきましょう。まず親族を所得税法上の扶養に入れる場合の条件は、以下の通りです。

・16歳以上で6親等内の血族及び3親等内の姻族、または都道府県知事から養育を委託された児童(いわゆる里子)や市町村長から養護を委託された老人

・年間の合計所得金額が48万円以下(給与のみの場合は給与収入が103万円以下)

・納税者と生計を一にしている

・青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていない、または白色申告者の事業専従者でない

「ややこしい!」と感じる方も多いかもしれませんが、おおむね以下の「年齢等要件」と「控除額」を把握しておけば問題ないです。

年齢別の区分や扶養控除額は以下の通り。

70歳未満の親を扶養した場合は「一般扶養親族」となり、38万円の控除を受けることが可能。一方、70歳以上の高齢者親族を扶養にする場合、同居していれば58万円、別居の場合は48万円の控除になります。なお、長期的な入院は「同居」に該当しますが、老人ホームなどへ入所している場合は同居とはなりません

【健康保険上の扶養の場合】扶養親族にできる親の収入

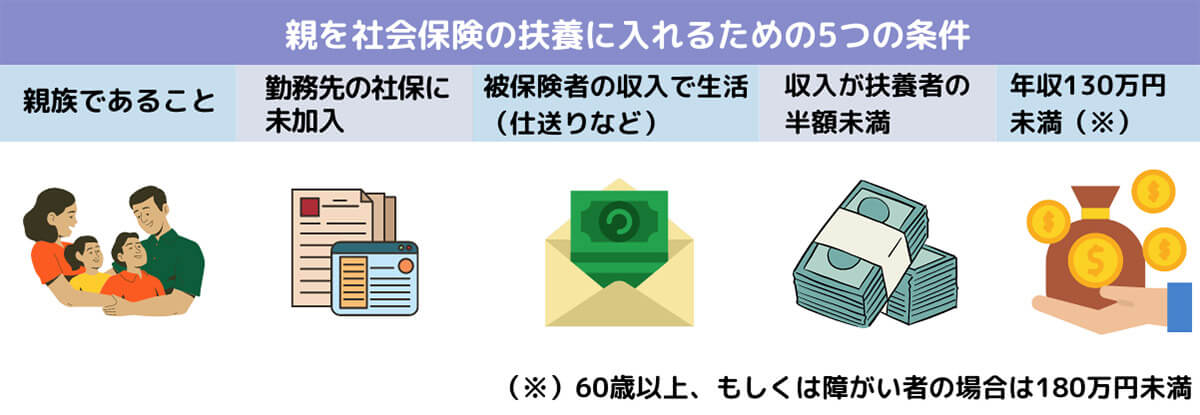

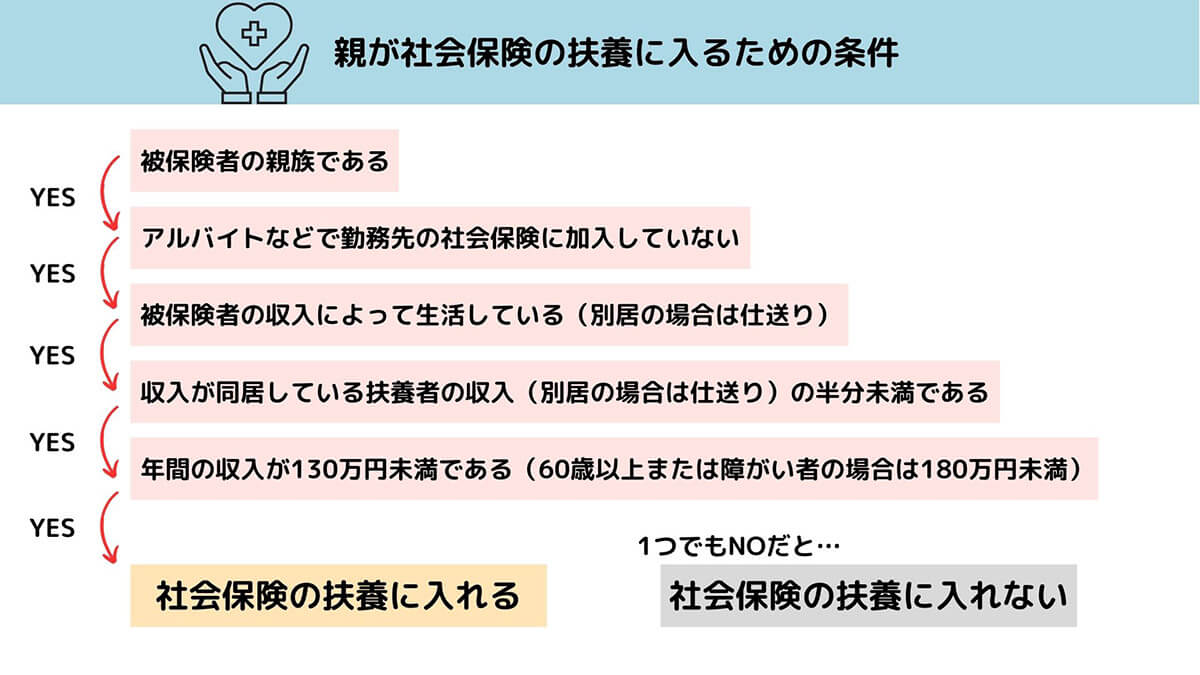

親を健康保険上の扶養に入れる場合の条件は以下の通りです。

社会保険上の扶養家族に認定される条件は、親族が60歳未満なら年収130万円未満、60歳以上なら年収180万円未満(平均月額15万円未満)。なお、75歳以上の親族は後期高齢者医療制度に加入するため、社会保険上の扶養家族にはなりえません

【健康保険上の扶養の場合】扶養親族にできる親の年齢

扶養親族にできる親の最低年齢は設定されていません。ただし、60歳未満なら年収130万円未満、60歳以上なら年収180万円未満という収入の壁があります。一方、75歳以上になると後期高齢者医療制度の対象となり、扶養から外れます。

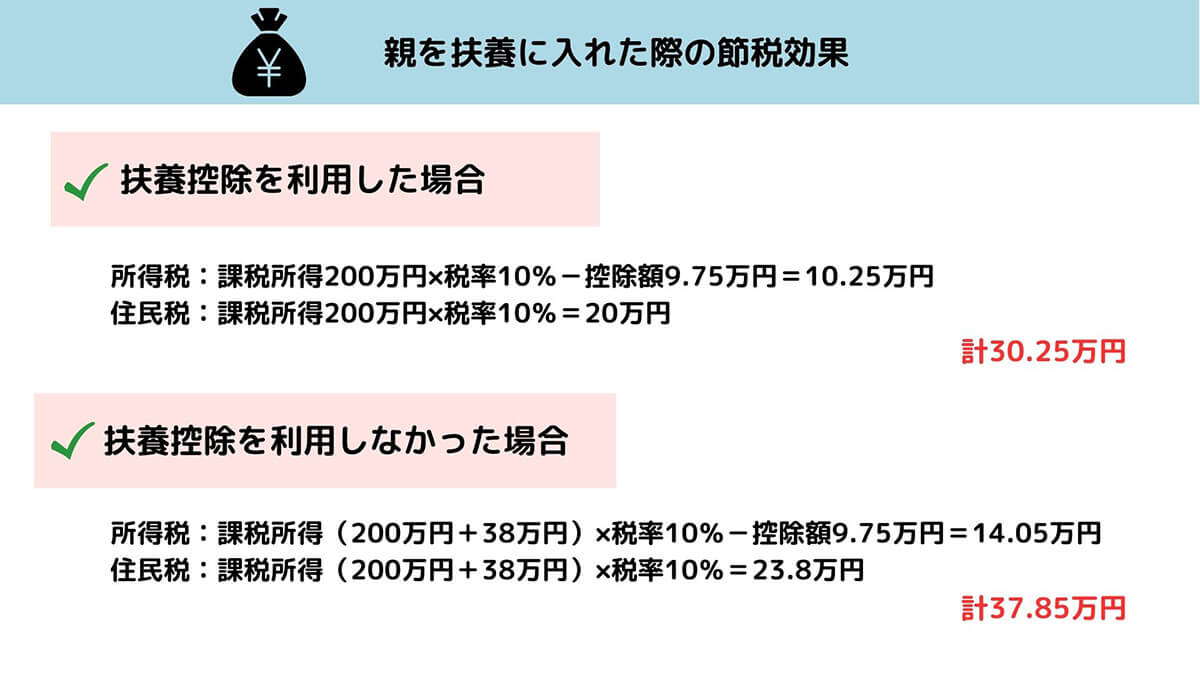

【税制上の扶養控除】親を扶養に入れた際の節税効果

親を扶養に入れた際の節税効果について解説します。子世帯と親世帯の収入により、節税効果は変わってきます。

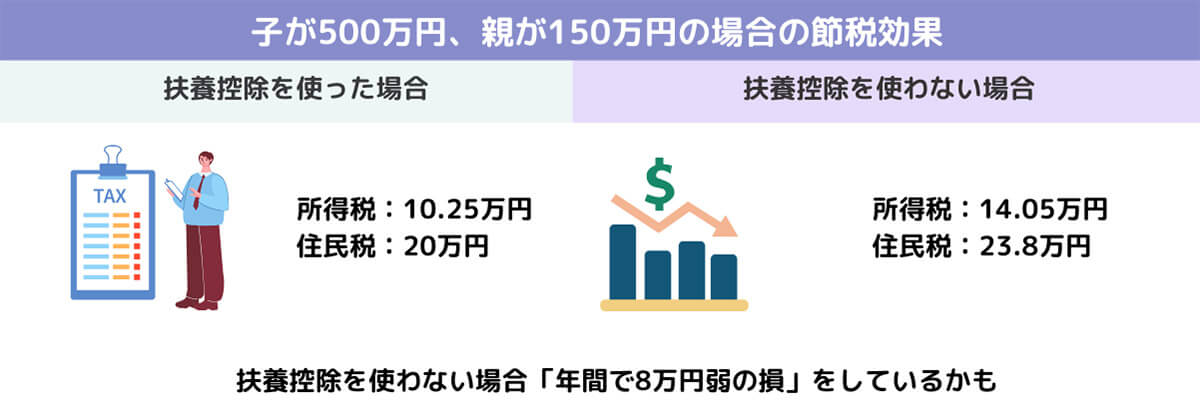

子が500万円、親が150万円なら「世帯で年間7.6万円も損している!?」

子どもの年収が500万円、親が150万円の場合は「世帯で8万円弱の損」をしているかもしれません。

計算の詳細は後述しますが、扶養控除をするかしないかで所得税と住民税の合計が8万円弱ほど変わります。払う税金はできるだけ少なくしたいものですよね

ではさっそく、具体的に計算してみましょう。

たとえば独身の子の年収が500万円、社会保険料が70万円、親の年収が150万円(70歳未満、年金のみ)とすると、計算は以下の通り。

・親の合計所得金額は40万円(150万円-公的年金控除110万円)

・子の給与所得は356万円(500万円-給与所得控除144万円)

・所得控除は156万円(扶養控除38万円+基礎控除48万円+社会保険料控除70万円)

・課税所得は200万円(給与所得356万円-所得控除156万円)

・所得税は200万円×税率10%-控除額9.75万円=10万2500円

・住民税は200万円×税率10%=20万円

扶養控除を利用した場合、給与所得から38万円を差し引けるため、利用しなかった場合と比較して所得税・住民税それぞれ3.8万円お得に。合計7.6万円の節税効果があります

申請方法

年金受給者の親と同居して養っている場合でも、親を税制上の扶養に入れるためには申請が必要です。とはいえ、申請手続きは簡単なもの。会社員の場合、毎年行っている年末調整の「給与所得者の扶養控除等申告書」に名前と所得、個人番号などを記入し提出するだけです。

【健康保険上の扶養控除】親を扶養に入れた際の節税効果

健康保険上、子に扶養されることになった親は、当然ながら保険料の負担なしで健康保険に加入できます。

しかし、親が病気の治療などを受けており、高額医療費支給制度を利用している際には注意が必要。高額医療費支給制度は年齢や所得によって変化するため、子の収入が高いと高額医療費支給制度の支給分が減ってしまうことがあります。

また、健康保険上の扶養に入れるかはやや条件が複雑。以下のチャートで確かめてください。

たとえ同居していなくても、親の収入の2倍以上の仕送りをしている場合などは健康保険上の扶養に入れることが可能です

親を扶養に入れた場合「親の健康保険料」が不要

健康保険料は所得に応じて決まりますが、一般的には年収の約10%程度です。

子と親がそれぞれ別々の健康保険に加入している場合、子(年収500万円)の健康保険料は年間50万円(500万円×10%)。親(年収150万円)の健康保険料は年間15万円(150万円×10%)となります。合計すると65万円です。

しかし、子が親を扶養家族に入れる場合、親の分の健康保険料はかかりません。つまり、年間15万円も節約できることになります。先ほどの「所得税+住民税」の約8万円とセットで考えると、かなりの節約です。

申請方法

親を健康保険の扶養に入れる際は、以下の書類を会社に提出します。

・被扶養者(異動)届

・被扶養者の戸籍謄本

・被扶養者の住民票

・援助額を証明できる書類(振込通知書や現金書留など)

・年金振込通知書(親が年金受給している場合)

手続き方法は加入している健康保険組合によって異なるため、事前に確認しておきましょう。

親を扶養する際に注意したいポイントは?

親を扶養に入れる際に注意すべきポイントをご紹介します。

実は遺族年金を受け取っていても扶養可能

所得税法上の扶養の親族にあてはまるのは、年間所得が48万円以下(給与のみであれば103万円以下)という条件がありますが、実は遺族年金で受け取る金額はこの所得に含まれません。 つまり、遺族年金受給者は金額に関わらず扶養親族になることができます。

介護保険料負担金が増える可能性あり

65歳以上の介護保険第1号被保険者になると、自分の年金から介護保険料が天引きされます。親が扶養に入ってもこの介護保険料は免除されません。自分・親ともに40歳以上65歳未満の第2号被保険者の場合は被保険者分のみが徴収されますが、65歳以上の親を扶養に入れた場合は介護保険料負担金が増えてしまいます。

親を扶養に入れるタイミングはいつが最適?

親を扶養に入れるタイミングは、子の収入はもちろん、親の年齢や収入、健康状態などによってそれぞれ違います。一般的には、親が65歳未満で年金を受給していない場合は、扶養に入れることで健康保険料や所得税の節税メリットがあります。しかし、親が75歳以上で後期高齢者医療制度に加入している場合は、扶養に入れることができません。

まとめ:親を扶養するメリット・デメリットを理解しておこう

本記事では、親を扶養に入れた場合の節税メリットをご紹介しました。税法上と社会保険上で扶養の条件が異なり、複雑な仕組みだと感じるかもしれません。

しかし、うまく仕組みを使えば、年収にもよりますが所得税+住民税で8万円前後の節約。なおかつ親の健康保険料が丸々浮きます。親の年収が150万円なら、目安として15万円前後の節約になるでしょう。

兄弟がいる場合など、「親を扶養に入れるか」「誰の扶養に入れるか」といった点を相談する機会は意外と少ないものです。別居中の親でも仕送り次第で対象となるため、一度話し合ってみてはいかがでしょうか。

監修日:2023年4月21日