複数の借入を一本化できる「おまとめローン」を使えば、返済先が1つになって管理がしやすくなるうえ、金利負担を小さくできる可能性があります。しかし、銀行系と消費者金融系では、おまとめできる範囲や金利、審査基準などが異なります。どちらが自分に合っているのか迷う方も多いのではないでしょうか?

そこで今回は、おまとめローンの選び方やメリット・デメリットを解説しながら、銀行系と消費者金融系のおすすめ商品をそれぞれ9つ紹介します。自分の借入状況や返済プランに合わせて、最適なおまとめローンを見つけましょう。

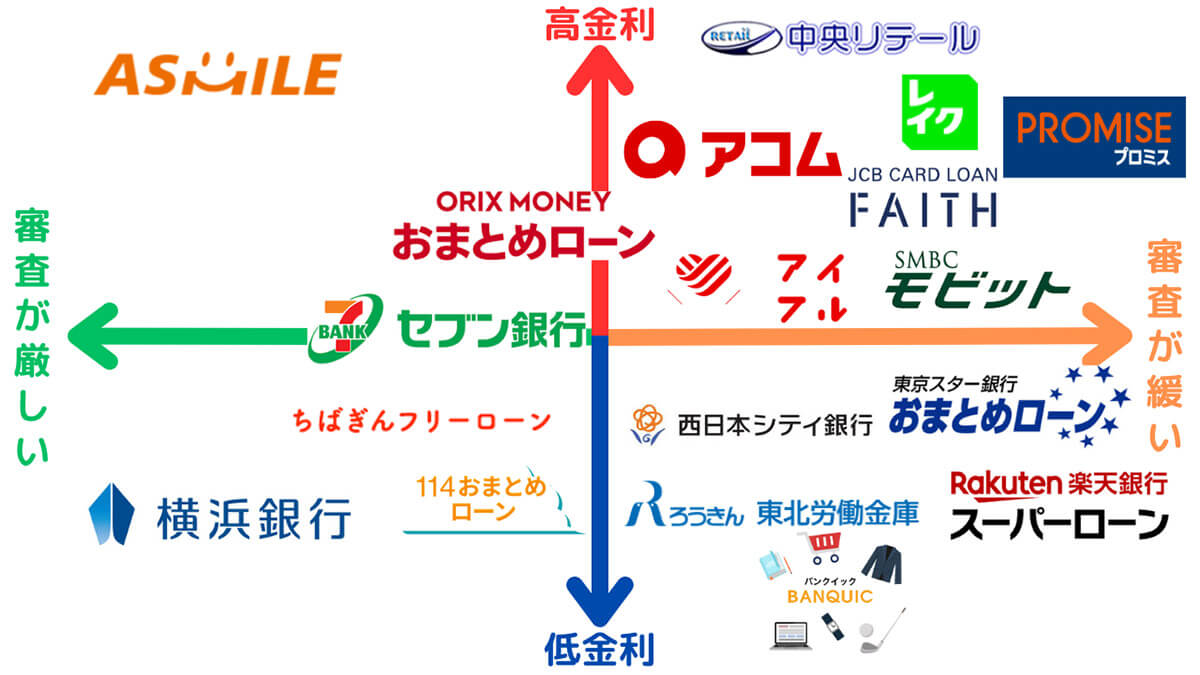

今回紹介するおまとめローンをチャートにまとめると上の通り。審査が緩く、金利が高いおまとめローンには消費者金融系のものが挙げられます。審査が厳しい代わりに低金利のローンには「横浜銀行」をはじめとする銀行系が挙げられます(ロゴ画像は各公式サイトより引用)

【目次】

おまとめローンとは?

銀行と消費者金融のおまとめローンの違いは

返済しやすいおすすめおまとめローンの条件と選び方

【金利が低い】銀行系おまとめローンおすすめ9選

【審査が柔軟】消費者金融系おまとめローンおすすめ9選

おまとめローンの審査に通るためのコツ

おまとめローンの申し込み・審査の具体的な流れ

おまとめローンについてよくある質問

まとめ

おまとめローンとは?

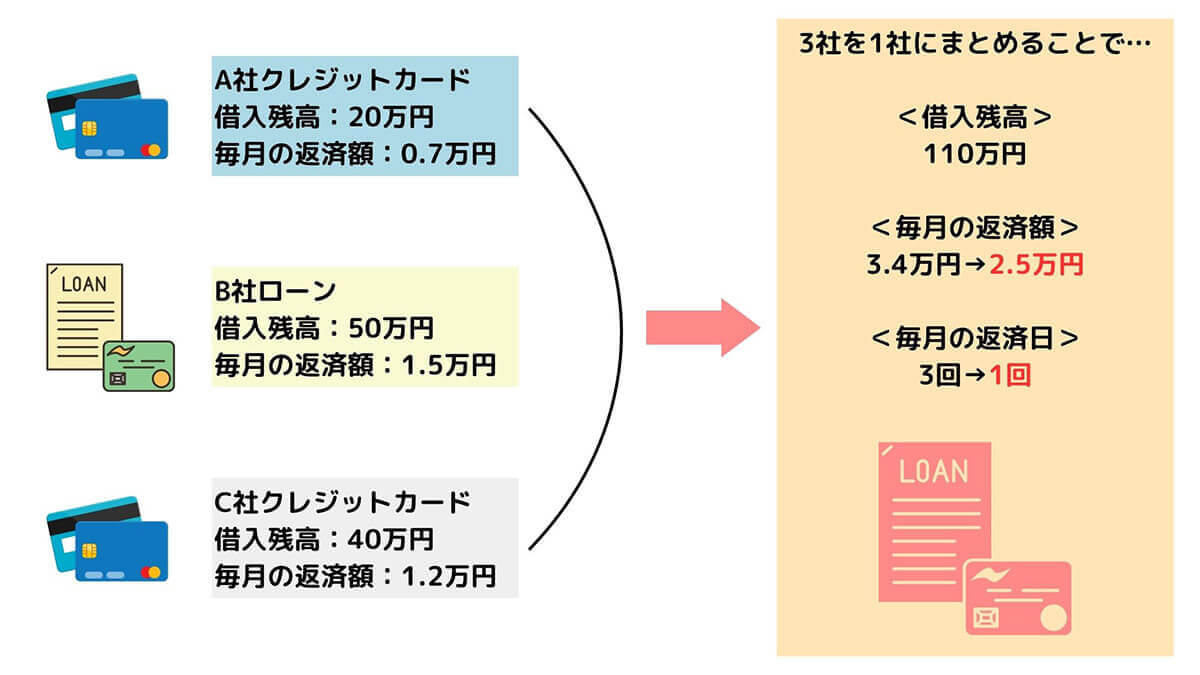

おまとめローンとは、複数の借入を1つにまとめることができるローンです。

たとえば3社からの借入をおまとめローンで統合すれば、返済期間を延ばすことで毎月の返済額を下げたり、返済日を1回に減らしたりできます

おまとめ対象ローンでまとめられる借入の内訳は?

「おまとめローン」はそれぞれの商品によってまとめられるローンの種類が異なります。一例ですが、代表的なおまとめローン商品と、対象となるローンを表にまとめました。

| おまとめローン商品名 | おまとめ対象のローン |

| 横浜銀行カードローン | 他のローンやクレジットカードのリボ払いなど |

| 東京スター銀行 「スターワン乗り換えローン」 |

金融機関(銀行・信用金庫・信用組合・労働金庫・農業協同組合・信販会社・カード会社・消費者金融会社等)のローン(但し事業性資金を除く) |

| 楽天銀行スーパーローン | カードローン、クレジットカードのキャッシング機能、リボ払いなど |

| アコム 「借換え専用ローン」 |

消費者金融からの借入、クレジットカードでのキャッシングのみ(銀行のカードローン、クレジットカードのショッピング利用は対象外) |

| プロミス 「おまとめローン」 |

消費者金融・クレジットカードなどによる借入(銀行のカードローン・クレジットカードのショッピングなどは除く) |

上記のように、おまとめローンの商品によって、対象となるローンには違いがあります。

銀行と消費者金融のおまとめローンの違いは

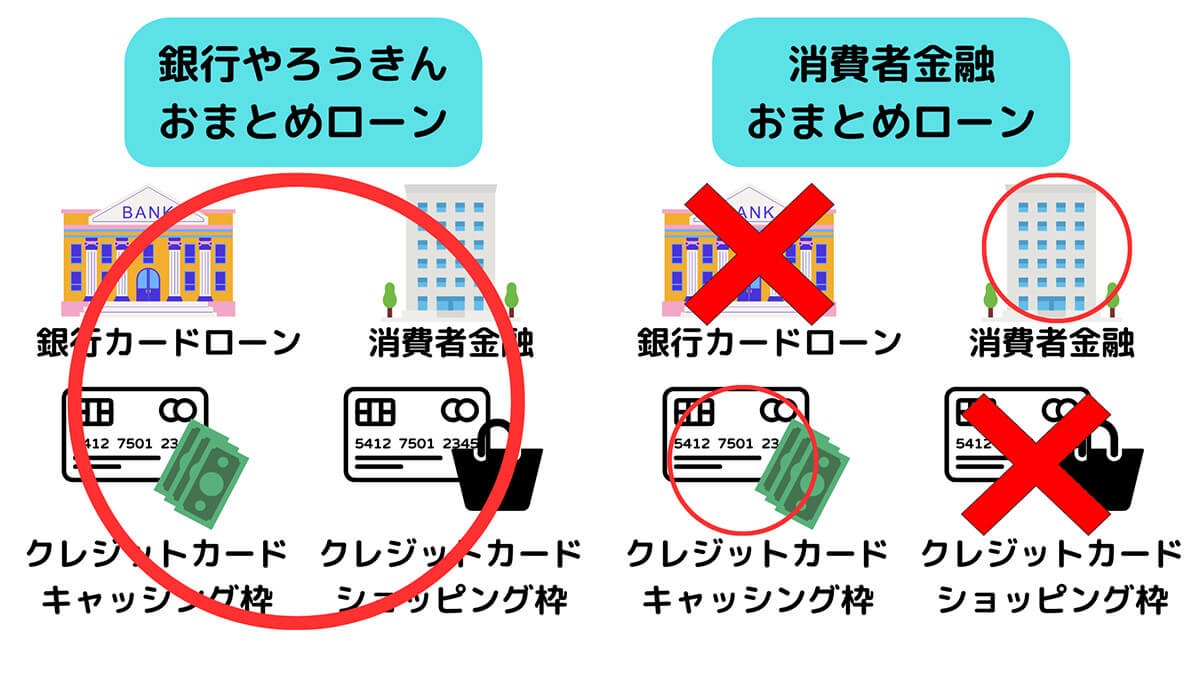

一口に「おまとめローン」と言っても、実は「銀行・ろうきん」と「消費者金融」のおまとめローンには違いがあります。

「銀行・ろうきん」のおまとめローンは審査が通れば銀行カードローンはもちろん、消費者金融やクレジットカードのキャッシングのみならずショッピング枠(リボ)なども一本化できます。一方、消費者金融のおまとめローンの範囲は貸金業者のみがほとんど。つまり、銀行カードローンやクレジットのリボ払いは一本化できないことが多いです

銀行系おまとめローンと消費者金融系おまとめローンの大きな違いは、金利と融資可能額。銀行系おまとめローンは、一般的に消費者金融系よりも金利が低く、融資可能額も大きい傾向にあります。一方、消費者金融系おまとめローンは審査基準が比較的易しく、審査期間も短い傾向にあります。

| 銀行系 | 消費者金融系 | |

| 金利 | 1.5~15.0% | 3.0~18.0% |

| 借入限度額 | 最大1,000万円 | 最大800万円 |

| 融資にかかる日数 | 最短翌日 | 最短即日 |

| 土日の借入 | 不可 | 可 |

自分の現在の借金の状況と返済可能なタイミング、審査を待つ余裕があるかどうかなどを考えて選びましょう。

銀行系おまとめローンの特徴は?

銀行系おまとめローンは金利が低く、限度額が高いのが特徴です。

銀行系おまとめローンは複数社から借金をしている人に向いている一方、審査が厳しいというデメリットもあります。安定した収入や勤務先がない場合は、審査に通りにくい可能性があるので注意しましょう(ロゴ画像は各公式サイトより引用)

消費者金融系おまとめローンの特徴は?

消費者金融系おまとめローンの最大の特徴は、申し込み条件の制限が少なく、審査がスピーディーで、返済代行してくれること。

しかし、消費者金融のおまとめローンは銀行系と比べ、金利が高いのがデメリット。また先述した通り、まとめられる借り入れの範囲が貸金業者のみという場合が多いため、銀行カードローンで多く借りている場合は注意が必要です(ロゴ画像は各公式サイトより引用)

なお消費者金融別のおまとめ可能なローンの例は以下の通りです。

| 借入先 | 消費者金融 | 銀行カードローン | クレジットカード キャッシング枠 |

クレジットカード ショッピングリボ |

| アイフル | ○ | ○ | ○ | ○ |

| プロミス | ○ | × | ○ | × |

| アコム | ○ | × | ○ | × |

| オリックス・クレジット | ○ | ○ | ○ | ○ |

| 中央リテール | ○ | × | ○ | × |

返済しやすいおすすめおまとめローンの条件と選び方

返済しやすいおすすめおまとめローンの条件は、金利が低く、返済期間が長く、返済方法や返済日が自由に選べるもの。

返済期間が短いおまとめローンは早期に完済できる反面、返済月額が高いため、「お金がない状況」では支払い負担が重くなる可能性が高いです。

ただし、返済月額を抑えることを重視して返済期間を長くとりすぎると、「返済総額」は膨れ上がる可能性があります。たとえば金利12%で、返済期間を8年と15年にした場合、それぞれの返済総額は以下の通り。

| 借入金額 | 100万円 | 100万円 |

| 返済期間 | 8年 | 15年 |

| 返済回数 | 96回 | 180回 |

| 返済月額 | 16,252円 | 12,001円 |

| 返済総額 | 1,560,192円 | 2,160,180円 |

上記のように、100万円借りた場合の返済総額には50万円程度の差が出てきます。

【金利が低い】銀行系おまとめローンおすすめ9選

銀行系おまとめローンの中から、おすすめのおまとめローンを9選ご紹介します。

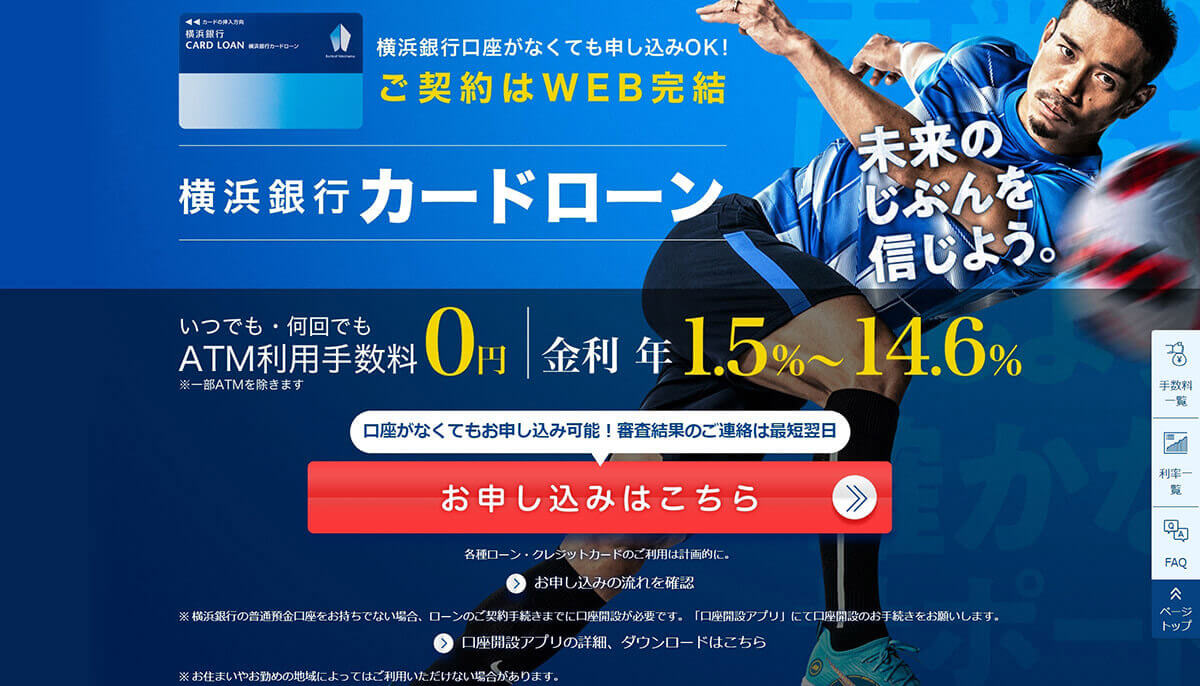

横浜銀行カードローン:最短翌日に借入できるからメガバンクより早い

横浜銀行カードローンは、神奈川県・東京都と群馬県の一部(前橋市・高崎市・桐生市)に居住または勤務している方が利用できるカードローン。

横浜銀行カードローンは、横浜銀行ATMやコンビニATMなど約13,000台で利用可能。最短翌日の借入が可能で、横浜銀行の口座なしでもお金を借りられます

(画像引用元:横浜銀行カードローン公式サイト)

| サービス名 | 横浜銀行カードローン |

| 金利 | 1.5~14.6% |

| 借入限度額 | 10万円~1,000万円 |

| 利用条件 | 神奈川県・東京都・群馬県(前橋市、高崎市、桐生市のみ)に居住または勤務している満20歳以上69歳以下で、安定した収入(年金を含む)のある方、およびその配偶者、パート・アルバイトの方も可(学生は不可) |

| おまとめ対象のローン | 他のローンやクレジットカードのリボ払いなど |

東京スター銀行「スターワン乗り換えローン」:勤続年数が1年未満でも対象

東京スター銀行の「スターワン乗り換えローン」は、会社での勤続年数が1年未満でも借りられるという敷居の低さが魅力。

東京スター銀行の「スターワン乗り換えローン」は、社会人になったばかりの人や転職したばかりの人など、勤続期間が1年未満の場合でも「おまとめ」が可能。また、契約社員や派遣社員でも一部条件を満たすことで対象となります

(画像引用元:東京スター銀行「スターワン乗り換えローン」公式サイト)

| サービス名 | 東京スター銀行「スターワン乗り換えローン」 |

| 金利 | 9.8%・12.5%・14.6%の3種類から審査で決定 |

| 借入限度額 | 30万円~1,000万円 |

| 利用条件 | 満20歳以上65歳未満の給与所得者(正社員・契約社員・派遣社員)で、前年度の税込年収200万円以上の方 |

| おまとめ対象のローン | 金融機関(銀行・信用金庫・信用組合・労働金庫・農業協同組合・信販会社・カード会社・消費者金融会社等)のローン(但し事業性資金を除く) |

千葉銀行「ちばぎんフリーローン」:返済期間が最長15年で負担が少ない

千葉銀行の「ちばぎんフリーローン」は、居住地または勤務地が千葉県・東京都・茨城県・埼玉県・神奈川県(一部地域を除く)にある方が利用できるおまとめローンです。

千葉銀行の「ちばぎんフリーローン」は、返済期間が最長15年で、毎月の負担を抑えられるのが魅力

(画像引用元:千葉銀行「ちばぎんフリーローン」公式サイト)

| サービス名 | 千葉銀行「ちばぎんフリーローン」 |

| 金利 | 1.7~14.8% |

| 借入限度額 | 10万円~800万円(1万円単位) |

| 利用条件 | 満20歳以上満70歳未満で安定した収入(パート・アルバイトを含む)がある方。ただし、年金収入のみの方はお申込み不可。 |

| おまとめ対象のローン | 他のローン(ただし、事業性資金は除く) |

西日本シティ銀行「NCB おまとめローン」:不動産を担保に入れられる

西日本シティ銀行の「NCB おまとめローン」には、「無担保型」と「不動産担保型」があります。

西日本シティ銀行の「NCB おまとめローン」は、「不動産担保型」を選ぶことで手持ちの家などを担保にローンを借りられるのが魅力

(画像引用元:西日本シティ銀行「NCB おまとめローン」公式サイト)

| サービス名 | 西日本シティ銀行「NCB おまとめローン」 |

| 金利 | 4.5~15.0% |

| 借入限度額 | 10万円~500万円(パート・アルバイト・配偶者に収入のある専業主婦(主夫)は50万円まで) |

| 利用条件 | 満20歳以上満75歳未満で完済時の年齢が満80歳以下の方(ただし、個人事業者は税金の滞納や延滞がないこと)で、取扱店の近くに居住の方(東京都内、大阪府内の店舗では取扱いなし) |

| おまとめ対象のローン | 他のローン(個人間の借入金の返済は不可) |

楽天銀行スーパーローン:お得なキャンペーンが定期的にある

楽天銀行スーパーローンは、ネットショッピングやスマホ事業で有名な楽天グループが手がけるローン。

楽天銀行スーパーローンは、「金利半額」などのお得なキャンペーンが実施されるのが魅力。入会・利用で楽天ポイントももらえます

(画像引用元:楽天銀行スーパーローン公式サイト)

| サービス名 | 楽天銀行スーパーローン |

| 金利 | 1.9~14.5% |

| 借入限度額 | 10万円~800万円(専業主婦は50万円まで) |

| 利用条件 | 日本国内に居住する満20歳以上62歳以下の方で、仕事に就いており毎月安定した定期収入がある方(専業主婦、パートまたはアルバイトでも可) |

| おまとめ対象のローン | カードローン、クレジットカードのキャッシング機能、リボ払いなど(事業性資金には利用不可) |

ろうきん「おまとめローンアシスト500」:76歳まで申し込める

ろうきんの「おまとめローンアシスト500」は、ろうきんの団体会員が申し込める「おまとめローン」です。

ろうきんの「おまとめローンアシスト500」の特徴は、完済時年齢が76歳未満と幅広い点

(画像引用元:ろうきん「おまとめローンアシスト500」公式サイト)

| サービス名 | ろうきん「おまとめローンアシスト500」 |

| 金利 | 5.0% |

| 借入限度額 | 500万円 |

| 利用条件 | 契約時満18歳以上、完済時満76歳未満、勤続年数1年以上、安定継続した年収(前年税込年収)が150万円以上の方 |

| おまとめ対象のローン | 他のローン(事業資金のお借換・負債整理資金の場合は利用不可) |

三菱UFJ銀行カードローン「バンクイック」:メールで返済日の通知が可能

三菱UFJ銀行カードローンの「バンクイック」は、申し込みがWebで完結する便利さが魅力。

三菱UFJ銀行カードローンの「バンクイック」なら、返済期日前にメールで通知が来るため、払い忘れを防げます

(画像引用元:三菱UFJ銀行カードローン「バンクイック」公式サイト)

| サービス名 | 三菱UFJ銀行カードローン「バンクイック」 |

| 金利 | 1.8~14.6% |

| 借入限度額 | 10万円~500万円(10万円単位) |

| 利用条件 | 満20歳以上65歳未満で国内に居住、原則安定した収入がある方(外国人の方は要永住許可) |

| おまとめ対象のローン | 他のローン(事業性資金を除く) |

百十四銀行「114おまとめローン」:保証会社がアイフルだから融資に前向き

百十四銀行の「114おまとめローン」なら、300万円までの契約なら収入証明書の提出が原則不要。

百十四銀行の「114おまとめローン」は消費者金融のアイフルが保証会社であるため、柔軟に融資してくれます

(画像引用元:百十四銀行「114おまとめローン」公式サイト)

| サービス名 | 百十四銀行「114おまとめローン」 |

| 金利 | 4.8~14.5% |

| 借入限度額 | 1万円~500万円(1万円単位) |

| 利用条件 | 満20歳以上満69歳以下、完済時年齢が満75歳以下で、安定・継続収入のある方(パート・アルバイト・派遣も可。ただし専業主婦・年金収入のみの方は除く) |

| おまとめ対象のローン | 他のローン |

セブン銀行カードローン:セブン-イレブンで24時間いつでも返済できる

セブン銀行カードローンでは、セブン銀行ATM・スマートフォンアプリから最短翌日の借り入れが可能。

セブン銀行カードローンなら、セブン銀行ATM・ダイレクトバンキングサービスを使って原則24時間365日いつでも返済できます

(画像引用元:セブン銀行カードローン公式サイト)

| サービス名 | セブン銀行カードローン |

| 金利 | 12.0~15.0% |

| 借入限度額 | 10~300万円(ただし、事業性資金は利用不可) |

| 利用条件 | セブン銀行口座を持っている方(個人)で、満20歳以上満70歳未満、一定の審査基準を満たす方(外国人の方は要永住許可) |

| おまとめ対象のローン | 他のローン |

【審査が柔軟】消費者金融系おまとめローンおすすめ9選

続いて、消費者金融系おまとめローンの中から、おすすめのおまとめローンをご紹介します。

アイフル「おまとめMAX」:銀行ローンやショッピングリボも一本化の対象

アイフルの「おまとめMAX」は、消費者金融系の中でも幅広い借入をまとめられるのがメリット。

アイフルの「おまとめMAX」なら、銀行ローンやショッピングリボも一本化の対象になります

(画像引用元:アイフル「おまとめMAX」公式サイト)

| サービス名 | アイフル「おまとめMAX」 |

| 金利 | 3.0~17.5% |

| 借入限度額 | 1万円~800万円 |

| 利用条件 | 満20歳以上で定期的な収入と返済能力を有し、基準を満たす方 |

| おまとめ対象のローン | 貸金業者からの借入、銀行ローン、クレジットカードのリボ払い |

JCB CARD LOAN FAITH:最大500万円を金利4.40%で借り入れできる

JCB CARD LOAN FAITHは、クレジットカードブランドとして有名なJCBによるローンサービス。

JCB CARD LOAN FAITHは、最大500万円を金利4.40%で借りられるという金利の低さが魅力

(画像引用元:JCB CARD LOAN FAITH公式サイト)

| サービス名 | JCB CARD LOAN FAITH |

| 金利 | 4.4~12.5% |

| 借入限度額 | 最大500万円 |

| 利用条件 | 20歳以上58歳以下、本人に毎月安定した収入のある方(個人の給与収入、または事業所得を示す書類がない方、学生・パート・アルバイトは不可。現在の借入合計残高(住宅・自動車ローンは除く)が年収の3分の1を超えている方も不可) |

| おまとめ対象のローン | 他社のカードローン、クレジットカードを使ったキャッシング |

アコム「借換え専用ローン」:返済月額が一定になる

アコムの「借換え専用ローン」は、消費者金融で有名な「アコム」の借換えに特化したローンサービス。

アコムの「借換え専用ローン」は、毎月の返済金額が一定に固定されるため、同じペースで返済を続けられるのが特徴

(画像引用元:アコム「借換え専用ローン」公式サイト)

| サービス名 | アコム「借換え専用ローン」 |

| 金利 | 7.7~18.0% |

| 借入限度額 | 1万円~300万円 |

| 利用条件 | 審査による |

| おまとめ対象のローン | 消費者金融からの借入、クレジットカードでのキャッシングのみ(銀行のカードローン、クレジットカードのショッピング利用は対象外) |

プロミス「おまとめローン」:年収以上の借り入れにも対応してもらえる

プロミスの「おまとめローン」は、他の消費者金融とは違い、すでにプロミスで別の借入をしている場合でも利用可能。

プロミスの「おまとめローン」は、すでにプロミスで借りているローンの借り換えにも使える点が特徴。ただし、多くの消費者金融と同様に銀行のカードローンなどは対象外となっています

(画像引用元:プロミス「おまとめローン」公式サイト)

| サービス名 | プロミス「おまとめローン」 |

| 金利 | 6.3~17.8% |

| 借入限度額 | 300万円まで |

| 利用条件 | 20歳以上65歳以下で本人に安定した収入のある方(主婦・学生でもパートやアルバイトで安定した収入がある方は可) |

| おまとめ対象のローン | 消費者金融・クレジットカードなどによる借入(無担保ローン。銀行のカードローン・クレジットカードのショッピングなどは除く) |

SMBCモビット「おまとめローン」:2022年2月から提供が開始された

SMBCモビットの「おまとめローン」は、モビットカード会員対象のおまとめローンサービスです。

SMBCモビットの「おまとめローン」は、モビットカード会員対象のおまとめローンサービスです

(画像引用元:SMBCモビット「おまとめローン」公式サイト)

| サービス名 | SMBCモビット |

| 金利 | 3.0~18.0% |

| 借入限度額 | 500万円 |

| 利用条件 | 満年齢20歳~65歳で安定した収入があり、基準を満たす方(アルバイト・パート・自営業の方も可) |

| おまとめ対象のローン | 消費者金融・クレジットカードでのキャッシング(無担保ローン。銀行のカードローン、クレジットカードのショッピング利用は対象外) |

レイク「レイク de おまとめ」:リリース直後だから融資に前向き

レイクの「レイク de おまとめ」は、2021年12月にリリースされた新しいサービス。

レイクの「レイク de おまとめ」はリリース直後ということもあり、前向きに融資を検討してもらえる点が魅力

(画像引用元:レイク「レイク de おまとめ」公式サイト)

| サービス名 | レイク「レイク de おまとめ」 |

| 金利 | 6.0~17.5% |

| 借入限度額 | 10万円~500万円 |

| 利用条件 | 満20歳~70歳までの安定した収入のある方 |

| おまとめ対象のローン | 貸金業法施行規則第10条の23第1項第1号の場合、銀行からの借入(カードローン)などで、毎月の返済額が固定の定額返済方式のもの。第1号の2の場合、賃金業者からの借入(消費者金融、クレジットカードにおけるキャッシングなど)で、毎月の返済額が固定の定額返済方式のもの。 |

アスマイル「借換え・おまとめローン」:最大30日の無利息期間が適用される

アスマイルの「借換え・おまとめローン」は、30日間の無利息期間に加え、初回支払日が45~70日に設定される点が魅力。

アスマイルの「借換え・おまとめローン」なら、無利息期間と初回支払日の設定によって、借入をまとめた後の支払いに余裕を持たせることが可能

(画像引用元:アスマイル「借換え・おまとめローン」公式サイト)

| サービス名 | アスマイル「借換え・おまとめローン」 |

| 金利 | 6.9~13.9% |

| 借入限度額 | 1万円~300万円 |

| 利用条件 | アスマイルを初めて利用する、20歳~60歳以下で安定した収入のある方(ただし自営業の方は対象外) |

| おまとめ対象のローン | 貸金業法施行規則第10条の23第1項第1号の場合、貸金業者・銀行からの借入など。第1号の2の場合、貸金業者からの借入のみ(消費者金融、クレジットカードのキャッシング) |

ORIX MONEY(オリックスマネー)おまとめローン:残高証明書類が原則不要

ORIX MONEY(オリックスマネー)おまとめローンは、残高証明書類なしで審査が受けられる手軽さが魅力。

ORIX MONEY(オリックスマネー)おまとめローンは、残高証明書類の提出が不要なほか、契約までWebで完結することが可能です

(画像引用元:ORIX MONEY(オリックスマネー)おまとめローン公式サイト)

| サービス名 | ORIX MONEY(オリックスマネー)おまとめローン |

| 金利 | 5.0~17.8% |

| 借入限度額 | 50万円~500万円 |

| 利用条件 | 日本国内に居住する、年齢満20歳以上64歳までで毎月定期収入がある方 |

| おまとめ対象のローン | 消費者金融からの借入やクレジットカードのキャッシング利用(銀行カードローンの借入やクレジットカードのショッピング利用は対象外) |

中央リテール:おまとめローンを専門とする唯一の中小消費者金融

中央リテールは、おまとめローンを専門に扱い、担当者がすべて国家資格取得者という安心のローンサービス。

中央リテールは、おまとめローンを専門にする中小消費者金融。担当者が貸金業務取扱主任者であるため、的確なアドバイスが受けられます。しかし、最低金利が10.95%と高い点はデメリット

(画像引用元:中央リテール公式サイト)

| サービス名 | 中央リテール |

| 金利 | 10.95~13.0% |

| 借入限度額 | 最大500万円 |

| 利用条件 | 審査による |

| おまとめ対象のローン | 貸金業者(みなし貸金業者を含む)からの借入 |

おまとめローンの審査に通るためのコツ

おまとめローンの審査に通るためのコツは以下の通りです。

・ 現時点で借入している金融機関に相談する

・自分の借り入れがおまとめ可能な金融機関を選ぶ

・「プチおまとめ」を事前にしておく

すでに現時点で借入している金融機関にまず相談する

現時点で借り入れしている金融機関に、おまとめローンを利用できるかまず相談しましょう。すでにその金融機関から借り入れできた実績があるので、相談も進めやすいでしょう。

自分の借り入れがおまとめ可能な金融機関を選ぶ

前述の通り、消費者金融系のおまとめローンは「おまとめ」できる範囲が狭い傾向にあります。特段大きな理由が無ければまずは金利も低い銀行系のおまとめローンを優先して検討し、銀行系での申し込みが難しい場合は消費者金融系を検討しましょう。

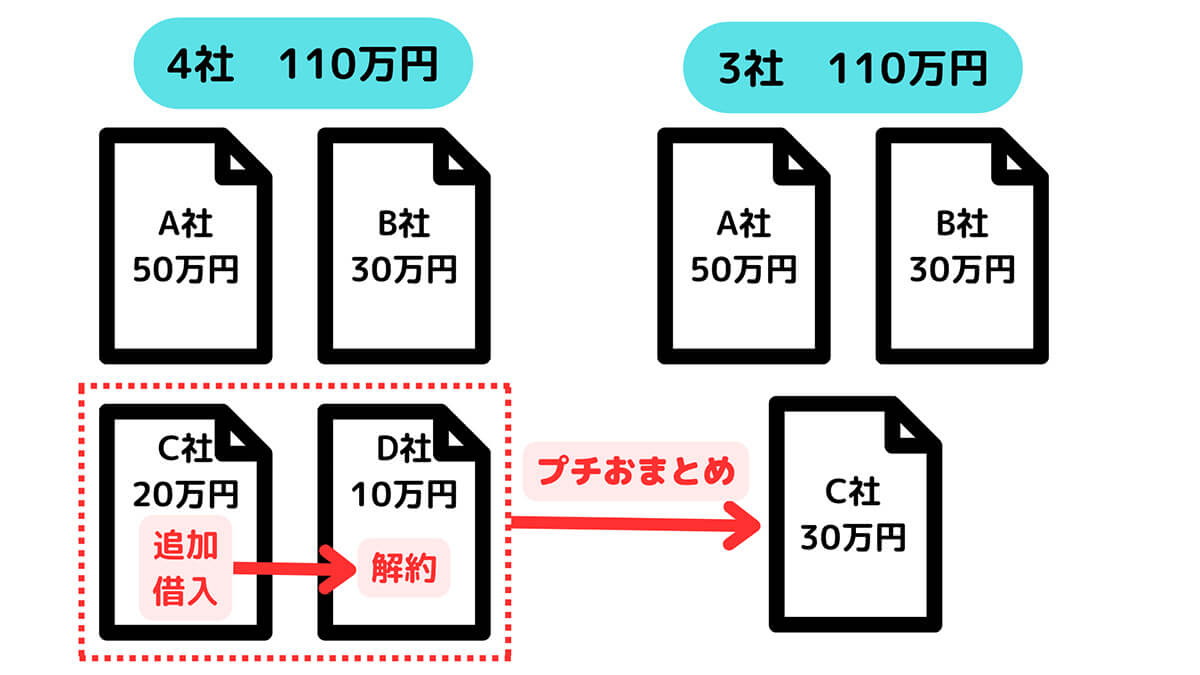

「プチおまとめ」を事前にしておく

「プチおまとめ」とは、複数の借入先を一部だけまとめることです。

たとえば4社から借りている場合は、3社にまとめることが「プチおまとめ」になります。おまとめローンの審査では借入件数が重要な要素となるため、事前に少しでも件数を減らしておけば審査が通りやすくなります。また、おまとめをすることで1社を「完済」状態にできるため、返済実績を作ることにも繋がります

その他

おまとめローンの審査に通るためには、以下のようなコツがあります。

・収入証明書を提出:収入源や年収を明確にし、返済能力に対する信用を高める

・他社で同時に申し込まない:信用情報機関に申込みの記録が複数残り、審査で不利になる

・借入状況を正確に申告する:借入状況を偽って申告すると信用情報機関のデータと照合されてバレてしまう

「一社のみ」を対象に、借り入れ状況を正確に申告したうえで、収入証明書付きで申請することで審査に通りやすくなるでしょう。

おまとめローンの申し込み・審査の具体的な流れ

おまとめローンの申し込み~審査までの流れは以下の通りです。来店・ウェブでの申し込み(仮審査)→書類提出(本審査)→ご契約手続き→振込先登録→手続き完了

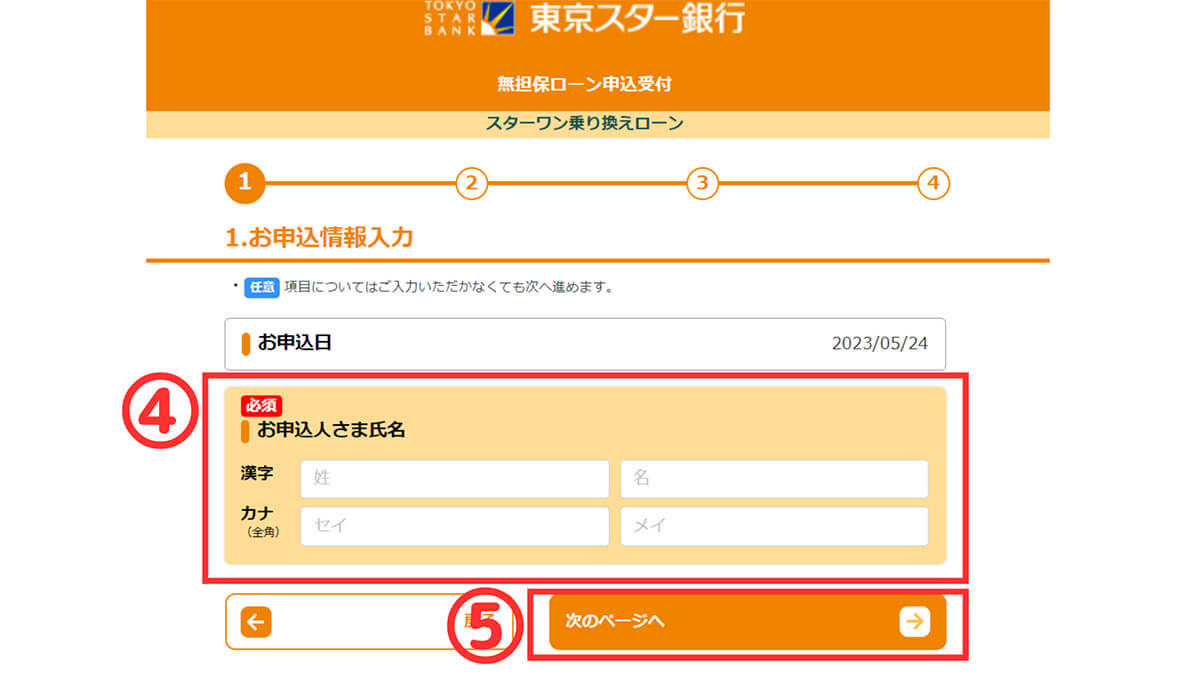

たとえば「東京スター銀行」のおまとめローン申し込みは以下の手順で行います。

①「完済目指して今すぐお申し込み」をクリックします

②「お申し込みにあたって」と「同意事項」を最後までスクロールしてすべて目を通し、③「利用規約に同意し、お申し込み手続きへ」をクリックします

④「お申込情報入力」の必須項目をすべて入力し、⑤「次のページへ」をクリックします

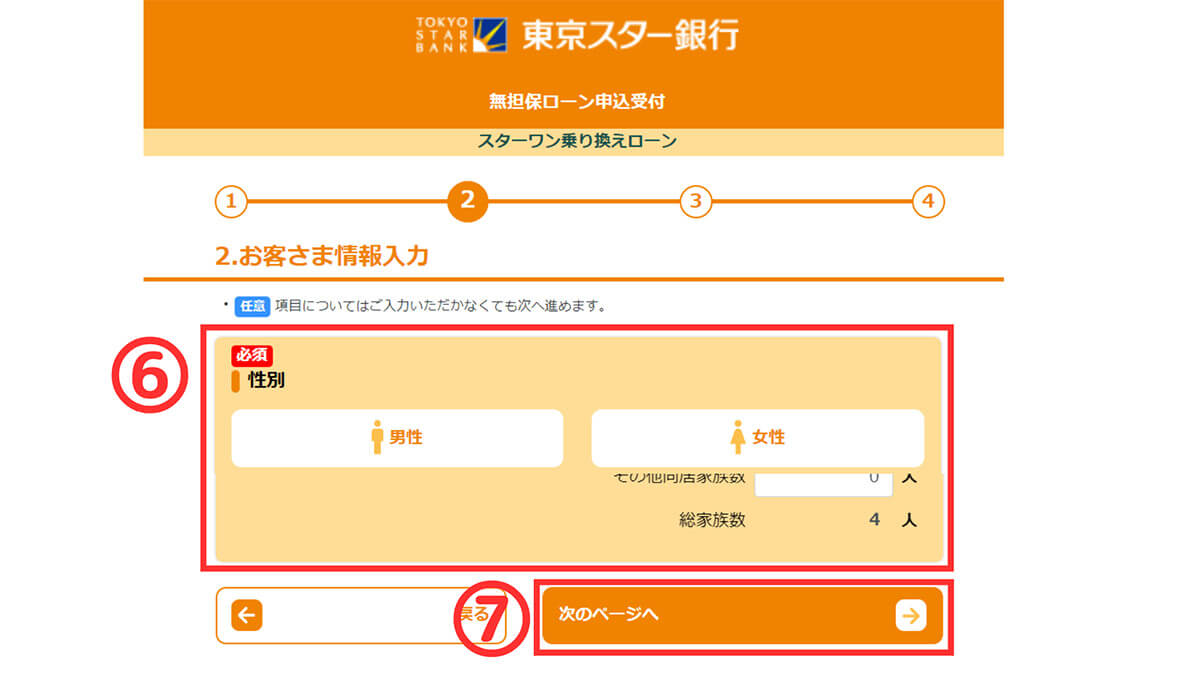

⑥「お客さま情報入力」の必須項目をすべて入力し、⑦「次のページへ」をクリックします

⑧「勤務先情報入力」の必須項目をすべて入力し、⑨「次のページへ」をクリックします

⑩「お申込内容確認」のページが出るので、間違いがないか確認し、⑪「お申込する」をクリックして完了です

おまとめローンについてよくある質問

おまとめローンについてよくある質問とその答えをご紹介します。

おまとめローンと借り換えローンの違いとは?

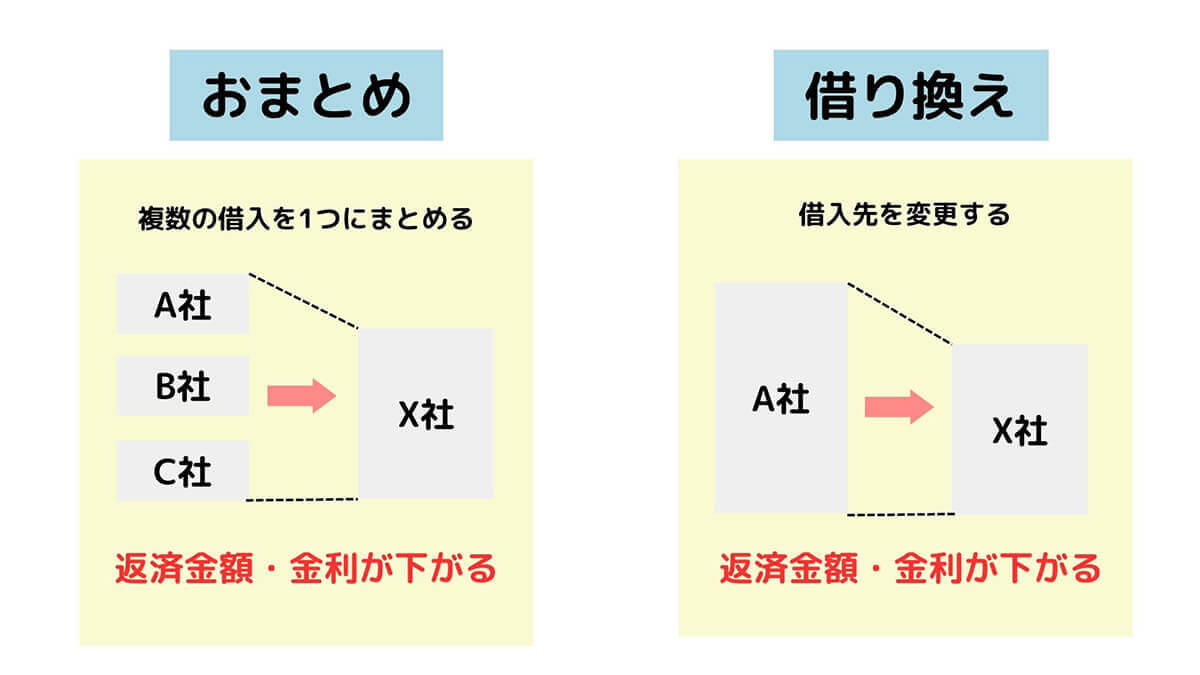

おまとめローンと借り換えローンの違いは、元の借入先が複数か単一かという点です。

おまとめローンが複数社からの借入を1つにまとめる一方、借り換えローンでは単一の借入先を別の会社に変更します。どちらも毎月の返済金額や金利の引き下げを目的としている点は共通です

おまとめローンの返済計画と一本化した後の注意点は?

返済計画は、自分の収入や支出に合わせて、無理のない範囲で作成しましょう。返済期間や返済月額を決める際には、金利や利息総額も考慮してください。

また、一本化した後は追加借入をしないようにしましょう。追加借入をすると、借入総額が増えて返済が困難になる可能性があります。また、他社のカードローンなどの解約を忘れないよう注意してください。利用可能枠が残っていれば、借入の誘惑に負けてしまう可能性があるからです。

まとめ

おまとめローンは複数の借入をしてしまった場合の整理に最適なサービスです。毎月複数回ある返済日のやりくりに困っているという方は、借入先を1つにまとめることで返済が楽になるでしょう。ただし、返済総額は増える可能性がある点に注意が必要です。

自身の収入や返済スケジュールを踏まえ、着実に返済できるプランを練りましょう。