100万円の元手ができたら資産運用を始めてみませんか?資産運用は、将来的な財産形成に向けた重要な「最初の一歩」。長期的な視点で運用することで、資産の増加を期待できます。

今回は100万円から始める資産運用の方法と、おすすめの投資商品や注意点について解説します。

【初心者向け】100万円を資産運用すると具体的にどうなる?シミュレーション例

100万円を元手に資産運用する場合、どのくらいお金を増やせる可能性があるのでしょうか。

利回り1%で運用できたとして試算すると、100万円が10年後には110.46万円、20年後には122.02万円、30年後には134.78万円になる計算になります。利回り2%で運用した場合、100万円が10年後には121.9万円、20年後には148.59万円、30年後には181.14万円になります。利回り3%で運用すると、100万円が10年後には134.39万円、20年後には180.61万円、30年後には242.73万円と元手の2.5倍近い額まで増やすことができます。

銀行の普通預金につく金利が0.001%で、100万円預けて30年経過しても300円程度しか利息が付かないことと比較すると、資産運用がお金を増やすために重要であることがよく分かるでしょう。

100万円から始められるおすすめ投資商品:ローリスク・ローリターン

まずはローリスク・ローリターンで100万円から始められるおすすめ投資商品について解説します。

元本割れリスクが低い:個人向け国債

個人向け国債とは、国が発行する国債のうち、個人投資家を対象としたものです。

個人向け国債は元本割れのリスクが低く、安定した利回りを期待できます。国が発行するため信用リスクも低く、長期保有で安定した収益を得ることができます。ただし、利率は最低年0.05%保証と、預金よりは高い程度の低いリターンに留まります。

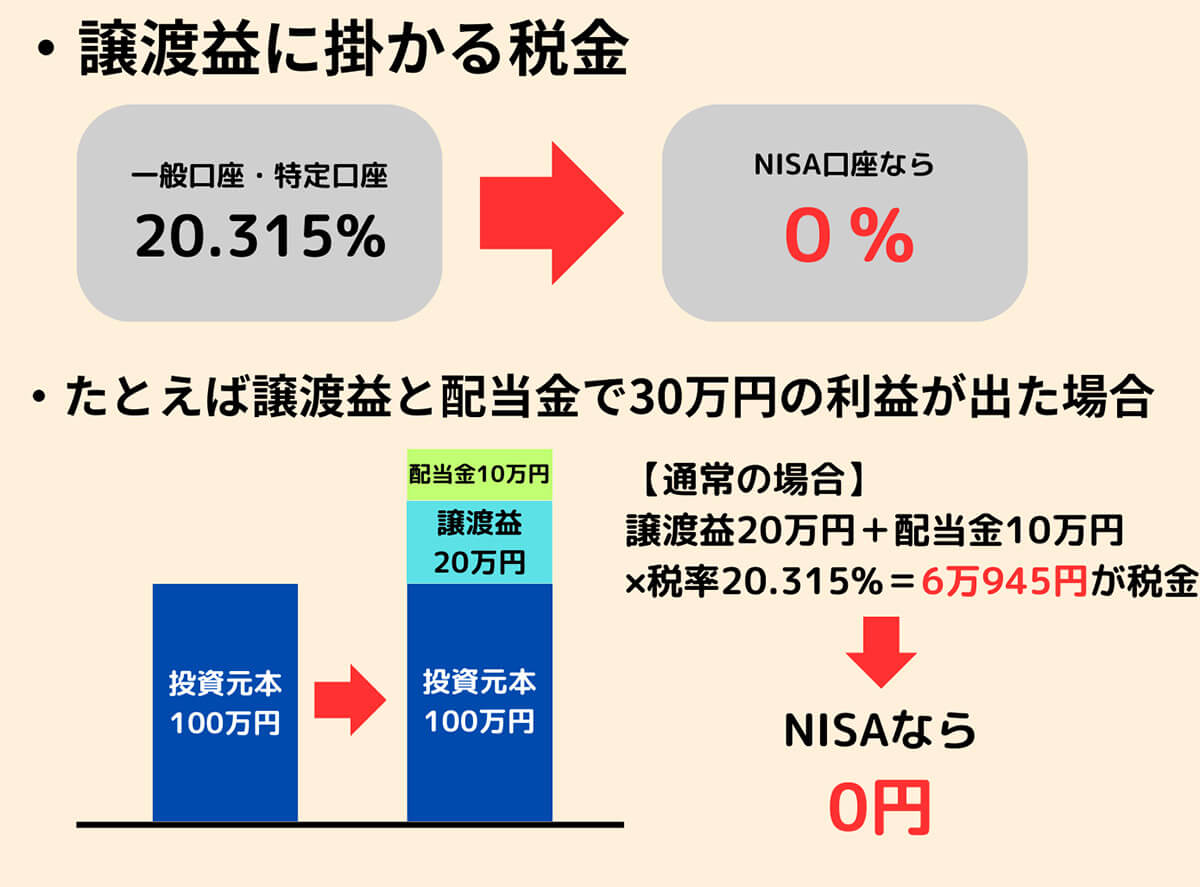

非課税枠を有効利用:一般NISA(2024年以降は「成長投資枠」)

NISAとは、NISA口座で購入した株式や投資信託などの配当金や譲渡益などの利益が非課税になる制度です。

一般NISAは、投資による利益が非課税となる制度です。2024年以降はNISAが恒久化され、一般NISAは「成長投資枠」へと変わります。NISA廃止のリスクがなくなるため、より長期的な視点で投資に取り組むことができます

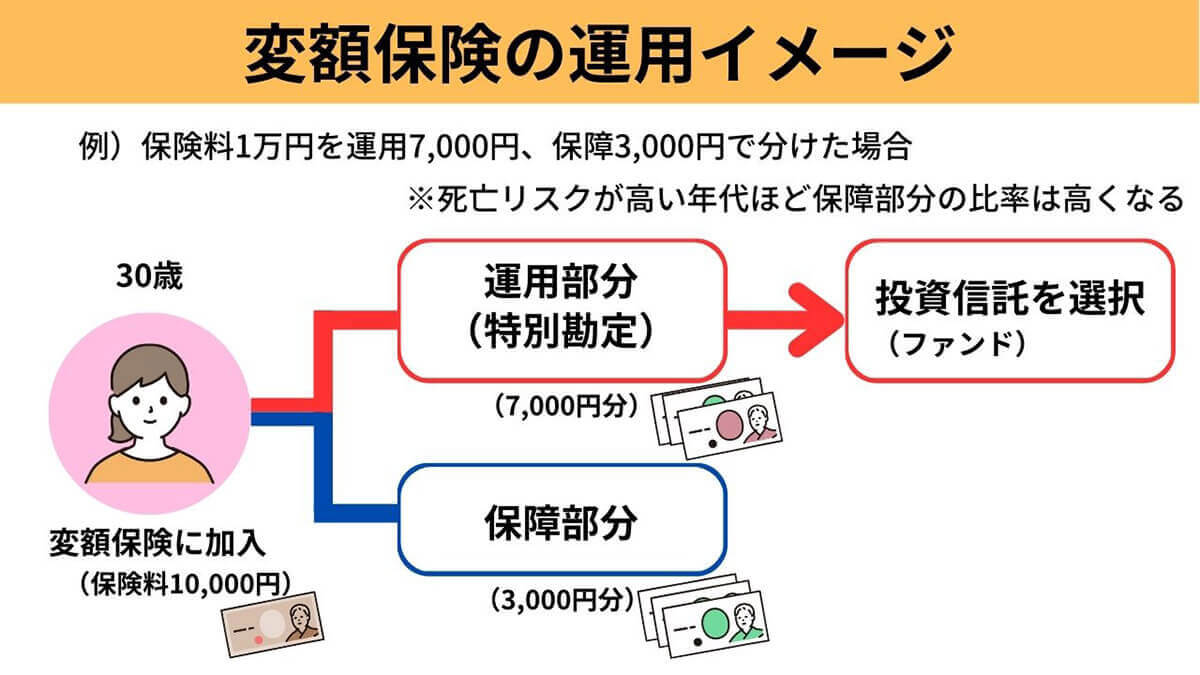

安定志向の方におすすめ:貯蓄性保険

貯蓄性保険は、保険と貯蓄を兼ね備えた商品です。

保険で将来のリスクに備えつつ、積み立てた保険料が資産形成につながります。とくに積極的な運用を行いたい場合は、貯蓄性保険の中でも「変額保険」がおすすめ。長期分散投資による安定的な利益を期待しながら資産を増やしつつ、いざという時にはしっかり保険としても使えます

変額保険の詳しい解説についてはこちらをご覧ください。

100万円から始められるおすすめ投資商品:ミドルリスク・ミドルリターン

次にミドルリスク・ミドルリターンで100万円から始められるおすすめ投資商品について解説します。

自動運用が可能:ロボアドバイザー

ロボアドバイザーはAIアルゴリズムを用いて資産運用をサポートするサービスです。自動的に資産の分散投資やリバランスを行いながら、ミドルリスク・ミドルリターンを目指すことができます。初心者にも扱いやすく、自動運用なので手間をかけずに始めることができます。

代表的なロボアドバイザーとして、ウェルスナビ株式会社が運営する「ウェルスナビ」があります。ウェルスナビは全自動の資産運用サービスで、最先端の金融アルゴリズムに基づき、誰でもスマホやパソコンで簡単に利用できます。ウェルスナビは、長期・積立・分散でリターンの最大化をめざす資産運用を提供しています

(画像引用元:ウェルスナビ公式サイト)

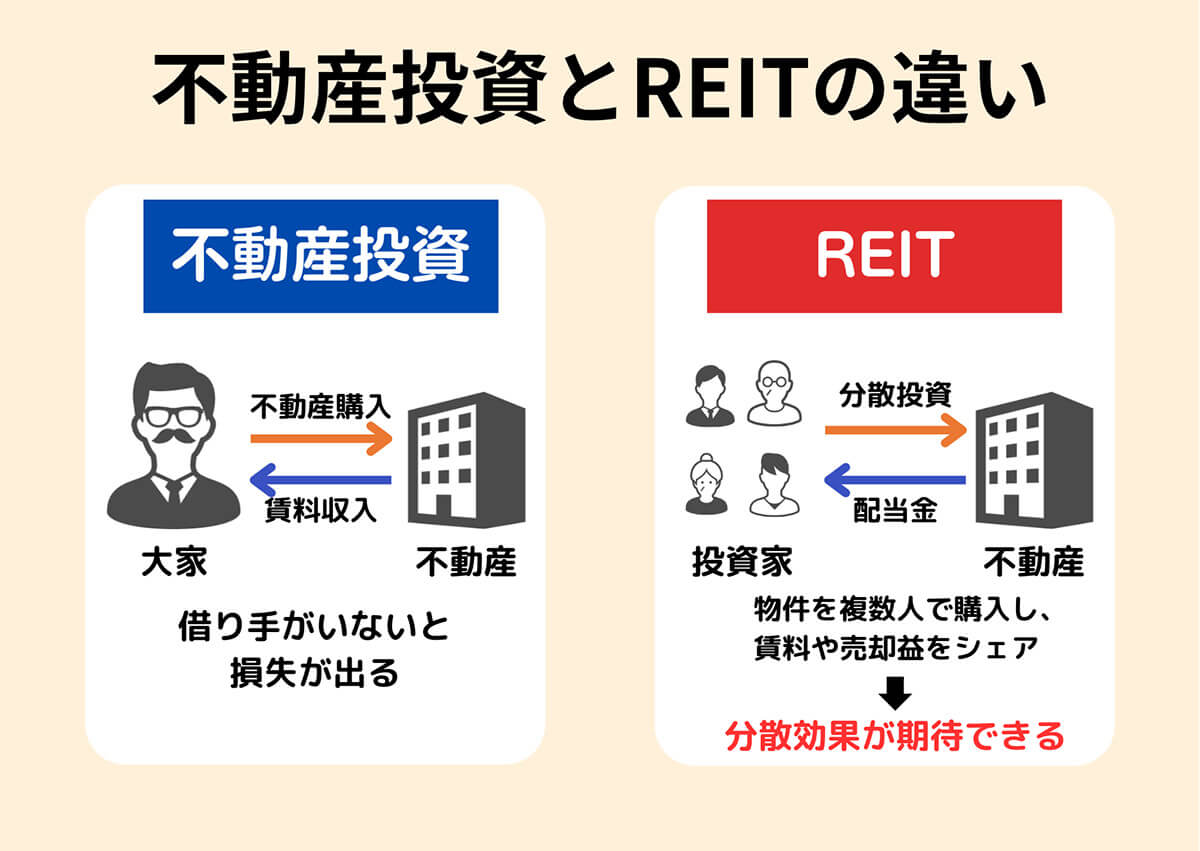

少額から可能な不動産投資: REIT

REITとは不動産投資信託のことを言い、投資家から集めた資金で不動産への投資を行い、そこから得られる賃貸料収入や不動産の売買益を投資家へ配当する商品です。株式のように取引所で売買ができるため、手軽に不動産投資に参加できます。

不動産投資とREITの違いは、投資家が不動産そのものを購入して家賃収入や売却による収益を狙うのか、プロのファンドマネージャーが投資家の代わりに不動産を取得して運用益を狙うのかという点です。一般的に個人投資家が不動産投資を行う場合、マンションやアパートといった物件が投資対象となりますが、REITは不動産を証券化して証券市場で売買する投資手法になります

不動産市場の成長や物件の収益を享受することができるため、ミドルリスク・ミドルリターンの投資先としておすすめです。

資産性が高く安定的な収益につながる:不動産投資

不動産投資は、不動産を購入して賃貸収入や売却益を得る投資方法です。不動産は長期的な資産形成に適しており、安定的なキャッシュフローや資産価値の上昇による収益を期待できます。物件の選定や管理コストが重要になってきます。

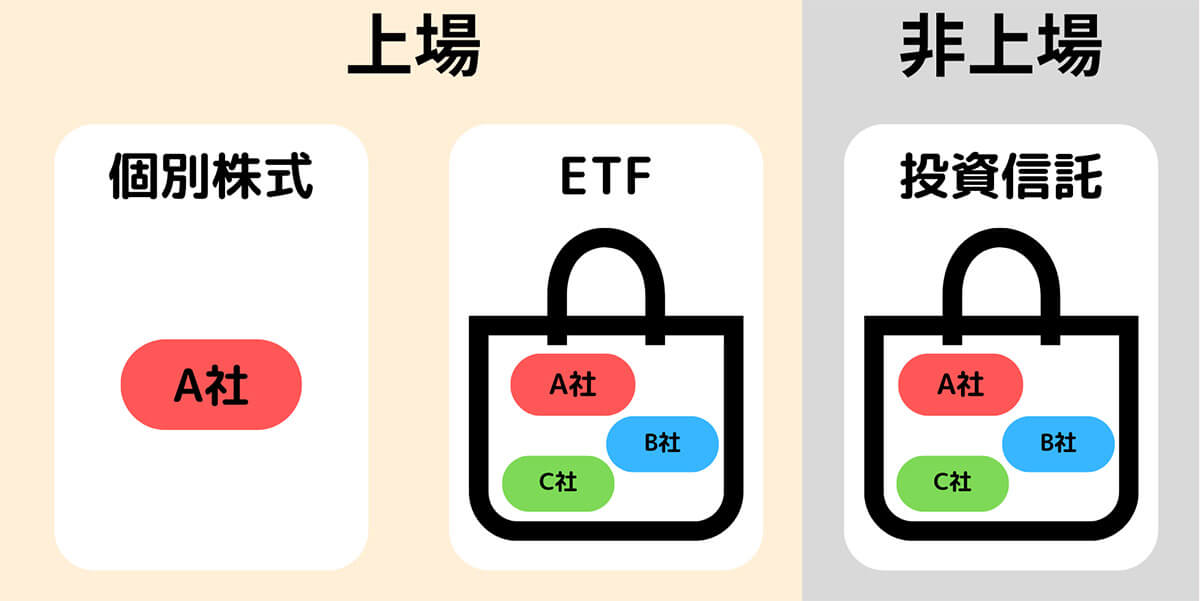

手軽に分散投資が可能:ETF(上場投資信託)

ETFとは証券取引所に上場されている投資信託で、株価指数や特定の市場セクターなどに連動する投資信託のことです。

複数の銘柄を1つのファンドで保有するため、手軽に分散投資を行うことができます。投資先のバリエーションも豊富であり、市場の動向に合わせて投資ポートフォリオを調整できます

100万円から始められるおすすめ投資商品:ハイリスク・ハイリターン

ハイリスクですがハイリターンも狙える100万円から始められるおすすめ投資商品について解説します。

売却益や配当が得られる:株式投資

株式投資は、企業の株式を購入し、株価上昇や配当を得ることで利益を狙う投資方法です。売却利益や配当のみならず、購入する株式によっては株主優待を受けられる場合があります。

たとえばイオンやイオン九州、イオン北海道、イオンモールの株式を一定数以上保有する株主は、全国のイオンに設置された無料のドリンクサービスなどが受けられる「イオンラウンジ」を利用できます。(画像:筆者撮影)

イオンラウンジについての詳細は、こちらを参考にしてください。

株式投資は株式市場の変動によって利益が増減するため、最悪株式が無価値になるなどリスクも高いですが、成功すれば高いリターンを得ることができます。

24時間取引可能:FX

FXは外国為替市場で通貨の売買を行う投資方法です。為替相場の変動によって、利益が期待できます。24時間取引が可能であり、レバレッジを活用することで少ない資金で大きな取引ができます。しかし、為替相場の変動は激しく、初心者にとっては難しい投資方法と言えます。リスク管理や市場のトレンド分析には注意が必要です。

投資を始めるに知っておきたい基礎知識と注意点

投資にはリスクがつきものです。投資を始めるにあたって知っておきたい基礎知識と注意点について解説します。

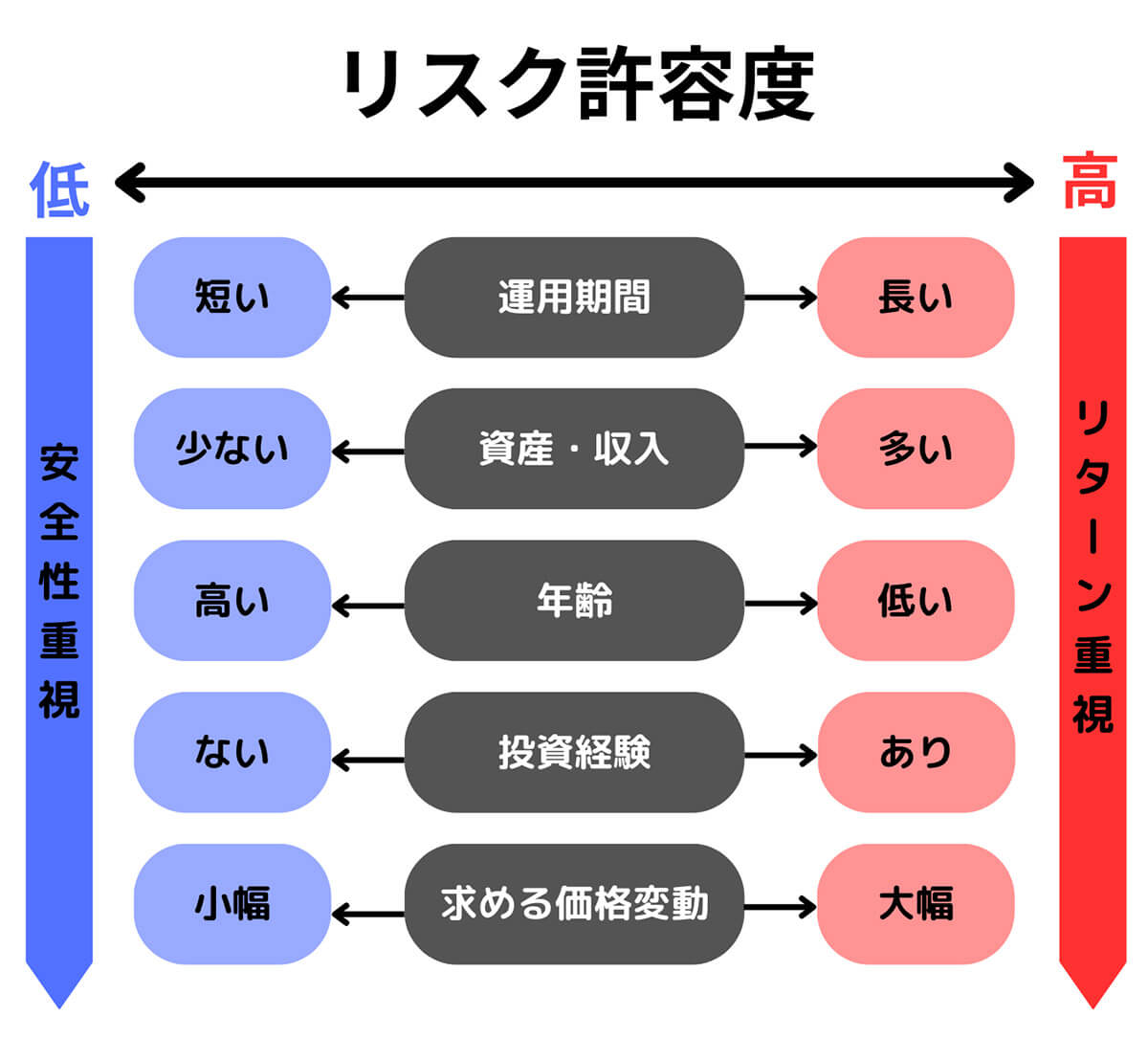

あなたに合った投資スタイルを見つけるには?

投資は個人の目標やリスク許容度に合わせて、適切なスタイルを選ぶことが重要です。

たとえばまだ若く、長期的な運用を行いたい場合は、投資経験を積みながらミドルリスク・ミドルリターン以上のリターンを重視した投資を行うことをおすすめします。価格変動が大きい投資は気疲れしてしまう性格をお持ちの方は、安全性を重視した積立NISAなどがおすすめです

自分の投資目的や投資に使える時間、リスク許容度を考慮して、長期投資や積極的なトレードなど、自身に合ったスタイルを見つけましょう。

投資における単利と複利の違い:長期的な投資で複利効果を得よう

単利は元本に対しての利息が加算される形式であり、複利は利益を再投資して元本に加える形式です。長期的な投資では複利効果を発揮し、資産の成長を促すことができます。複利は「元本に年々利益を加えて再投資する」ため、投資期間は長ければ長いほど、複利効果を発揮します。

そのため、リスク許容度があまり高くない場合は、中長期の投資を前提に複利効果を狙って運用を行うのがおすすめです。

運用利回り1%の違いとは?

運用利回り1%の差は、長期的な視点で見ると大きな差となります。例えば、100万円を1.2%の運用利回りで40年間運用すると約160万円になりますが、0.2%の運用利回りでは約108万円に留まります。運用利回りの差は資産形成において重要な要素です。

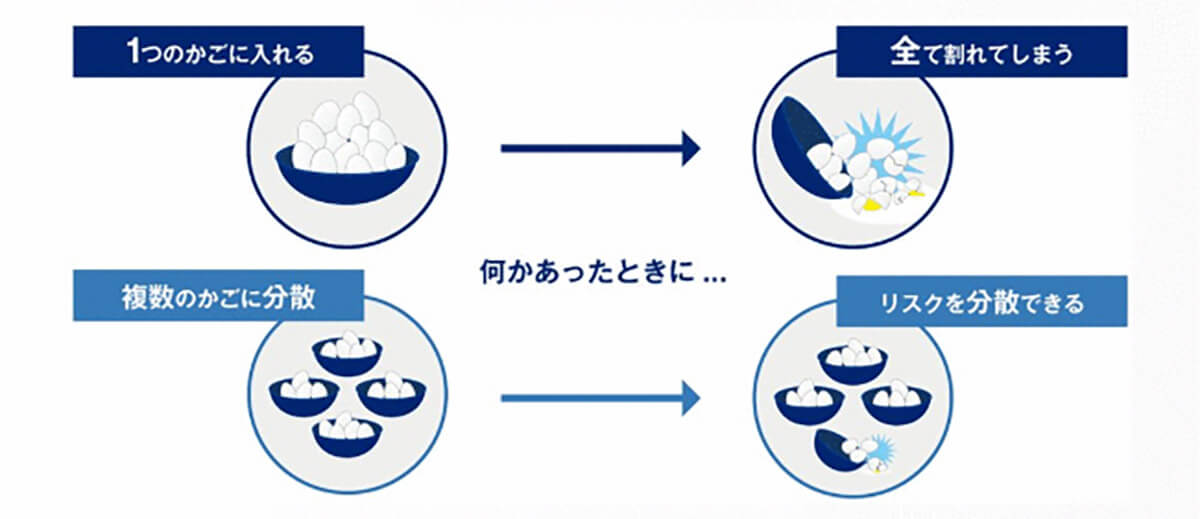

分散投資の重要性

分散投資は、投資リスクを軽減するために重要です。複数の異なる資産や地域、業種に分散して投資することで、全体のリスクを分散し、安定的な収益を追求できます。

投資には「卵を1つのカゴに盛るな(Don’t put all eggs in one basket)」という有名な格言があります。性質が異なる複数の投資先に分散して投資することで、安定的な運用を実現できるためです。ちなみに身近なところでは、年金積立金の資産運用なども「分散投資」で行われています

(画像引用元:年金積立金管理運用独立行政法人)

参考元:年金積立金管理運用独立行政法人

投資を始める手順とおすすめの証券会社

投資を始める際には、証券会社で「証券口座」を開設し、たとえばREITやETFなど様々な投資商品を購入して資産運用していくのが一般的です。口座を開設しやすく、使いやすいおすすめの証券会社の例を2つご紹介します。

SBI証券|手数料・取扱商品など総合力が魅力

SBI証券は、株式、投資信託、債券などを取り扱うオンライン証券会社です。SBIホールディングス株式会社の100%出資子会社であり、ネット金融業界では大手の企業となっています。

SBI証券は取扱金融商品が幅広く、取引手数料の安さに定評がある証券会社。IPO取扱実績もネット証券業界でトップクラスです。取引ごとにTポイントやPontaポイントなどが貯まる点や、スマホアプリ「SBI証券」が株価チャートやニュース配信などの機能が充実していて使いやすい点も見逃せません

(画像引用元:SBI証券公式サイト)

参考元:SBI証券「今後の成長に期待!IPO取扱銘柄数No.1のSBI証券でチャンスを掴もう!」

参考元:SBI証券「SBI証券のポイントサービス」

楽天証券|楽天ユーザーならさらにお得に利用可能

楽天証券は、楽天グループのネット証券会社で、株式、投資信託、FX、確定拠出年金などを取り扱っています。

楽天証券は、投資信託の取扱本数が2,600本以上とネット証券業界最多水準であり、取引手数料も業界最低水準。取引コストを抑えつつ投資が可能です。 また、PTS取引を利用して夜間でも株の取引が可能であることもメリットの一つです。取引で楽天ポイントが貯まり、さらに貯まったポイントを投資へ回すこともできます

(画像引用元:楽天証券公式サイト)

まとめ

今回は投資初心者向けに100万円から始める資産運用の方法と、おすすめの投資商品や注意点について解説しました。様々な投資商品があるなか、ご自身にあったスタイルの投資を見つけることは重要ですが、初心者がいきなりハイリスクな投資を行うことは経験や知識不足で難しい面もあります。まずは税金がかからないNISA制度の範囲内で投資にチャレンジしてみることをおすすめします。