ポイントサービスや決済方法が多様化し「なるべくお金関係のサービスをまとめたい」と考えている人にとって、三井住友が提供する”金融スーパーアプリ”「Olive」は気になる存在では?

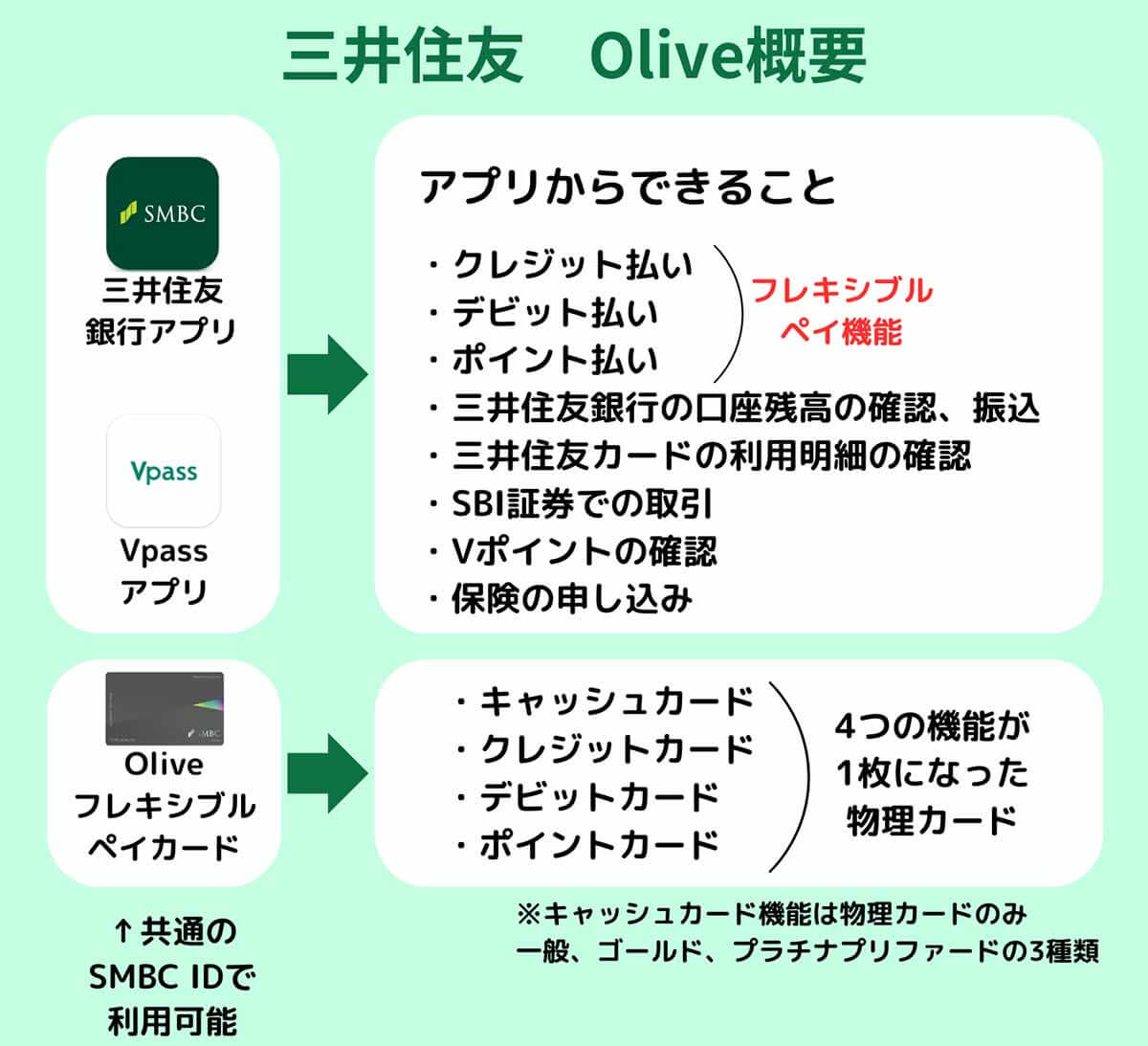

Olive(オリーブ)は三井住友フィナンシャルグループ(SMBCグループ)が提供するモバイル金融サービスで、銀行口座、クレジットカード、デビットカード、ポイント支払い、さらには保険や証券までを1つのアプリで管理できます。つまりアカウントを開設すれば、極めて多彩な金融サービスを1つのアプリでまとめて管理できる「金融スーパーアプリ」的な存在がOliveです。ですが紐解くと実は「Olive」というアプリは存在しないなど、結局何がすごいのかわかりにくい一面も

今回はOliveの概要や申し込み方法、またそもそもOliveは何が凄いのかについて詳しく解説します。

Oliveってそもそも何がすごいの?

SMBCグループのOliveは、銀行、クレジットカード、証券、保険などのさまざまな金融サービスにアクセスできるモバイル総合金融サービスです。キャッシュレスも含めてアプリ1つでお金の管理や運用すべてを完結できる「総合金融サービス」を実現している点が、最大の「すごい点」です(画像は三井住友銀行公式サイトより引用)

Oliveは三井住友経済圏をまとめたサービスの名前だと考えると理解しやすいです。将来的には「Olive経済圏」ないしは「Vポイント経済圏」と呼ばれるようになるでしょう。共通IDで銀行とクレジットカードを利用でき、SBI証券との連携や保険の申し込みもでき、利用に応じてVポイントもザクザク貯まります (画像は三井住友銀行公式サイトより引用)

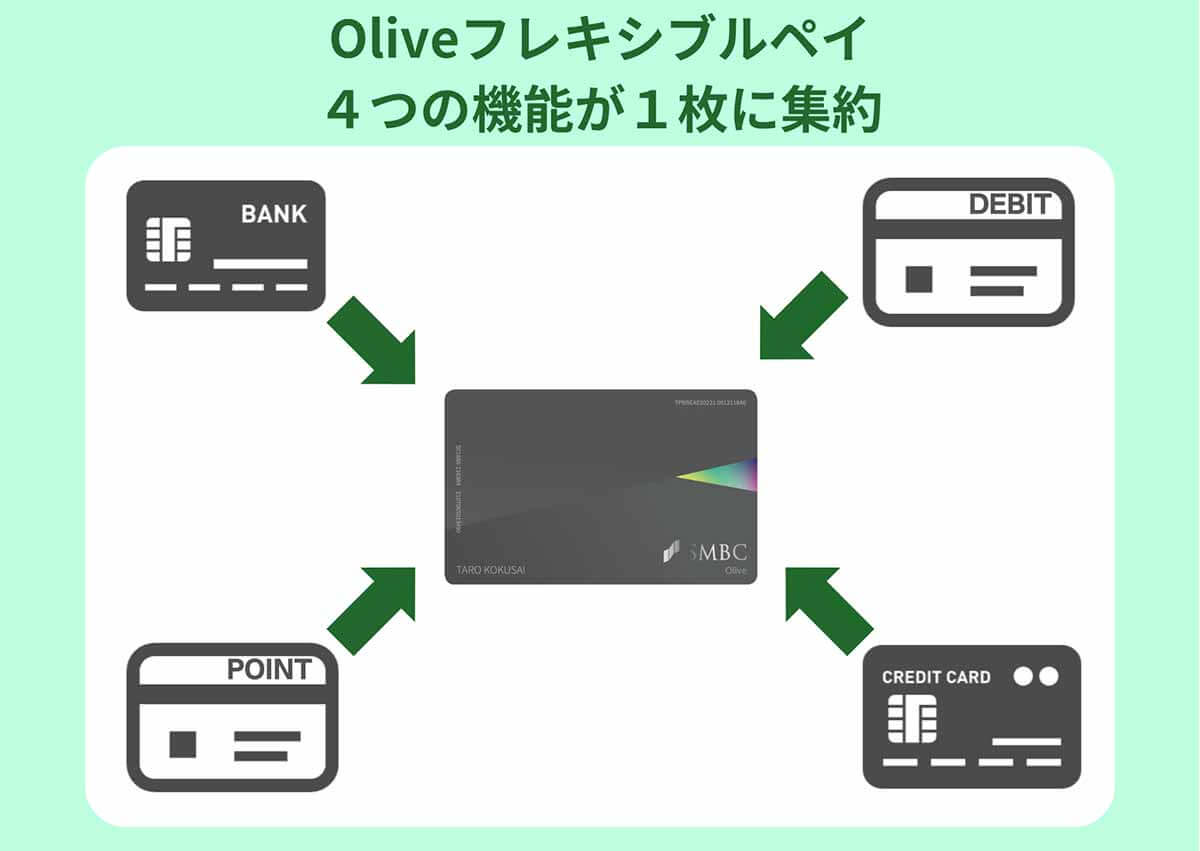

特にOliveで発行できる「Oliveフレキシブルペイカード」はデビットカード、クレジットカード、キャッシュカード、ポイント払いの1枚4役を兼ねることができて利便性が高く、Vポイントアッププログラムで還元率も高め。ユーザー目線では、最も「Oliveを利用するメリット」を直接的に感じやすいサービスでしょう。

OliveとOliveフレキシブルペイの関係

Oliveは、三井住友フィナンシャルグループが提供する個人向け総合金融サービスです。Olive アカウントを開設すると、マルチナンバーレスカード「Oliveフレキシブルペイカード」が発行されます。

「Oliveフレキシブルペイカード」はキャッシュカード、クレジットカード、デビットカード、ポイント払い機能の4つの機能を備えたナンバーレスの物理カードです。クレジットカード払い、デビットカード払い、ポイント払いのフレキシブルペイ機能は、三井住友銀行アプリまたはVpassアプリでも利用可能です(画像は三井住友銀行公式サイトより引用)

なお、Oliveフレキシブルペイの物理カードについては、申し込みからおよそ1~2週間で届きます。

Oliveアカウントとフレキシブルペイの作り方(申し込み手順)

Oliveアカウントの開設はOliveフレキシブルペイの申し込みを兼ねています。Oliveアカウントを申し込めばフレキシブルペイカードも同時に発行されます。

三井住友銀行アプリからOliveアカウントへ申し込む手順は以下の通りです。なお、解説画像には筆者のAndroidスマホの画面を利用しています。

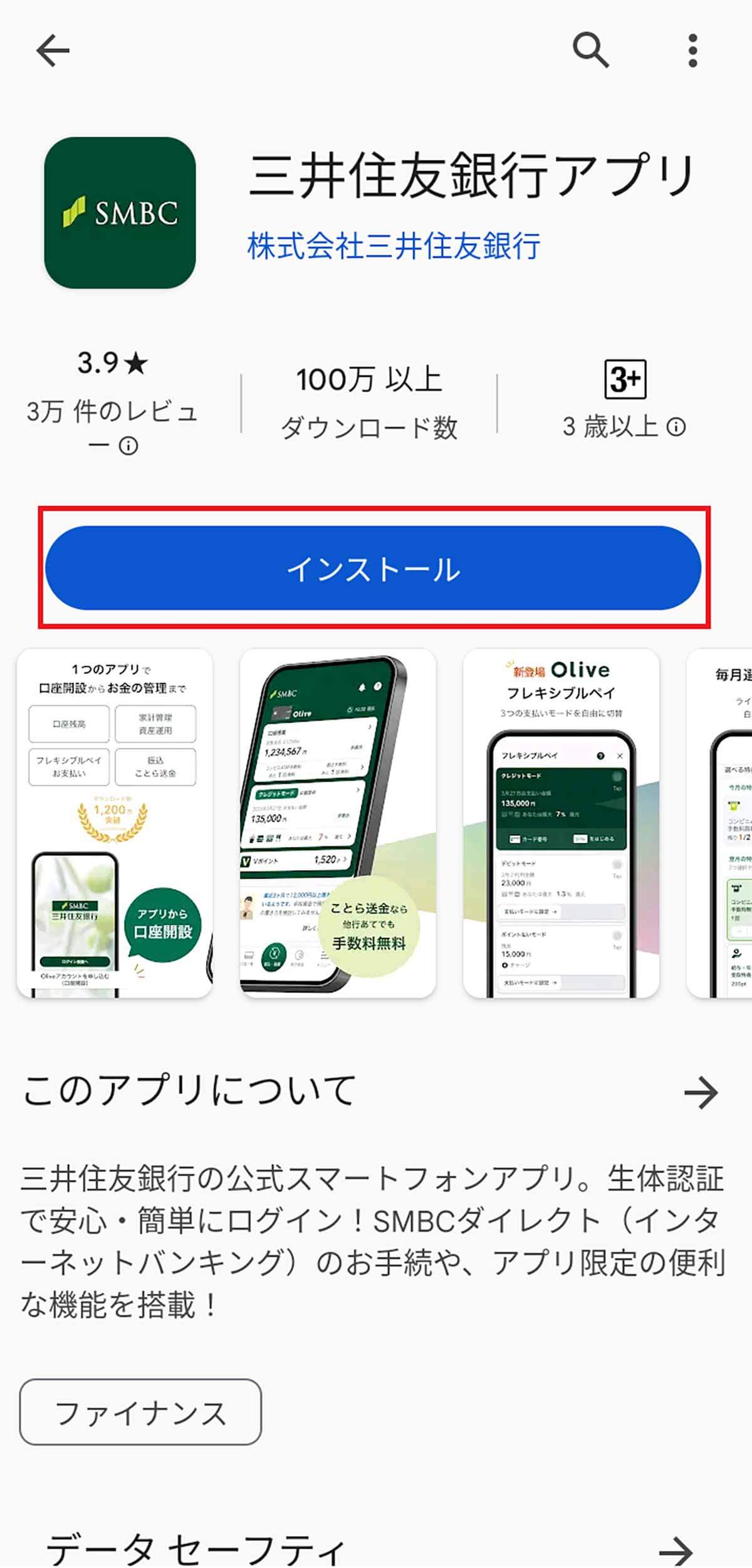

【1】三井住友銀行アプリをインストール

はじめに三井住友銀行アプリをインストールします。

・iPhone:App Store

・Android:Google Play ストア

【2】「Oliveアカウントを申し込む」をタップ→満15歳以上のお客さまへ進む

インストールが完了したら、三井住友銀行アプリを起動します。

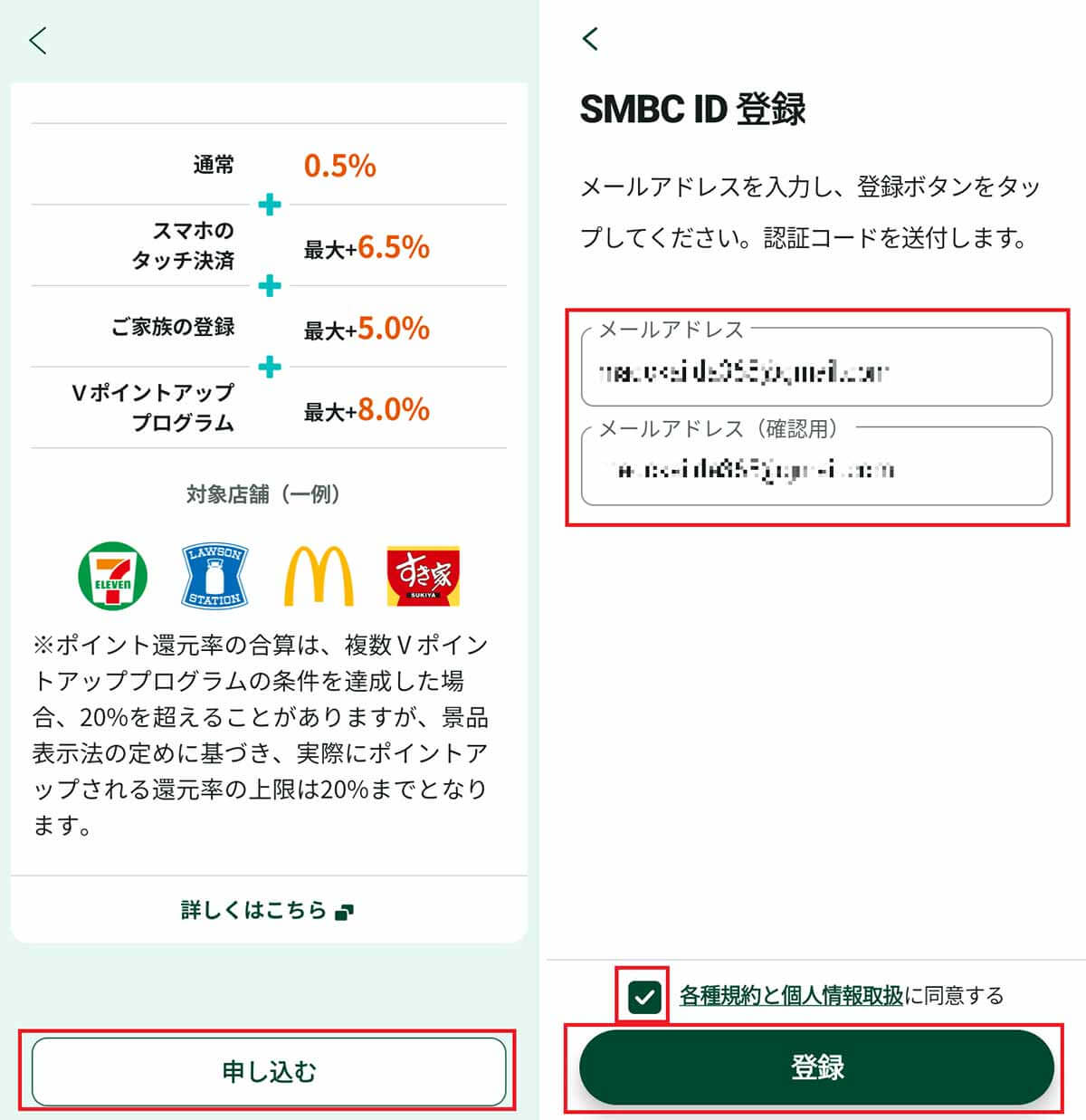

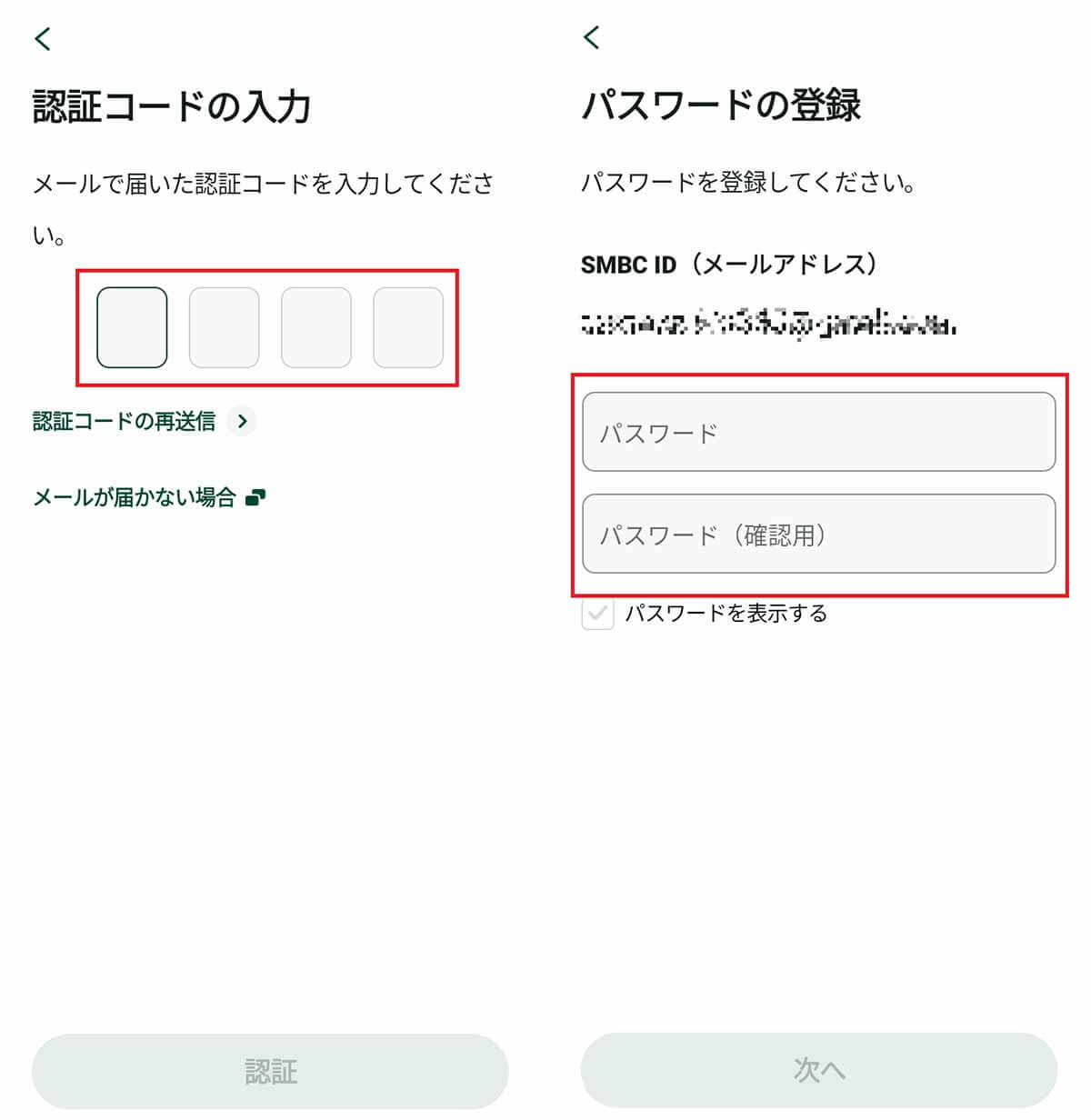

【3】メール認証とパスワード設定をしてSMBC IDを登録する

次にメール認証とパスワード設定を行い、SMBC IDの登録手続きに移ります。

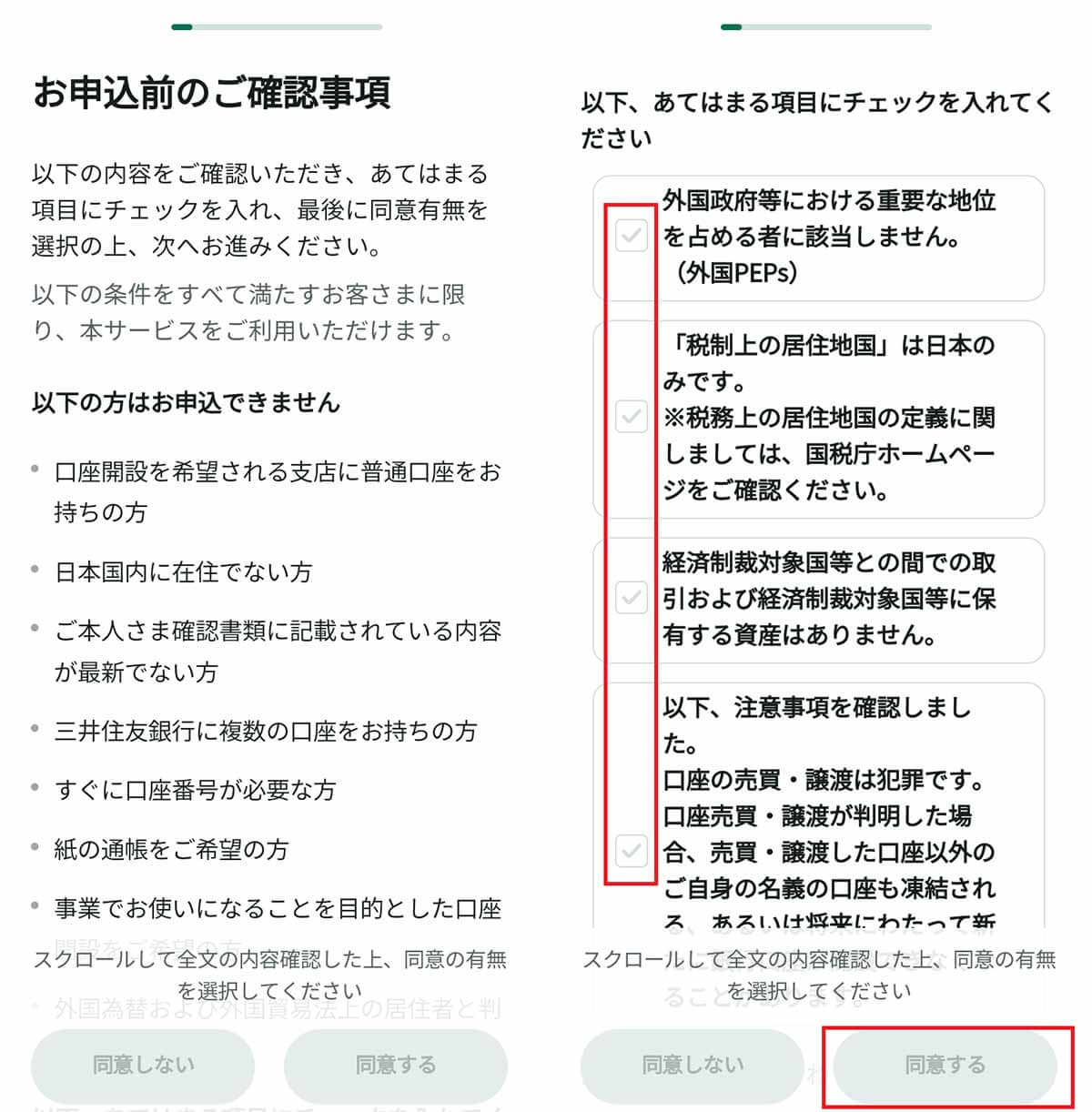

【4】申し込み前の確認事項を確認する

申し込み前に、口座開設についての確認事項をチェックします。

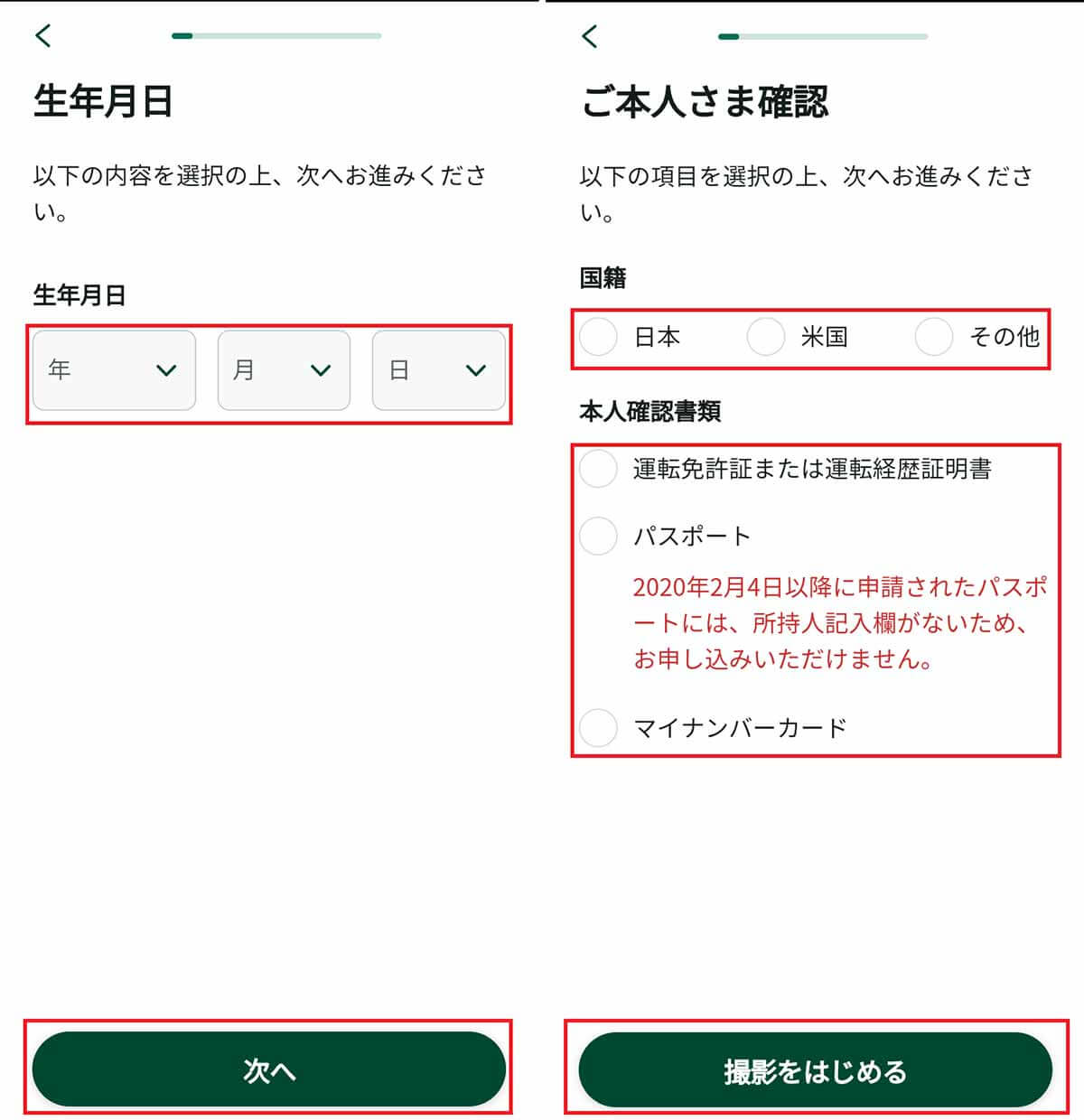

【5】生年月日と国籍の入力

次に生年月日と国籍を入力し、利用する本人確認書類を選択します。

【6】本人確認書類と顔写真を撮影

本人確認書類と顔写真の撮影へ続きます。手元に本人確認書類を用意しましょう。

【7】Oliveアカウントランクなどサービスを設定~お客様情報、暗証番号設定

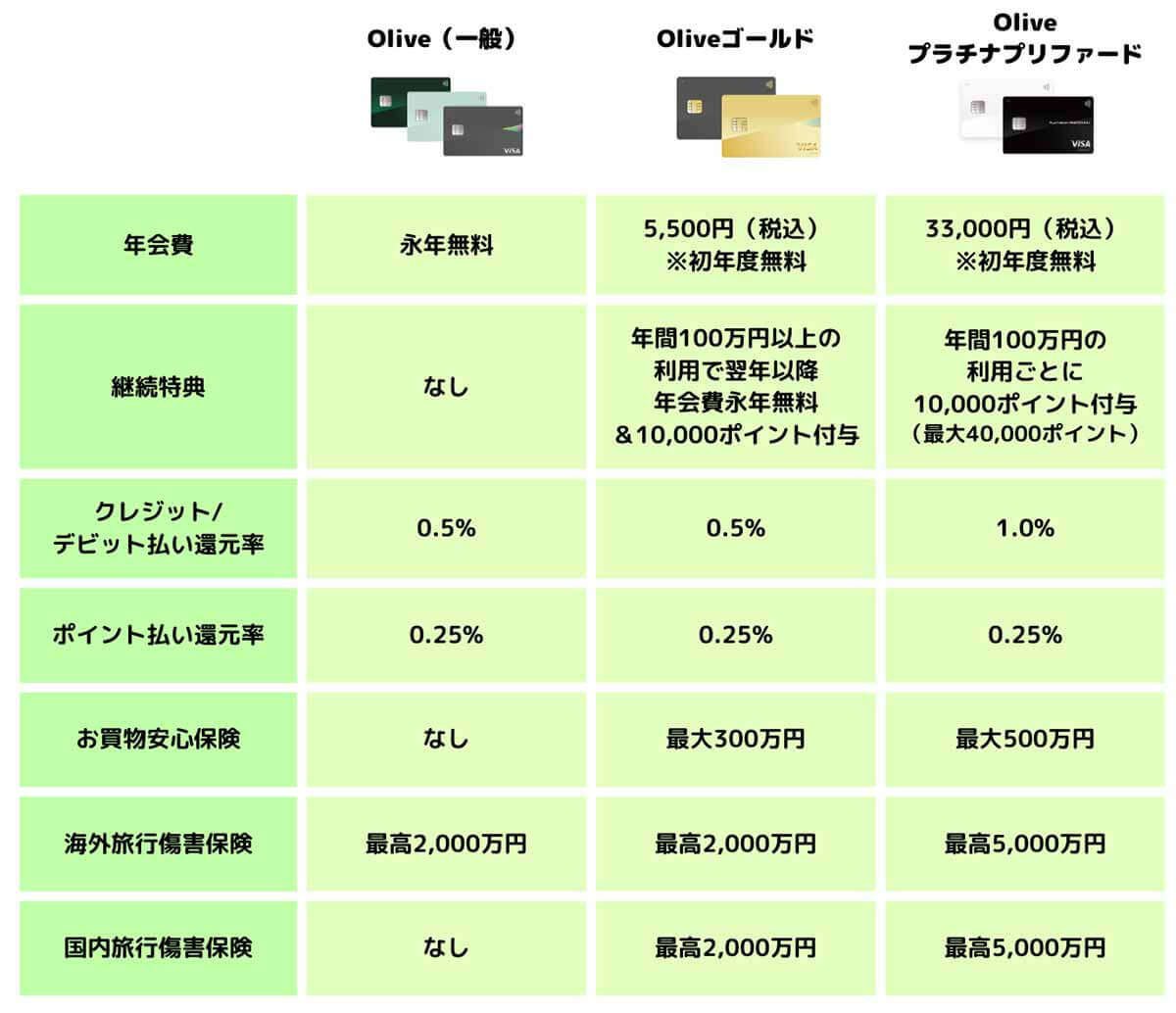

続いて、Oliveアカウントランクを設定します。なおOliveには、Olive(年会費無料)、Oliveゴールド(年会費5,500円・初年度無料)、Oliveプラチナプリファード(年会費33,000円・初年度無料)という3つのアカウントランクがあります。

それらの設定を行った後、氏名、住所、職業などの「お客さま情報」を入力し、キャッシュカードの暗証番号とOliveフレキシブルペイの暗証番号も定めたらOliveの申し込みが完了します。

約3営業日でカード発行通知メールが送られてくるので、メールからアプリにログインして利用設定を行いましょう。

そもそも三井住友カードを持っている人がOliveフレキシブルペイを申し込むとどうなる?

三井住友カードとOliveフレキシブルペイを併用する形になります。三井住友カードから切り替えることはできません。持っているカードとは別に新規で申し込む必要があります。

なお、従来の三井住友カードは引き続き利用できますが、不要な場合は退会(解約)の手続きをするとよいでしょう。

参考元:三井住友カード

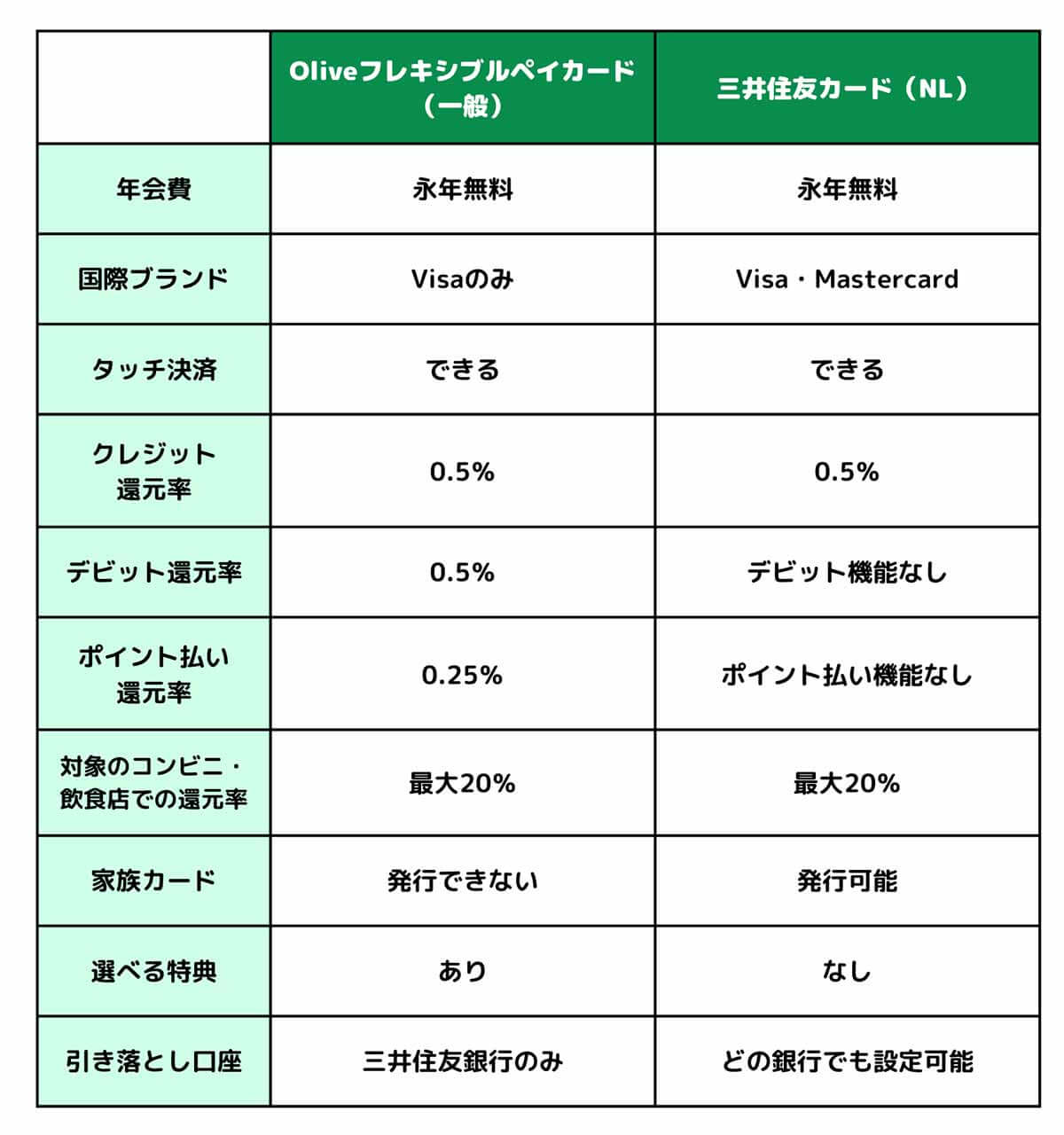

Oliveフレキシブルペイと三井住友カード(NL)の違いは?

三井住友カード(NL)は、三井住友カード株式会社が発行するカード番号などが印字されていないナンバーレスのクレジットカードです。

Oliveフレキシブルペイと三井住友カード(NL)の主な違いは、オリーブフレキシブルペイはキャッシュカード、クレジットカード、デビットカード、ポイント決済の4つの機能を組み合わせた多機能カードであるのに対し、三井住友カード(NL)は通常のクレジットカードであるという点です。Oliveフレキシブルペイはポイント払いであってもポイントがされる一方、三井住友カード(NL)は国際ブランドにVISAだけでなくMastercardを選べたり、家族カードを発行できたりするメリットがあります

Oliveのアカウントランク:年間100万円以上使うなら「Oliveゴールド」

Oliveには年会費永年無料の「Olive一般」、年会費5,500円(初年度無料)の「Oliveゴールド」、年会費33,000円(初年度無料)の「Oliveプラチナプリファード」という3つのアカウントランクがあります。

Oliveゴールドは、年間100万円以上利用すると、翌年以降年会費が永年無料になり、継続特典として10,000ポイントが付与されることから、年間100万円以上使うならOliveゴールドを選んだ方がお得になります(画像は三井住友銀行公式サイトより引用)

Oliveのメリット

様々なメリットがあるOliveですが、金融スーパーアプリ的な位置づけだからこそ意外と「結局何ができるのか、何がメリットなのか」わかりにくい一面も。そこで、中でも特に注目のポイントをまとめました。

Oliveフレキシブルペイカードが利用可能:4役が1枚のカードにまとまっている

前述したように、キャッシュカード、クレジットカード、デビットカード、ポイント払いの4つの機能を備えたカード「Oliveフレキシブルペイカード」が利用でき、持ち歩くカードの枚数を減らすことができます。

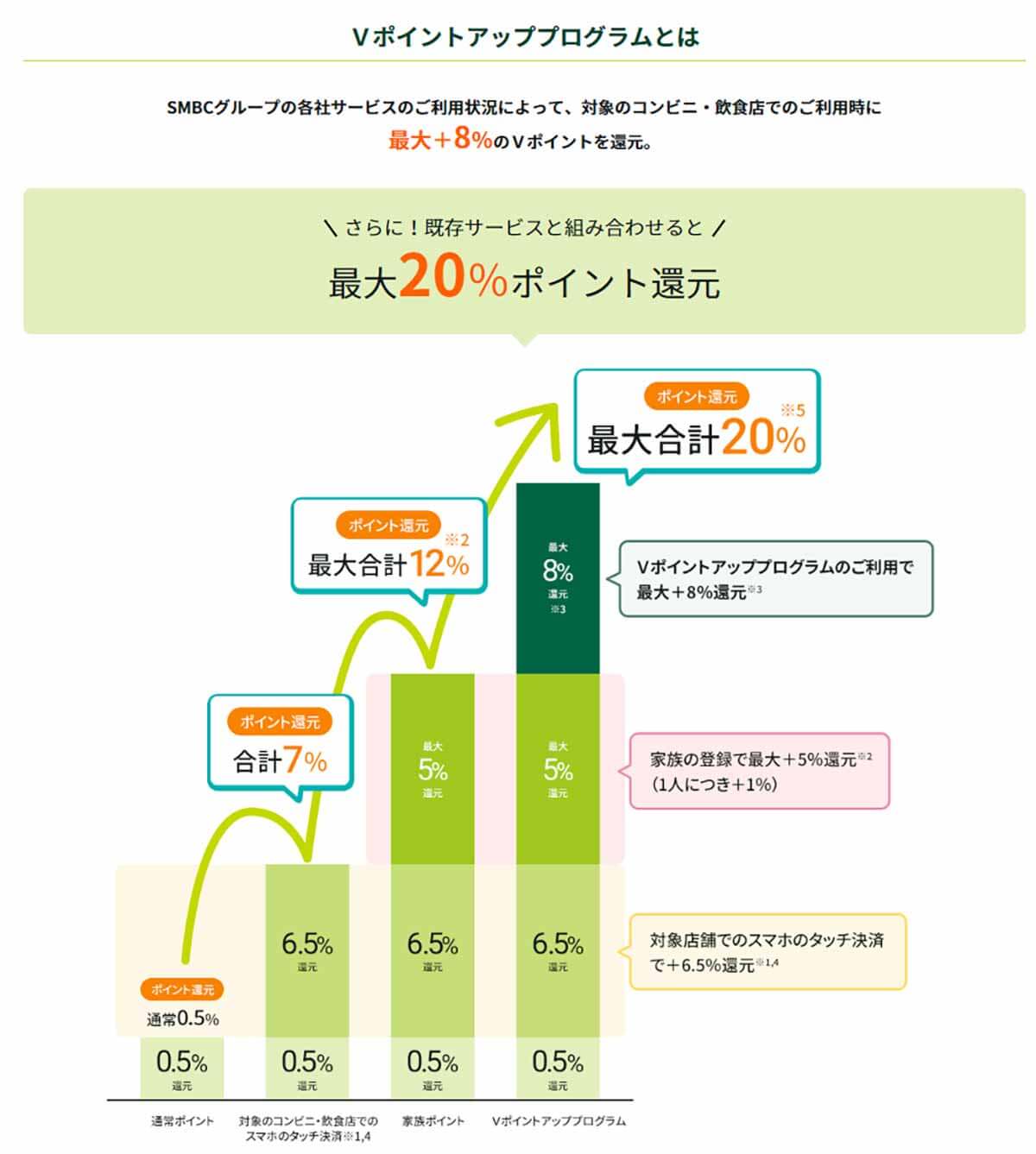

Vポイントの還元率が最大20%(フレキシブルペイ)

フレキシブルペイ利用の基本還元率は0.5%(クレジット・デビット利用時)ですが、対象のコンビニ・飲食店でのスマホのタッチ決済や家族の登録を行い、ポイントアッププログラムを利用すると、最大20%まで還元率を上げることができます。

Vポイントは、三井住友カードの利用で貯められるポイントですが、2024年春にはTSUTAYAをはじめとする提携先でのショッピングで貯められたTポイントと統合し、新たなVポイントとして生まれ変わる予定です。

Vポイントの詳しい活用法についてはこちらの記事を参考にしてください。

セブン-イレブンやローソンではタッチ決済するだけで7%の還元

前述したように、フレキシブルペイ利用の基本還元率は0.5%(クレジット・デビット利用時)ですが、対象のコンビニ・飲食店でスマホのタッチ決済(クレジットのみ)を行うだけで+6.5%、合計7%の高還元を受けることができます。

対象のコンビニ・飲食店は、セブン-イレブン、ローソン、マクドナルド、サイゼリヤ、ガスト、ドトールコーヒーショップなどです。

申し込みのハードルの低さ

Oliveはアプリからの手続きのみで申し込みができるので、銀行の営業時間内に実店舗へ行くことが難しい人でも申し込みのハードルが低いという利点があります。なお、Olive(一般)の申し込みは日本国内在住であれば0歳から可能ですが、クレジットモードについては、満18歳以上(高校生除く)から申込が可能になります。

Oliveのデメリット

様々なメリットがあるOliveですが、人によってはデメリットと感じる面もあります。Oliveのデメリットをまとめました。

三井住友銀行の口座開設が条件

Oliveアカウントを開設するには、三井住友銀行の普通預金口座を開設し、Web通帳を利用することが必須です。

Oliveの開設には、三井住友銀行の口座が必要です。よって、たとえば「TポイントとVポイントの統合をきっかけにOliveに興味を持った」といった方の場合、新規に銀行口座開設が必要になり、やや手続きを面倒と感じるかもしれません。Olive の口座開設は、三井住友銀行アプリから申し込むことができます。申し込み後、約3営業日で口座開設が完了します。具体的な開設手順は本記事の前半部で画像付きで解説しているため、そちらを参考にしてください (画像は三井住友銀行公式サイトより引用)

国際ブランドはVISAのみ

Oliveフレキシブルペイの国際ブランドは「VISA」のみとなっています。つまりMastercardやJCB、アメックスといった国際ブランドを選びたい方には向いていません。なお、VISAとMastercardの違いについてはこちらの記事を参考にしてください。

付与上限は50,000ポイント

Vポイントアッププログラムでは、ポイント付与の月あたりの上限は、1カードあたり、50,000ポイントに設定されています。よってOlive の付与上限も1カ月に 50,000 ポイントになります。

Vポイントアッププログラムを利用し、平均還元率を5%まで上げることができたとしても、月100万円以上の利用でなければ付与上限に達しませんが、大きな買い物をする際や、還元率最大20%になる店舗でまとまった金額を利用するときには、付与上限に抵触するおそれがあります。

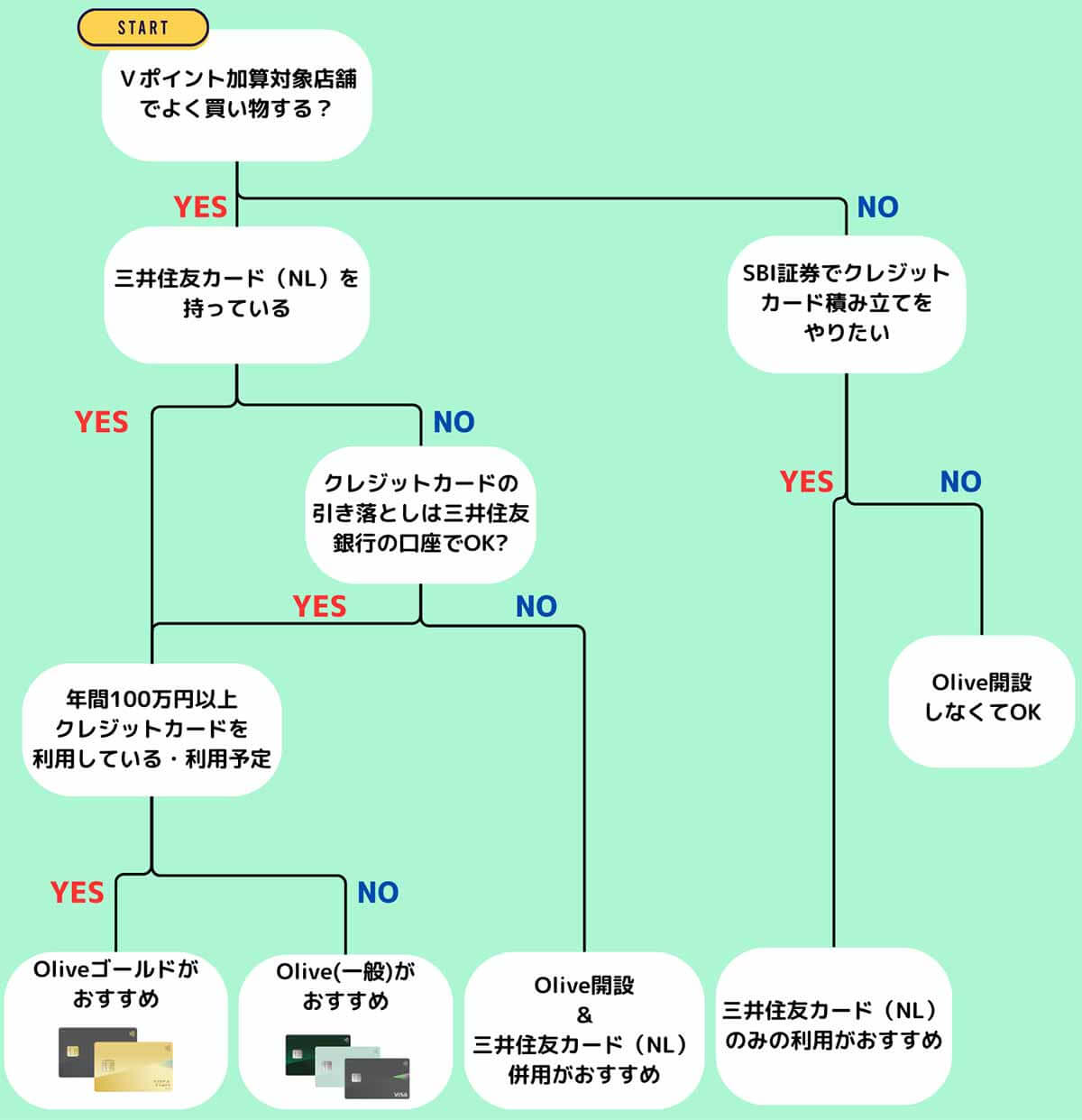

Oliveを「おすすめする人・しない人」をフローチャートで確認

「結局、自分はOliveを利用するメリットがあるのかな?」と思った方に向けて、 Oliveを「おすすめする人・しない人」のフローチャートを作成しましたので、参考にしてください。

すでに三井住友カード(NL)を年額100万円以上利用している場合、利便性やポイント還元、選べる特典などがあるためOliveゴールドがおすすめです。一方、高還元が狙えるVポイント加算対象店舗を普段利用せず、SBI証券の利用も特に考えていない場合は、Oliveを開設するメリットは薄いでしょう (画像は三井住友銀行公式サイトより引用)

【詳細】Oliveをおすすめする人

なんといっても金融サービスを一本化して資産を「見える化」できるのが三井住友Oliveの最大のメリット。OliveのフレキシブルペイはVisaによる新機能を利用した世界初の試みであり、銀行口座の残高やクレジットカード利用額、ポイントまでまとめて把握したい人には現状Oliveしか提供されているサービスがありません。

また、Vポイント加算対象店舗では、スマホのタッチ決済を選ぶだけで還元率7%を狙えるので、対象店舗のコンビニや飲食店をよく利用する人にもOliveをおすすめします。加えて、SBI証券でクレカ積立に対応しているクレジットカードは、三井住友カードしかありません。SBI証券でクレカ積立をしたい場合にも、Oliveはおすすめです。

【詳細】Oliveをおすすめしない人

Oliveを利用すると、クレジットカードやデビットカードの利用額の引き落としは、三井住友銀行の口座に限定されます。引き落としを三井住友銀行以外の銀行口座から行いたい人には、Oliveはおすすめできません。また、Oliveは個人に紐づいた総合金融アカウントなので、法人利用はできず、家族カードも発行できません。加えて、Vポイント加算対象店舗やSBI証券のクレカ積立の利用をしない場合は、Oliveを開設するメリットは薄いでしょう。

三井住友「Olive」についてよくある質問

三井住友「Olive」についてよくある質問と答えをまとめました。

そもそも「Olive」はアプリなの?

Olive は、三井住友銀行アプリまたは三井住友カードの Vpass アプリのどちらからもアクセスできるサービスです。Olive アカウントを作成すると、口座、決済、証券、保険などを 1つのアプリで管理できます。

つまり「Olive」は一体的な金融サービスの名前であって、アプリの名前ではありません。

すでに保有している三井住友の口座がOliveの切り替え対象かどうか判断したい

三井住友銀行が提供している「Oliveアカウント切替診断」で判断可能です。

まとめ

今回は三井住友が提供するモバイル金融サービス「Olive」について詳しく解説しました。三井住友カードの利用で貯められるVポイントは、今までややマイナーなポイントのひとつでしたが、本記事内でもお伝えしたように2024年春にはTポイントと統合し、使い道の幅が広がる上、Oliveを通して利用すれば0.25%のポイントも付与されます。メイン口座が三井住友銀行の人や三井住友カードを利用している人は、ぜひOliveアカウントの開設を検討してみましょう。