「どんな金融商品に投資すれば儲かるか」と同じくらいに「どんな金融商品は買ってはだめか」が気になる。実は少し古い資料だが、2016年に発表された金融庁の金融レポートを見ると、対象商品がわかる。ここではやさしく解説してみよう。

買ってはいけない3つの商品はこれだ

(Image:Shutterstock.com)

レポートを読み解くと書かれている商品は3種類ある。①毎月分配型投資信託、②ファンドラップ、③外貨建て個人年金保険だ。なぜ買ってはいけないか、順に見ていこう。

①毎月分配型投資信託

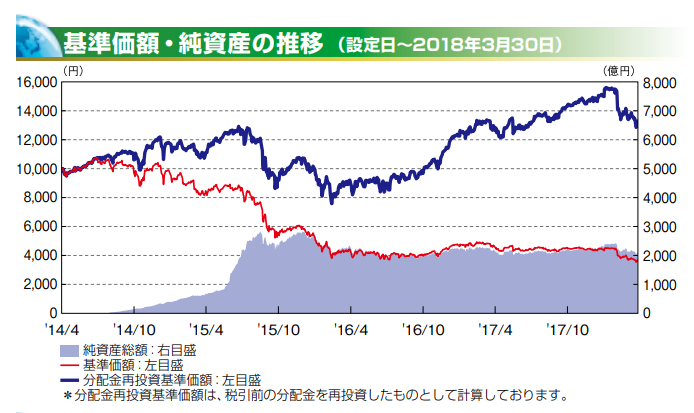

引用元:大和住銀投信投資顧問

毎月分配型投資信託の例「日本版アルファ・カルテット(毎月分配型)/大和住銀投信投資顧問)。基準価額が2600円前後にもかかわらず毎月100円の分配金がもらえるのでお得に見えてしまう

文字とおり毎月ごとに分配金がもらえる投資信託。一見すると毎月お金がもらえるので、オトクな投資信託なんだろうと思うかもしれない。しかし実態は、「タコ配当」といって元金から払い戻されているのがほとんどだったりする。これでは資産形成にはならないし、考える人によっては「詐欺じゃないか」と思うかもしれない。加えて、信託報酬が高い傾向にある。例えば、国内株式型で純資産残高が一番高い「日本株アルファ・カルテット」というファンドでは信託報酬が年1.902%も取られてしまう。お得そうでお得じゃない投資信託毎月分配型投資信託というわけだ。

上の投資信託の純資産の推移(青色付きの部分)を確認すると、ほとんど横ばいのまま。タコ配当が続いていることが読み取れる。純資産と基準価額が増えつつ、分配金が毎月もらえるならすごくよい投資信託なのだが

②ファンドラップ

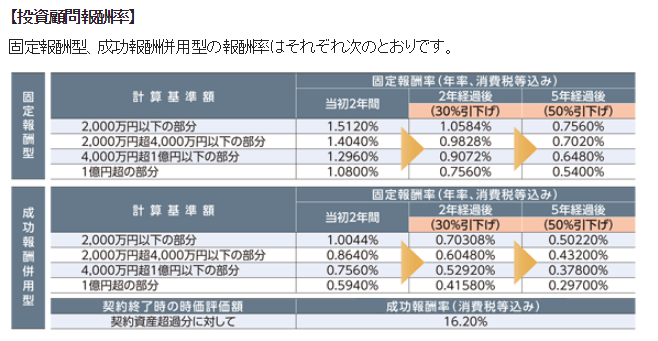

引用元:三井住友信託ファンドラップ

ファンドラップの手数料の例。この場合は投資顧問報酬率と銘打ち、最大で手数料は年1.5120%である。加えて投資先の金融商品の手数料が別にかかることを考えるとお任せするのはいかがなものか考えたくなる

ラップとは包むという意味だが、証券会社に資産運用を丸投げしてしまうことをラップという。日本語では「投資一任」といったりする。運用成績がよい証券会社であればおまかせするのは願ったりかなったりなのだが、手数料が平均で年2.2%もかかってしまう。そのため、ファンドラップでお任せするくらいなら自分で株や投資信託を買ったほうがよいということになる。ちなみにファンドラップの場合、おまかせで購入される金融商品は投資信託。証券会社しか変えない秘蔵の金融商品にお任せ投資できるわけではない点も知っておきたい。

③外貨建て個人年金保険

引用元:マスミューチュアル定額年金

コストはわからないが、実際に30歳の人が外貨建て個人年金保険の払込額に対する受取額を試算してみると、840万円に対して1,105万円が貰える。131.6%のリターンだが、35年間だと年約0.9%のリターンにしかならない。外国債券のほうがお得かも

外貨建て保険も、ファンドラップと同じように商品性に問題があるというよりは、コストに問題がある。金融庁はレポート文中で、外貨建て個人年金保険を契約するなら、外国債券と投資信託を別々で購入し、さらに保険部分は掛け捨ての死亡保険を契約したほうが、コストが安くなると説明している。単純に保険商品を購入した場合は5%~10%が手数料で平気で取られる一方、特に日本人は、積立とか保険とかの言葉に弱いので買ってはいけない商品として上げておこう。銀行の窓口などで相談するときは、「この保険と同じようなポートフォリオで別々に金融商品を購入したらどうなりますか?」と質問してみるとよいだろう。

「手をだしてはいけない」「買ってはいけない」と述べたものの。金融商品や運用会社そのものを批判しているわけではない。しかしここで上げた3商品の特徴は、知っておいて損はない情報だし、正しい投資判断をする際には必要不可欠なものでもある。もし勧められたとしたら、お勧めの理由を詳しく確認するようにしたい。