バンドルカードは、スマホアプリで簡単に発行できるVISAのプリペイドカード。年齢制限がなく、審査なしで誰でも発行できることもあり、2023年8月9日時点で累計900万ダウンロードを突破しています。

バンドルカードはたった1分で発行が完了。審査も年齢制限もないので、クレジットカードの審査のハードルが高い無職の方などでも利用可能だとして人気を博しています。また最近は「リアルカード」の発行も進んでおり、より実店舗でも使いやすくアップデートされています

(画像引用元:バンドルカード)

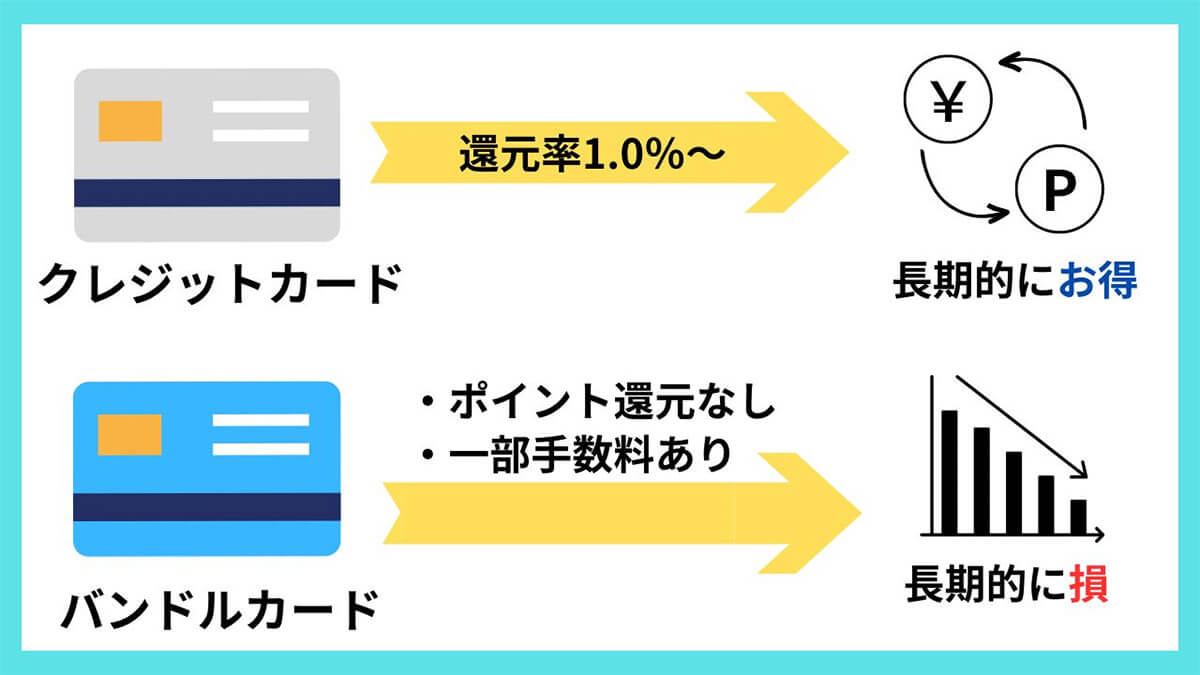

便利である一方、バンドルカードにはクレジットカードのようなポイント還元はありません。また、後払いのチャージ方法「ポチっとチャージ」の手数料が消費者金融よりも高いため、利用には注意が必要です。

この記事では、バンドルカードの特徴やメリット、デメリットを徹底解説します。

そもそもバンドルカードとは?

バンドルカードとは、スマホアプリから簡単に発行できるVISAのプリペイドカードです。

(画像引用元:バンドルカード)

バンドルカードはやばい?危険性とデメリット

「バンドルカードはやばい」と言われるのにはさまざまな理由があります。利用する前にバンドルカードの仕組みを理解して、どんなリスクがあるのか確認しておきましょう。

【デメリット①】使い過ぎのリスクがある

クレジットカードのような審査がないため、比較的誰でも利用できるバンドルカード。これはメリットと言えますが、支払い能力がない人でも使えるということです。そのため、支払い能力がない人や返済計画が立てられない人の場合、使い過ぎて返済できなくなるリスクがあります。

【デメリット②】ポチっとチャージ(後払い)の手数料・金利が極めて高い

チャージするお金を後払いできるバンドルカードの「ポチっとチャージ」は、実質的に金利に相当する手数料が極めて高いので要注意。

たとえば、3,000円をポチっとチャージした場合の手数料は510円。支払い期限の30日後までに支払ったとしても、年利に換算した場合の金利は約207%です。貸金業法で10万円未満の上限金利は20%と決まっていますが、バンドルカードのポチっとチャージは貸金業法の対象ではないため当てはまりません。上限金利の10倍以上の手数料が設定されていても違法ではないのです。

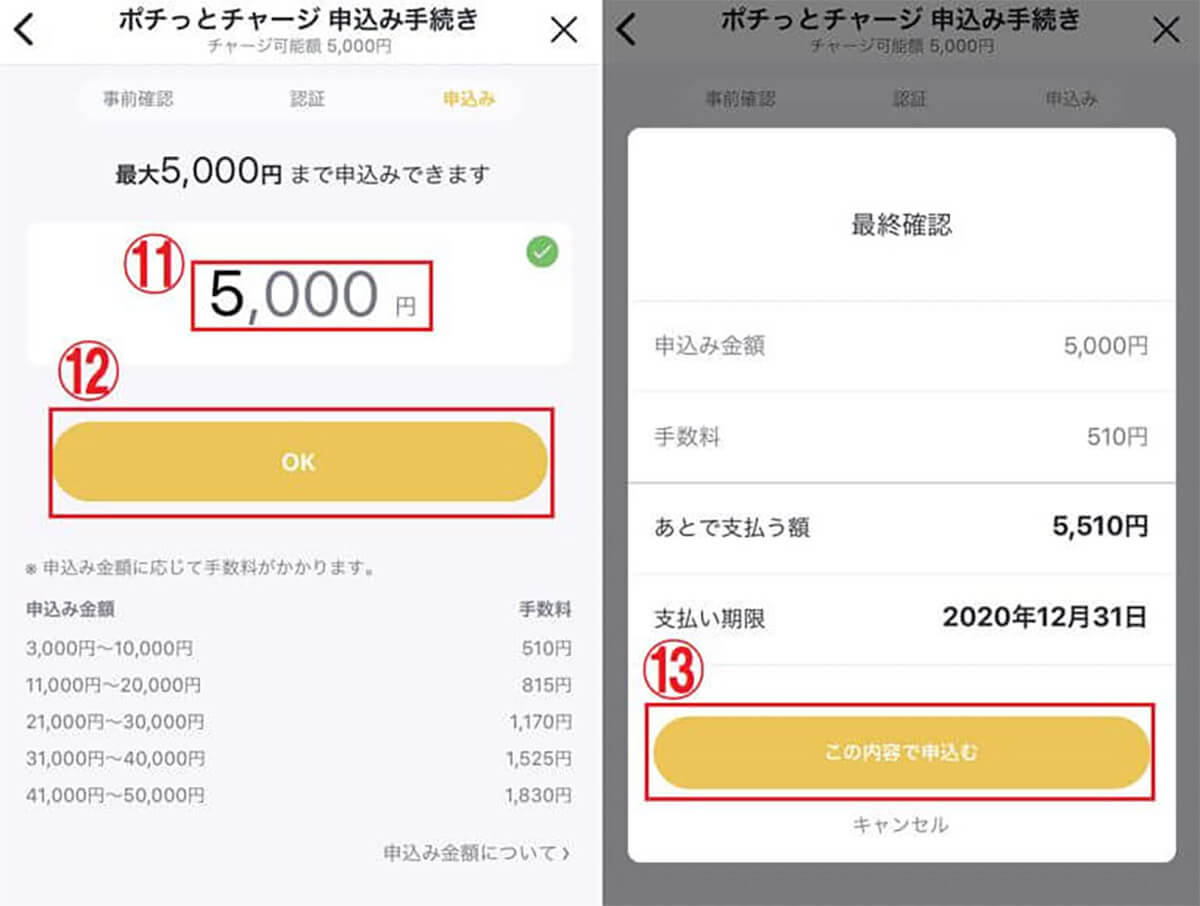

申込み金額に応じたポチっとチャージの手数料は、以下の通りです。

| 申込み金額 | 手数料 |

| 3,000~10,000円チャージの場合 | 510円 |

| 11,000~20,000円チャージの場合 | 815円 |

| 21,000~30,000円チャージの場合 | 1,170円 |

| 31,000~40,000円チャージの場合 | 1,525円 |

| 41,000~50,000円チャージの場合 | 1,830円 |

「違法ではない」とはいえ、貸金業法の上限金利を最大で10倍以上も上回る手数料は極めて高く、あまり積極的に利用すべきではない水準と言えるのではないでしょうか。

参考元:バンドルカード

【デメリット③】チャージした額は返金に非対応

バンドルカードはプリペイドカードであり、チャージ残高の返金や残高の現金化はできません。使い切れる額のみチャージしておいた方がいいでしょう。なお、バンドルカードで購入した商品を返品した場合にはチャージ残高へ返金されます。

参考元:バンドルカード

【デメリット④】解約時に残額が返金されない

バンドルカードは前述した通りプリペイドカードとなるため、解約時であっても残額は返金されません。退会したい場合は、チャージ残高を使い切ってから退会しましょう。

【デメリット⑤】ポイント還元がない

大半のクレジットカードには利用金額に応じてポイント還元があります。しかし、バンドルカードにはポイント還元などの特典はありません。他のクレジットカードと比較し、利用するメリットは少ないと感じるかもしれません。

【デメリット⑥】最大限度額が低い

バンドルカード(バーチャルカード、リアルカード)の残高上限額は10万円。他のクレジットカードやプリペイドカードに比べて低く、大きな買い物をする場合など高額の支払いが必要な場合は、不便に感じるでしょう。

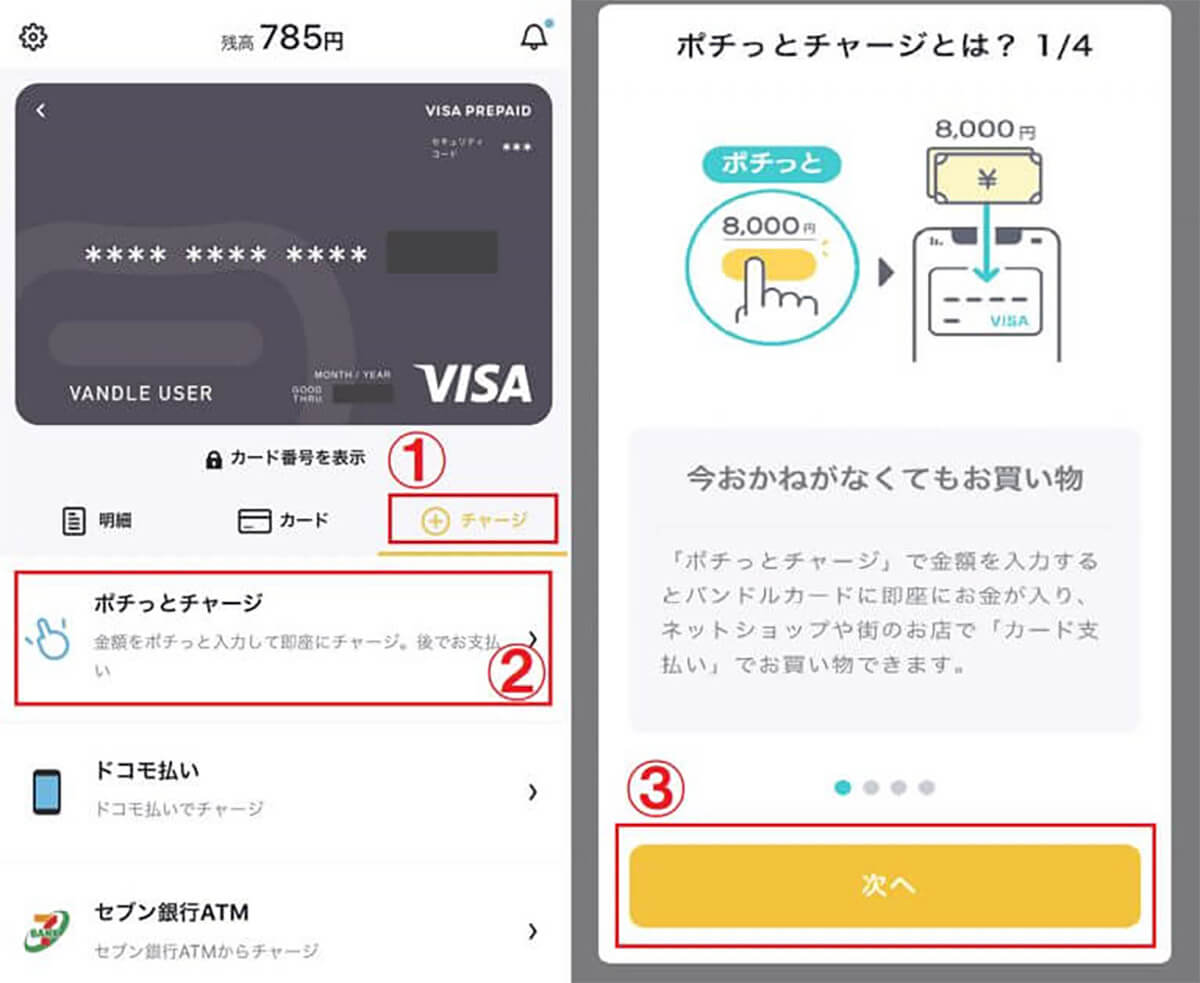

【デメリット⑦】リアルカードの発行にも手数料がかかる

バーチャルカードは無料で発行できますが、リアルカードの発行は有料です。 発行手数料はカードデザインによって異なり、リアルカードの発行は1枚に付き300円または400円の手数料がかかり、リアル+なら600円または700円の発行手数料が必要です。リアルカードを使いたい場合は、コストがかかるのでご注意ください。

【デメリット⑧】分割払いは不可

バンドルカードでの支払いは、クレジットカードのようにリボ払いなどの分割払いには対応しておらず、支払いはチャージ残高にある範囲内での一括払いのみとなっています。

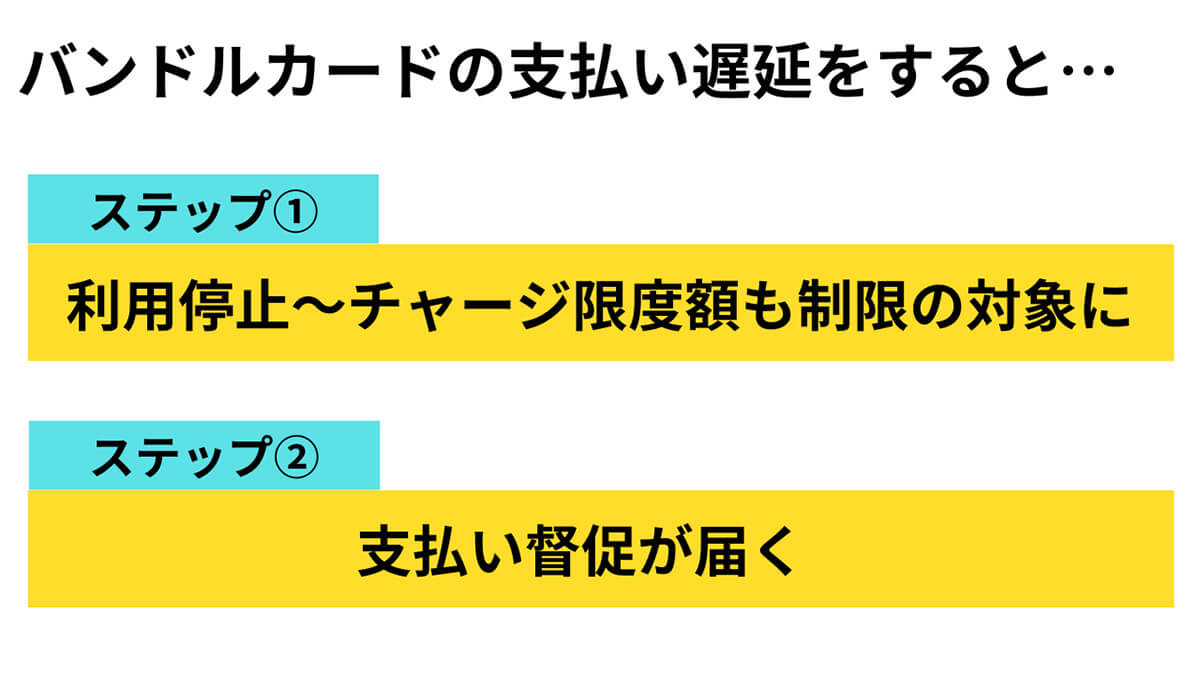

バンドルカードの支払い遅延をするとどうなるの?

バンドルカードの支払いを遅延すると、以下のようなペナルティを受けます。

①利用停止~チャージ限度額も制限の対象に

1回でチャージできる「ポチっとチャージ」の利用上限額は、ユーザーの利用状況によって異なります。通常、1回に付き3,000円~50,000円で設定されていますが、支払い遅延することで、次回からチャージ上限額が引き下げられる可能性があります。

また、バンドルカードの利用を停止されることもあります。滞納している分を完済しない限り、利用は再開されません。

②支払い督促

支払い期限を過ぎても支払わずにいると、バンドルカード側から督促が届きます。それでも滞納を続けていると第三者へ債権が譲渡され、弁護士法人や債権回収会社から督促状が届くようになります。連絡を無視したり支払わずに放置したりしていると、財産を差し押さえられる可能性があるため注意しましょう。

【参考】実はブラックリストに載る可能性はない(ポチっとチャージの場合)

ちなみに借金やクレジットカードの支払い滞納の場合、信用情報に傷が付くいわゆる”ブラックリストに載る”可能性が高くなり、ローンやクレジットカードの審査に通りにくくなります。

しかし、バンドルカードの運営会社は「貸金業者」ではありません。信用情報機関に加盟していないため、実はブラックリストに載る可能性はないのです。とはいえ、先述したように財産を差し押さえられる可能性はあるため、できる限り早めに支払いを完了させましょう。

バンドルカードのメリットは何?:審査、年齢制限なしで発行可能

バンドルカード最大のメリットは、審査や年齢制限がないこと。クレジットカードやデビットカードでは、信用情報や収入などを審査するのが一般的ですが、バンドルカードでは審査なしで発行できます。また、未成年者でも発行できるので、学生やフリーターなどにもおすすめです。

ただし、未成年者は発行の際に保護者の同意が必須。なお、ポチっとチャージの対象年齢は満13歳以上となっています。

さらに、バンドルカードリアル+の場合は本人確認手続きが必須となります。

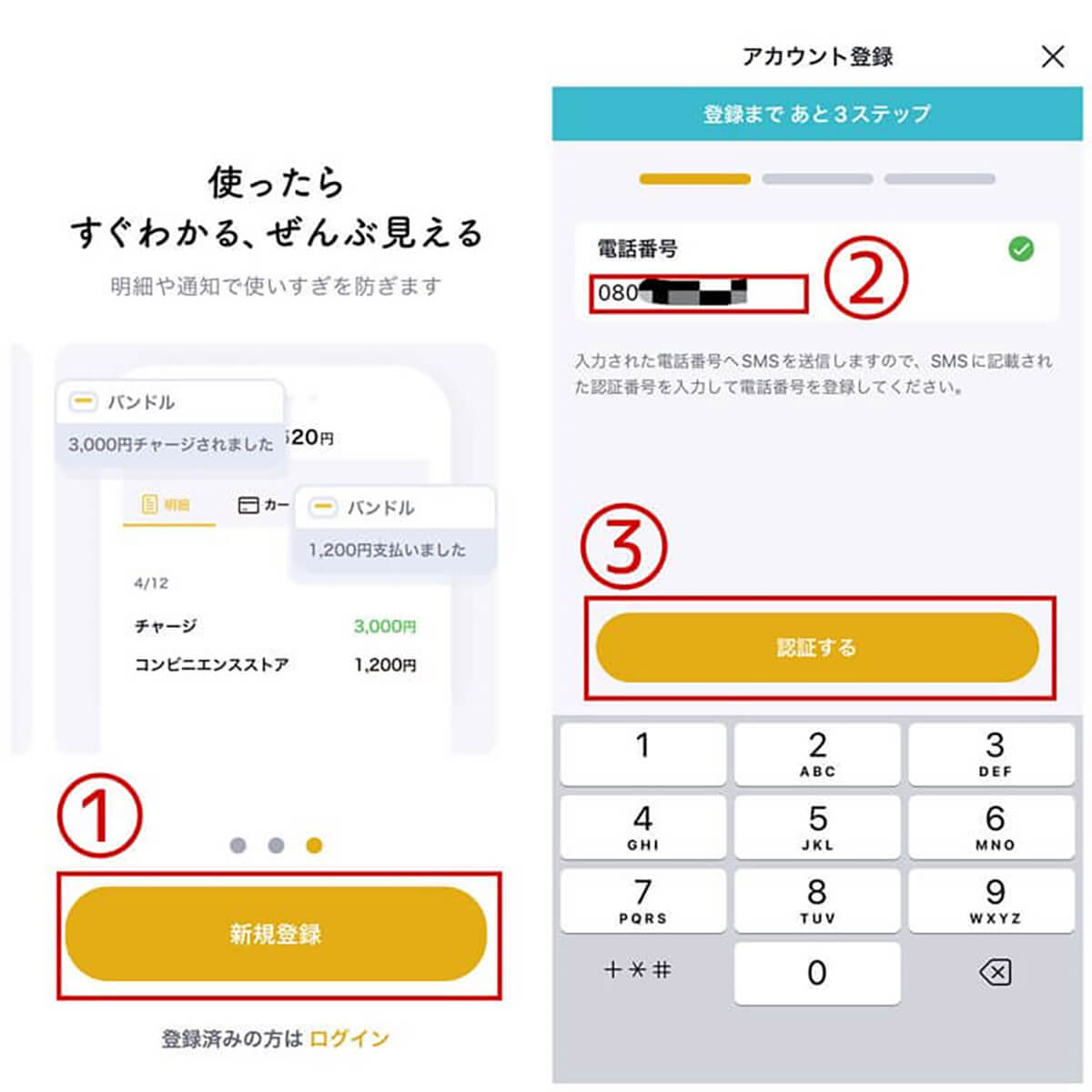

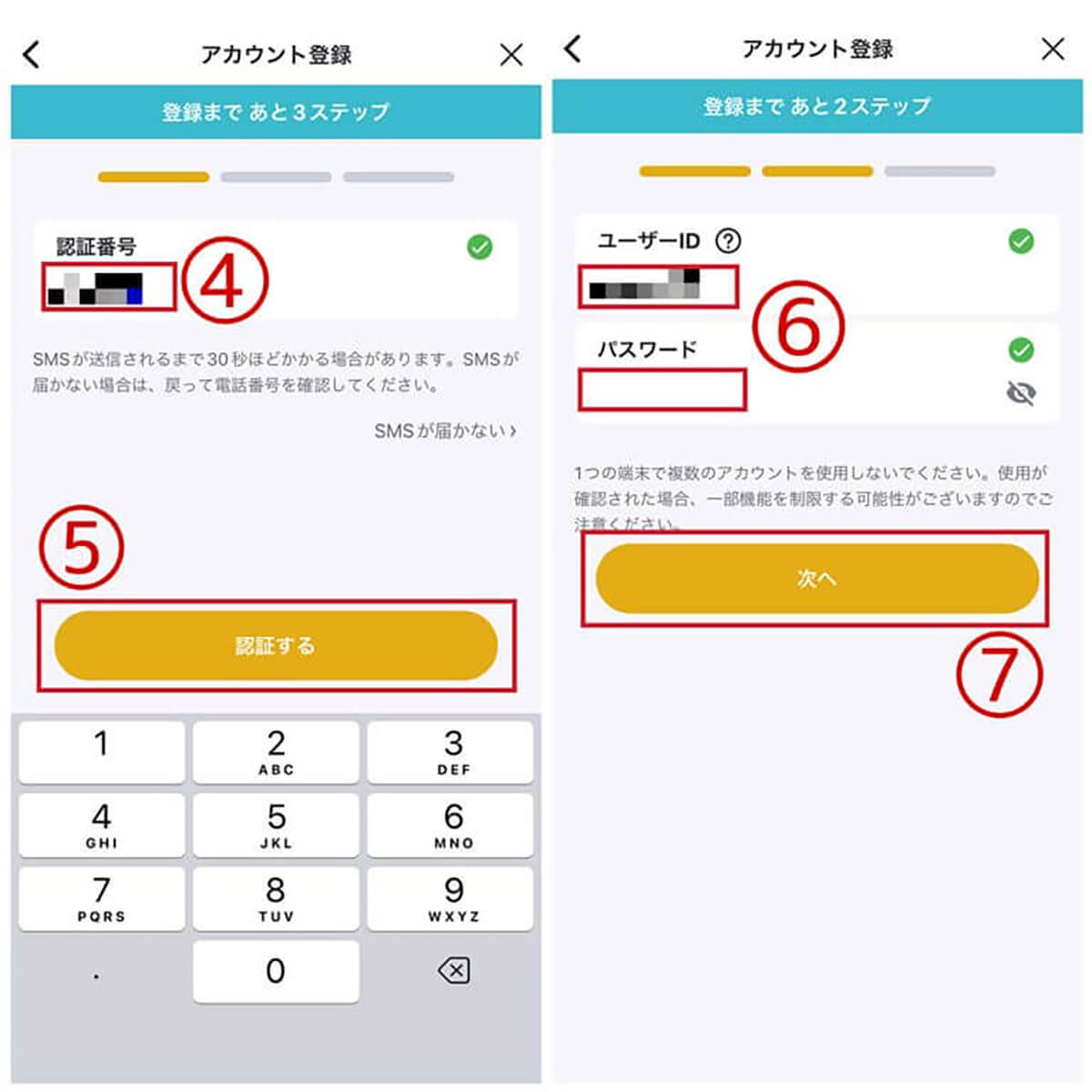

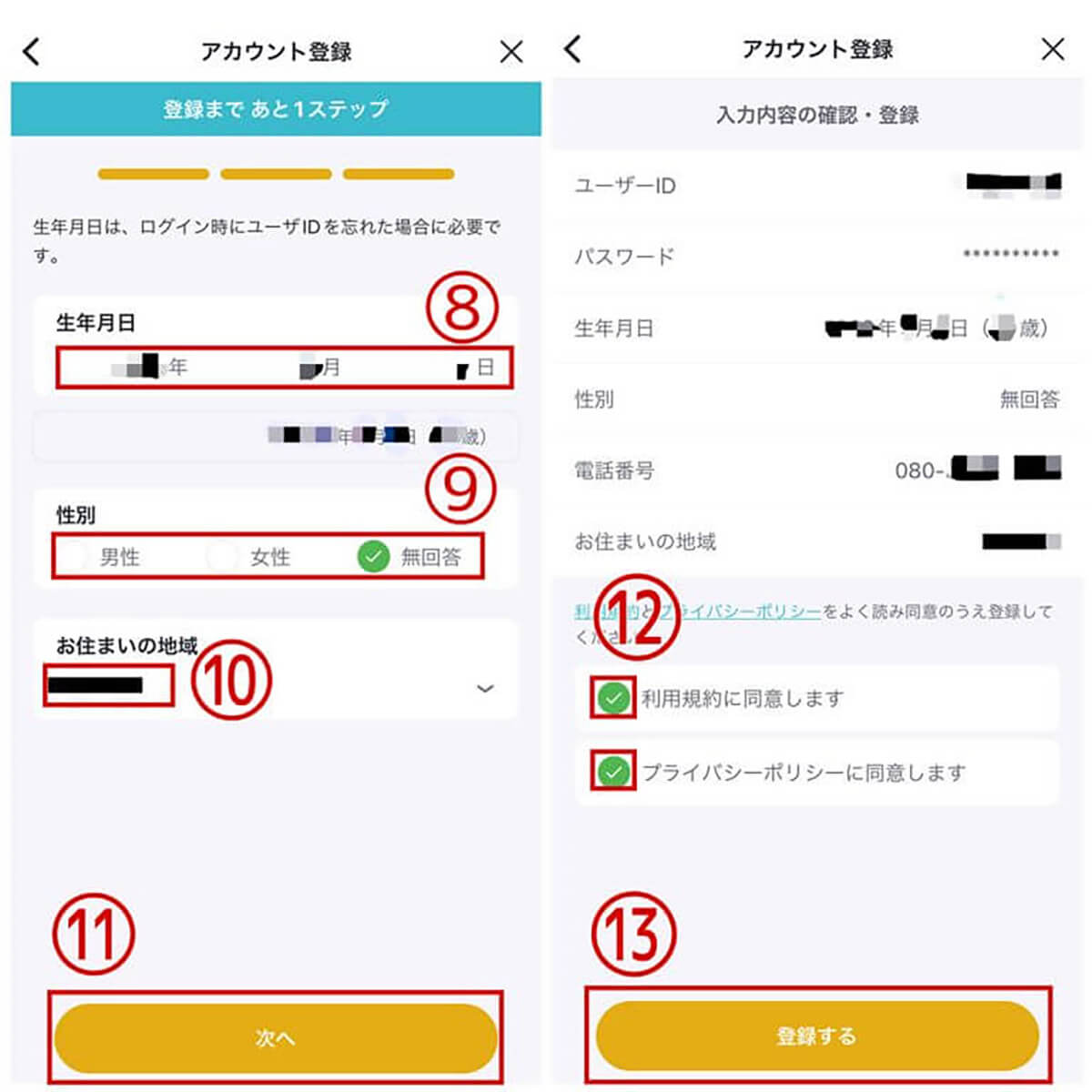

バンドルカードの発行方法、作り方

実際にバンドルカードを発行する方法を解説します。事前準備として、バンドルカードのアプリをスマホへダウンロードしておきます。

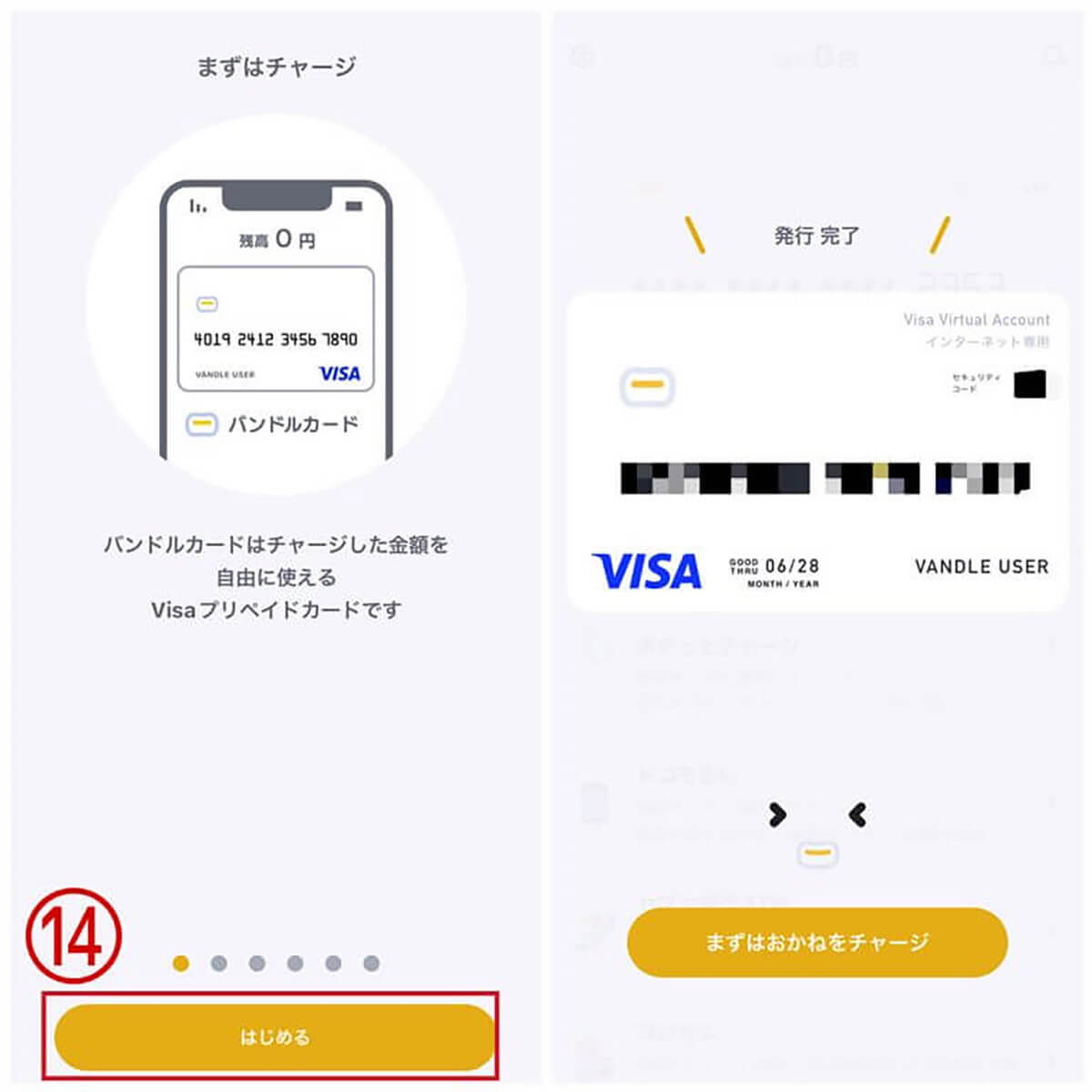

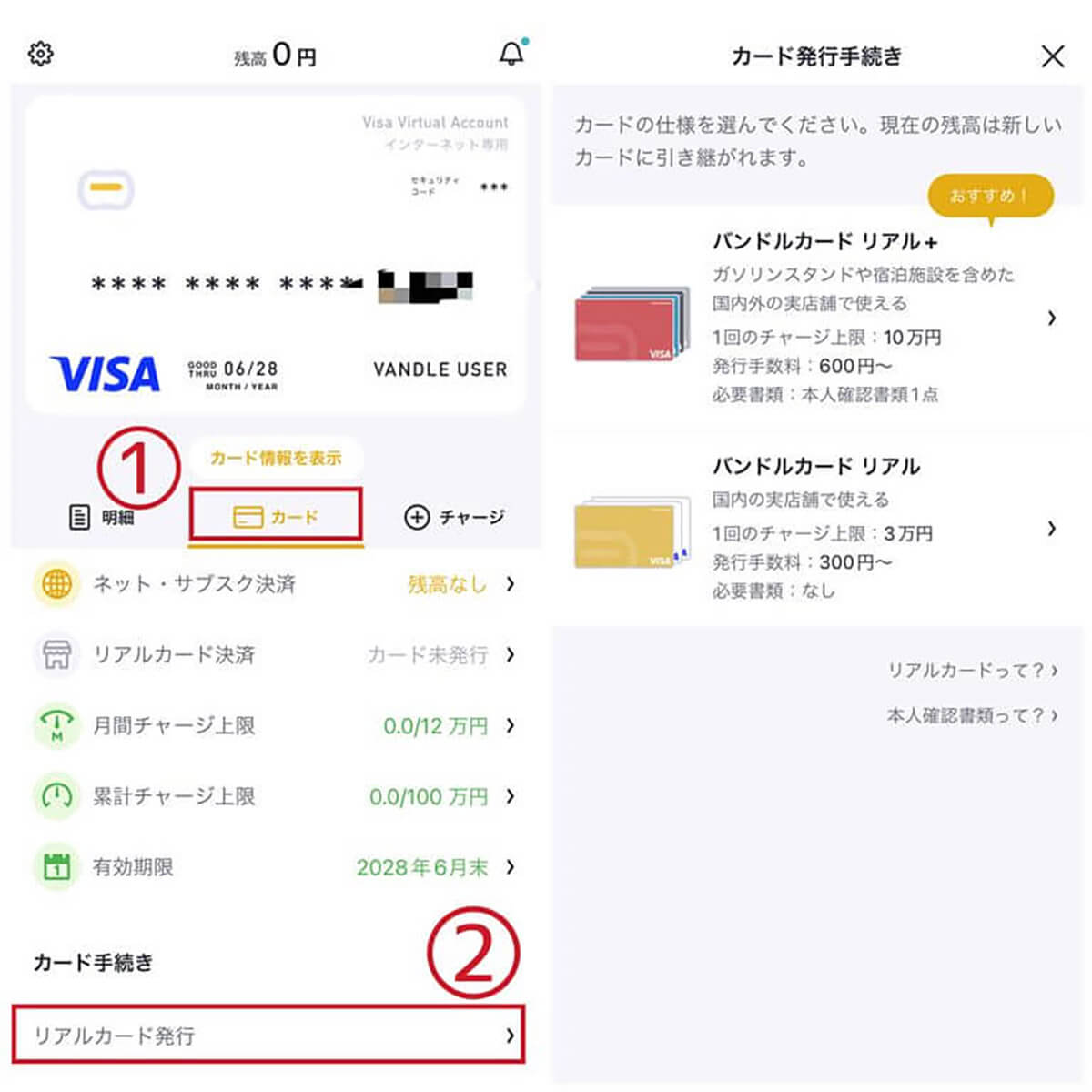

リアルカードの発行方法は?

バーチャルカード発行後、アプリからリアルカードの発行手続きができます。

なお、リアルカードの発行手数料は表面に番号が記載されていないタイプのイエロー/ホワイトのデザインが400円、ベーシックなホワイトのデザインが300円となっています。

リアルカードを発行する手順を解説します。

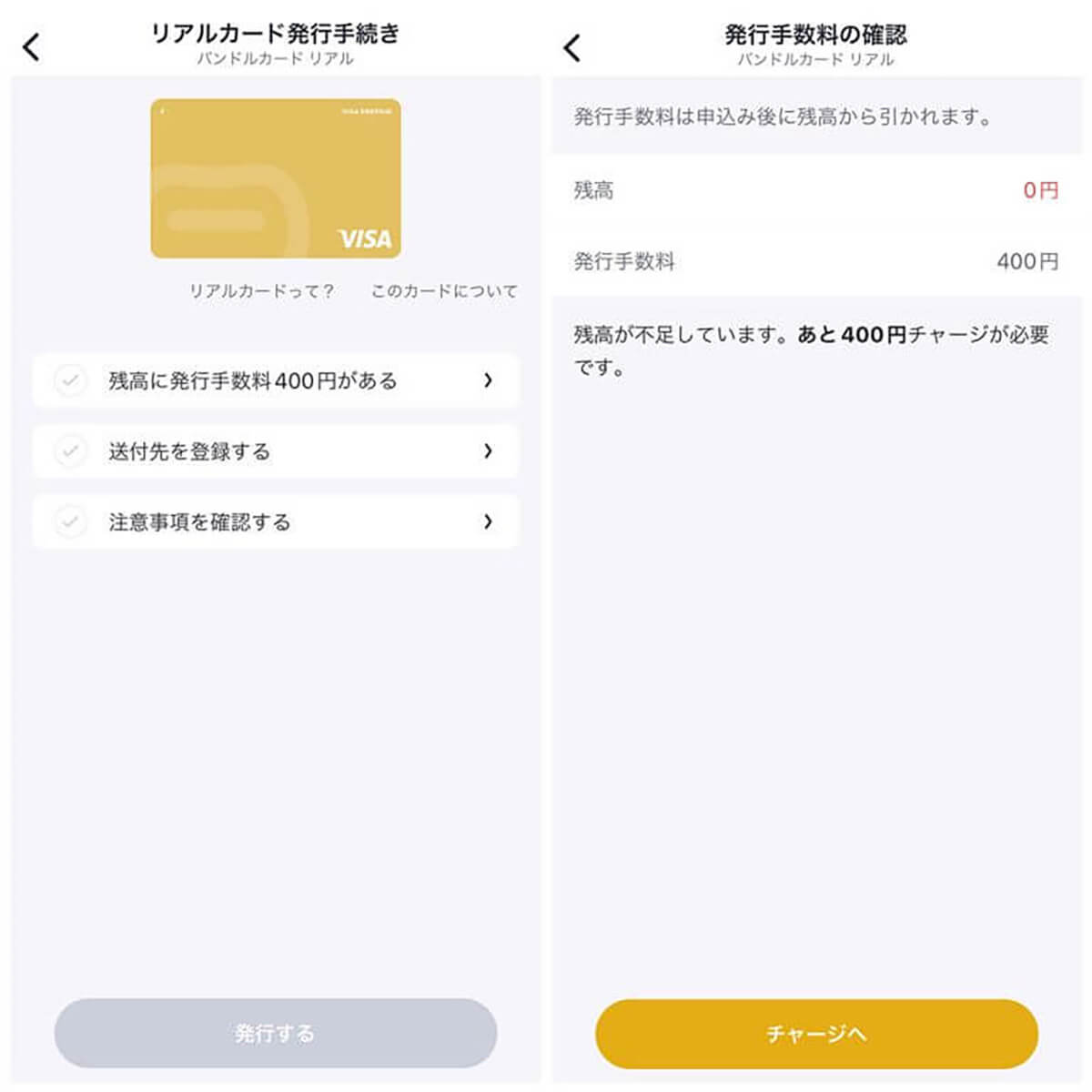

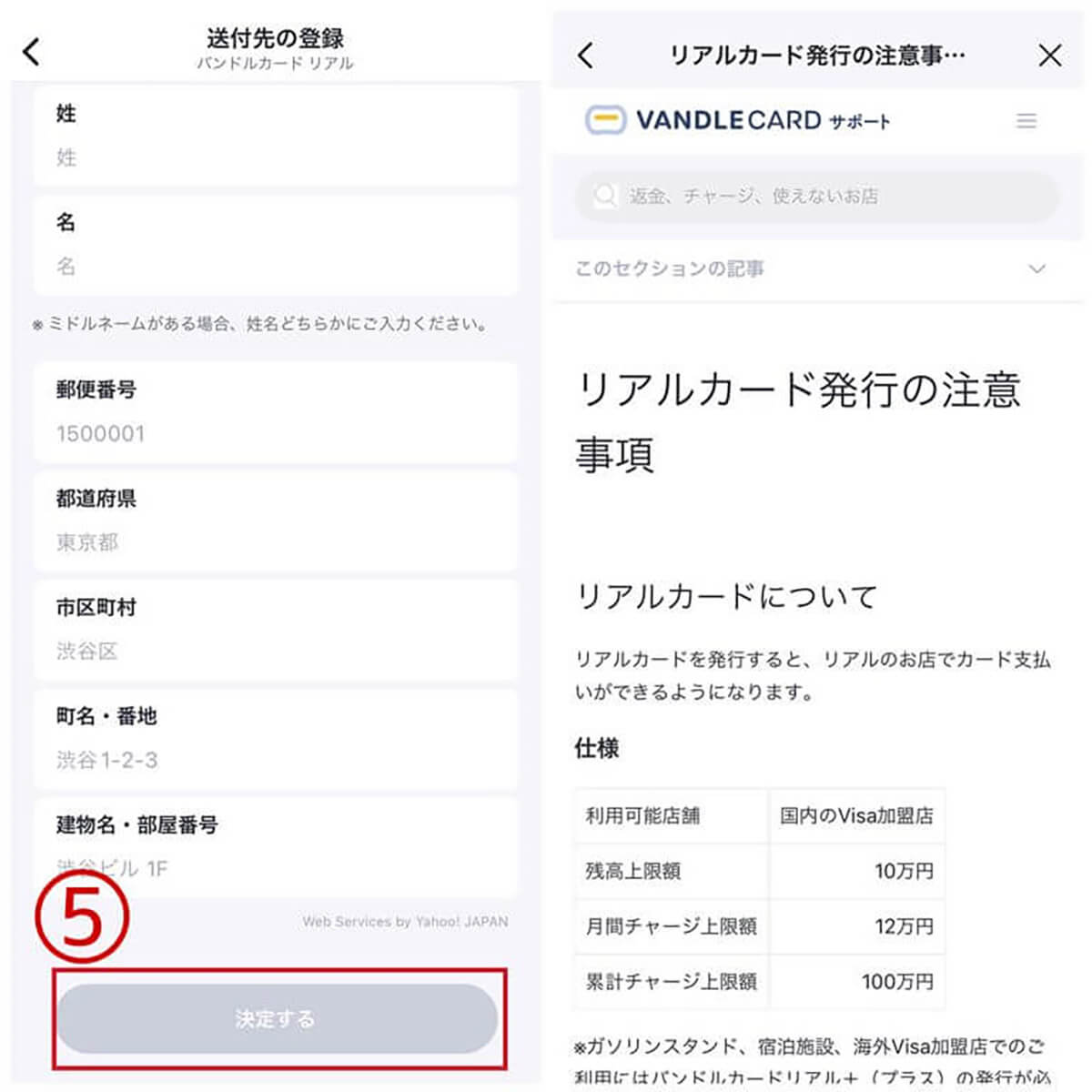

【1】バンドルカードアプリを開き、①「カード」→②「リアルカード発行」をタップします。【2】「バンドルカードリアル+」か「バンドルカードリアル」、どちらかから発行したいカードの種類を選択します。今回は「バンドルカードリアル」を選びました

【5】リアルカード発行の条件が表示されます。条件は「発行手数料分のチャージ残高があること」「カード送付先の登録」「注意事項の確認」の3つです。それぞれタップすると詳細を見ることができます。【6】発行手数料の確認画面で現在の残高が確認できます。残高が足りない場合はチャージして発行手数料を支払えるようにしましょう

【7】「送付先を登録する」をタップすると、氏名と住所の登録画面へ移ります。入力して⑤「決定する」をタップして登録できます。【8】「注意事項を確認する」をタップすると、リアルカード発行の注意事項が表示されるので確認しましょう。発行条件を満たすと、「リアルカード発行手続き」画面の各条件にチェックマークが付くので「発行する」をタップすれば手続き完了です

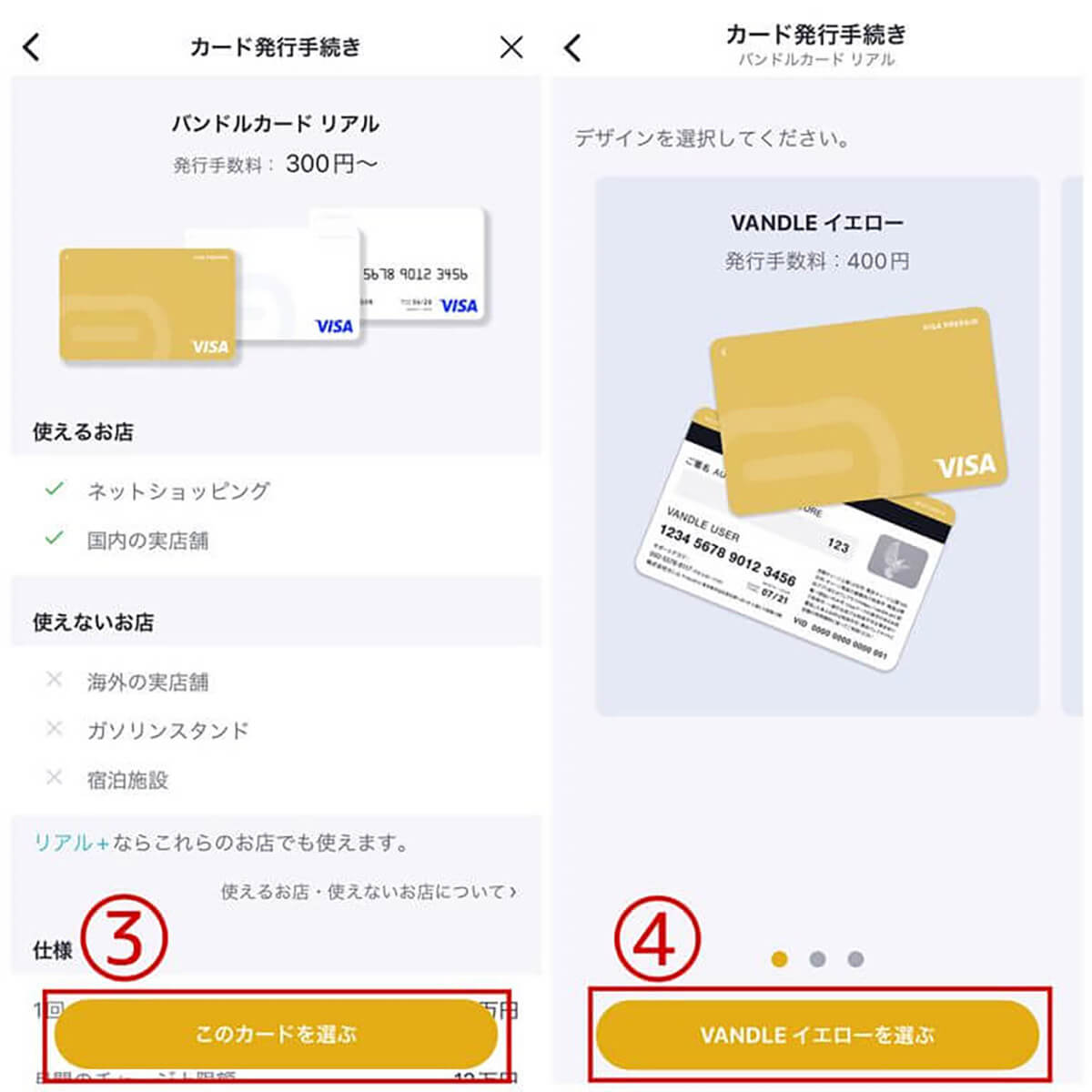

スマホアプリの「ポチっとチャージ」でバンドルカードにチャージする方法

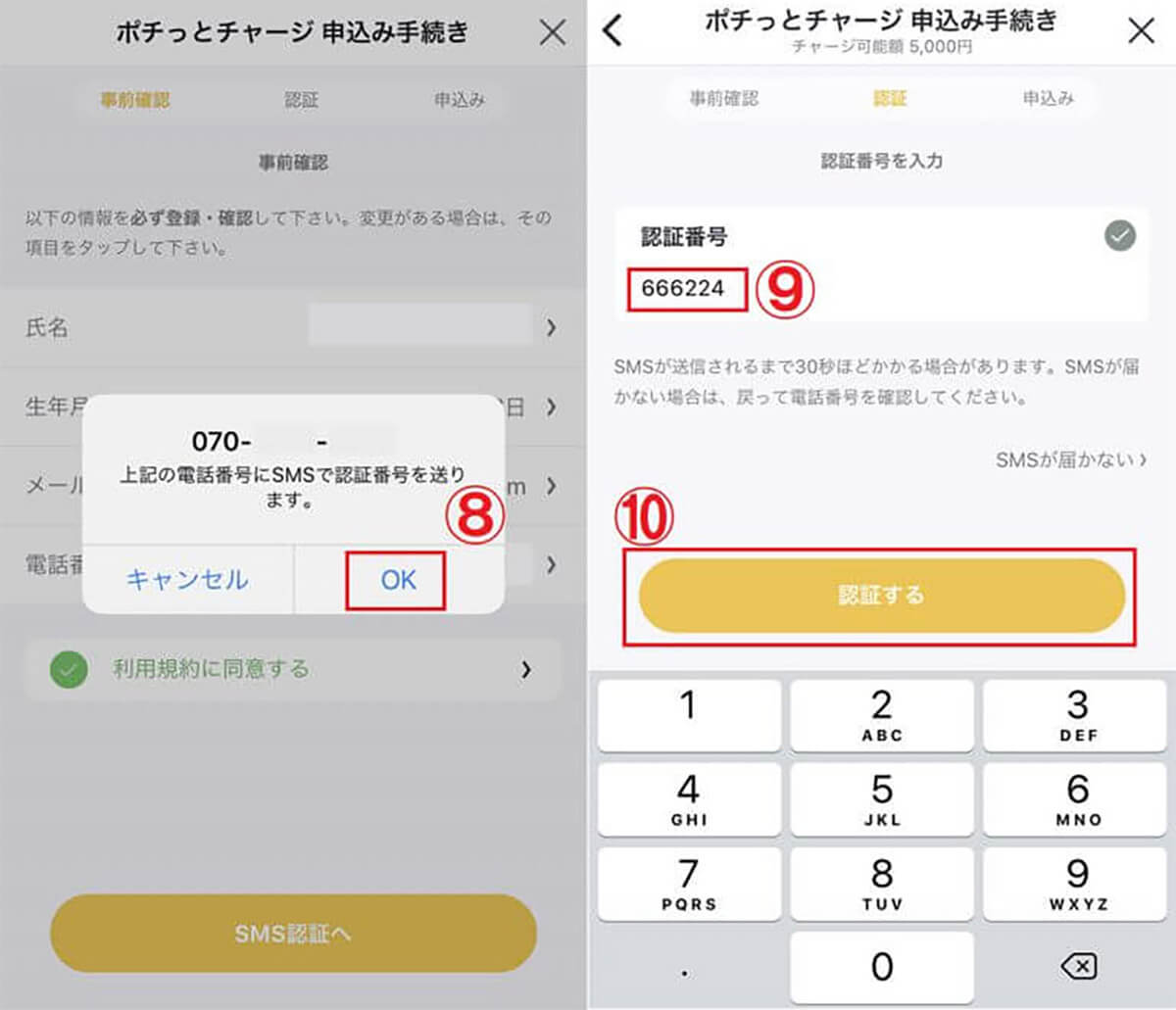

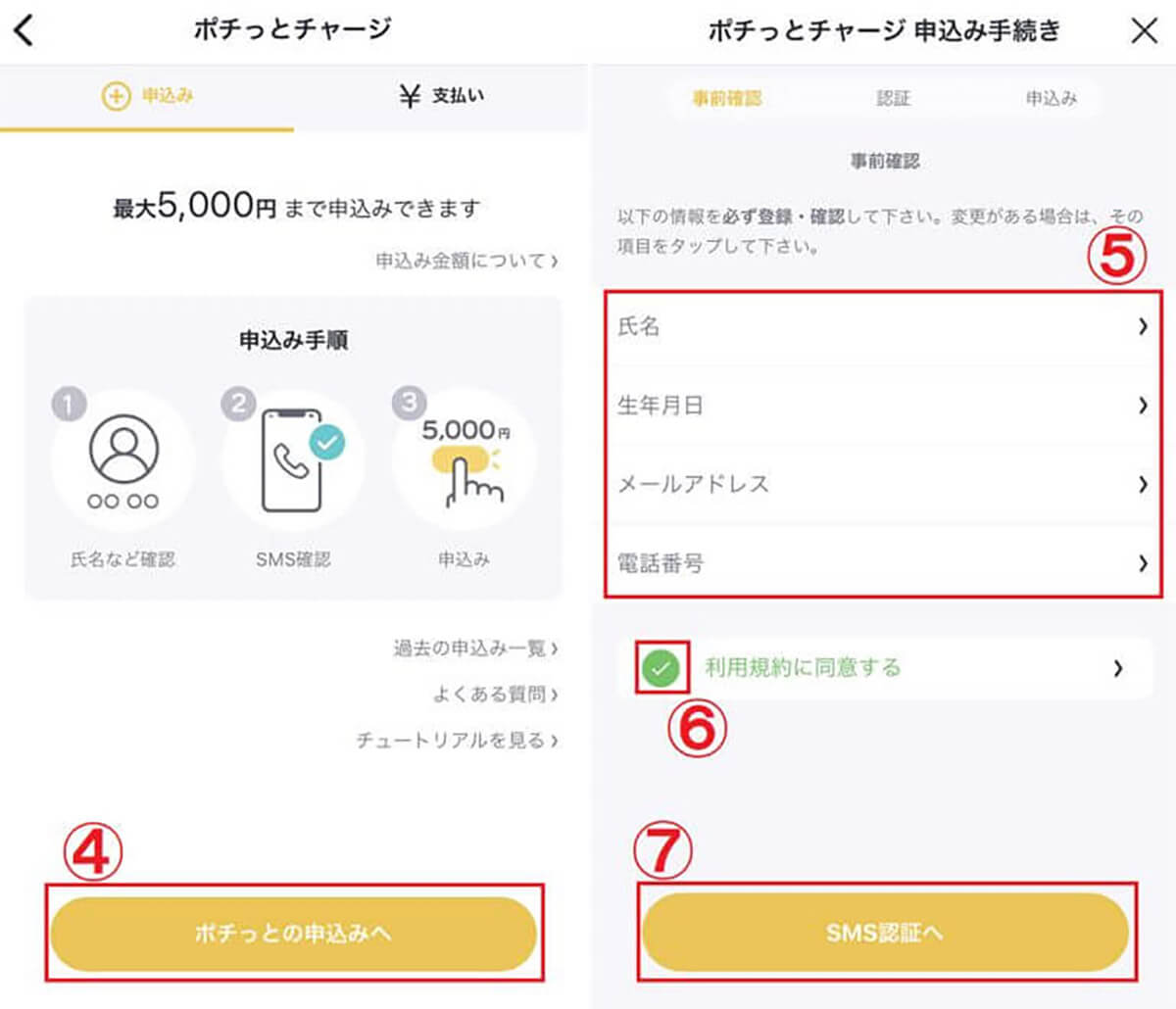

「ポチっとチャージ」とはチャージ金額を後払いできるチャージ方法です。バンドルカードのアプリから「ポチっとチャージ」でチャージする手順は以下の通りです。

【3】ポチっとチャージでのチャージ可能金額が表示されます。④「ポチっとの申込みへ」をタップします。【4】⑤氏名、生年月日、メールアドレス、電話番号を入力し、利用規約を確認し⑥規約の同意にチェックを入れて⑦「SMS認証へ」をタップします

【7】⑪チャージしたい金額を入力し、⑫「OK」をタップして進みます。なお、申込み金額は3,000円以上から1,000円単位でチャージ可能金額までとなっています。ポチっとチャージの手数料はOKボタン下の表の通りです。【8】申込み金額と手数料を合わせたあとで支払う額と支払い期限を確認し、⑬「この内容で申込む」をタップすればポチっとチャージが完了です

参考・引用元:VANDLE CARD公式サイト

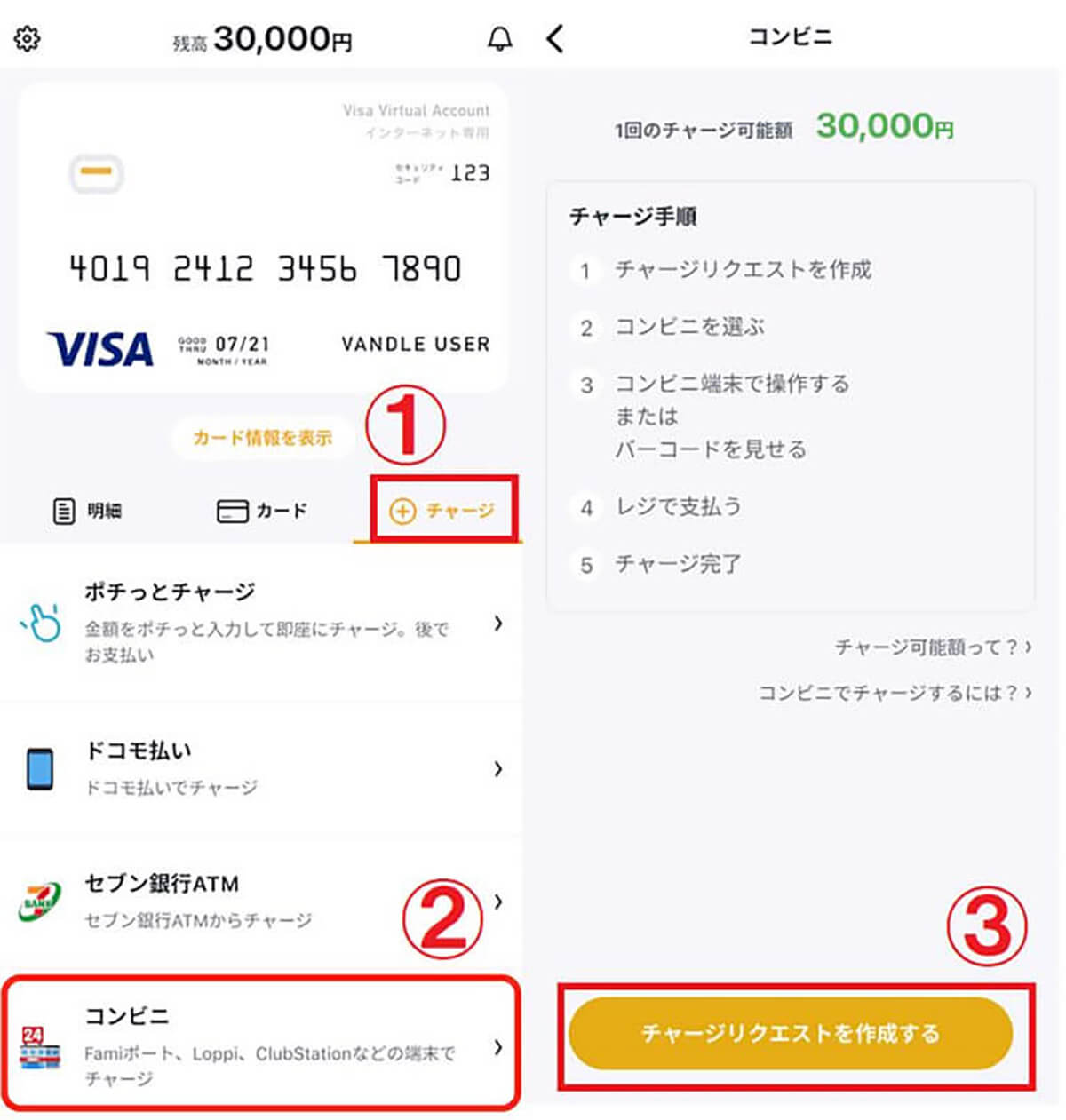

コンビニでバンドルカードにチャージする方法

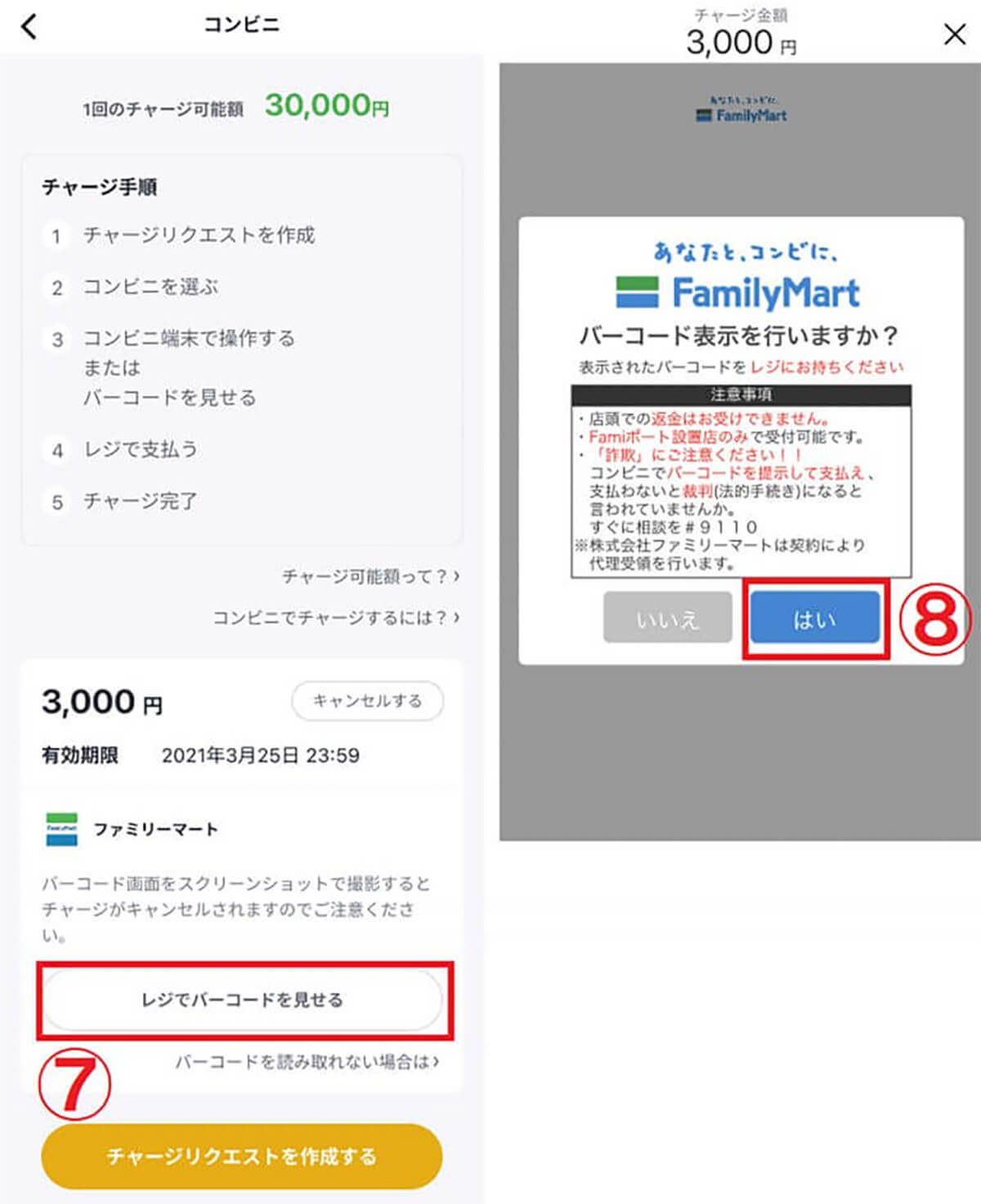

バンドルカードに全国のコンビニから現金でチャージすることが可能です。利用できるコンビニは、ファミリーマート、ローソン、ミニストップ、セイコーマート、デイリーヤマザキです。コンビニでバンドルカードにチャージする手順は以下の通りです。

【3】チャージを行いたいコンビニを選択し、④「選択したコンビニでチャージする」をタップします。今回はファミリーマートを選択します。なお、コンビニによってチャージの仕方が少しずつ異なりますのでご了承ください。【4】⑤チャージしたい金額を入力し、⑥「この金額で決済する」をタップします。なお、1回のチャージ上限金額は、バーチャルカードとリアルカードが3万円、リアル+は10万円までとなっており、チャージは1,000円から可能です

【5】以上の作業でチャージリクエストが作成されました。ここからは実際にチャージするコンビニへ行って行いましょう。なお、チャージリクエストは有効期限があるので要注意。作成したチャージリクエストの⑦「レジでバーコードを見せる」をタップします。【6】「バーコード表示を行いますか?」と確認されるので、⑧「はい」をタップします

【7】スマホにバーコードが表示されるのでレジのスタッフに提示し、現金またはファミリーマートの場合はFamiPayでチャージ金額を支払えばチャージ手続き完了です。【8】なお、ローソンやミニストップからのチャージの場合、Loppiを操作して申込券を発券し、レジでチャージ金額を支払います

参考・引用元:VANDLE CARD公式サイト

【おさらい】バンドルカードの基本情報

バンドルカードの基本情報をおさらいしておきましょう。

バンドルカードの種類

バンドルカードの種類は「バーチャルカード」「リアルカード」「リアル+(プラス)の3種類」です。

・バーチャルカード

無料で発行できるインターネット専用の基本カードで、アプリのアカウント登録を行うと発行されます。ネット上でのみ利用可能です。1回のチャージ上限額は3万円、1カ月のチャージ上限額は12万円です。ただし、カードに保有できる残高上限は10万円なので一度に12万円全額をチャージできません。

・リアルカード

一般的なクレジットカードのようにプラスチックカードとして発行される基本カードです。「カード番号が記載されているデザイン」と「カード番号の記載がないデザイン」の2種類があり、デザインによって発行手数料が300円または400円かかります。チャージ制限や残高上限額はバーチャルカードと同じで、VISA加盟店であればネットに限らず国内の実店舗で利用可能です。なお、発行はアプリから手続きします。

・リアル+(プラス)

「リアル+」はリアルカードの上位プランのカードです。国内に加え海外のVISA加盟店で利用可能。宿泊施設やガソリンスタンドでも利用できるようになるほか、1回のチャージ上限が10万円、1カ月のチャージ上限が200万円と大幅にアップします。アプリから発行手続きを行い、発行手数料として600円または700円がかかります。なお、本人確認が必要です。

各バンドルカードの詳しいチャージ上限額は、以下の通りです。

| バーチャルカード/リアルカード | リアル+(プラス) | |

| 月間チャージ上限 | 12万円 | 200万円 |

| 累計チャージ上限額 | 100万円 | 上限なし |

| ポチっとチャージ(後払い)上限額 ※その他チャージ方法による1回のチャージ上限額や月間チャージ上限額とは別途で設定される |

1度の申込みに付き、3,000円~5万円 ※利用申込みには、都度審査が必要 |

|

| 1回あたりのチャージ上限額 | 3万円 | 10万円 |

| 残高上限額 | 10万円 | 100万円 |

バンドルカードが使えるお店

バンドルカードはVISA加盟店で使えます。

バンドルカードは、VISAブランドのプリペイドカードかつリアルカードも発行されていることから、VISA加盟店ならほとんどの店舗で利用可能。アプリ内課金やサブスクにも使えます。ただし、海外の実店舗で利用したい場合やガソリンスタンドなどでの利用にはリアルカードの発行が必要です(画像は「Visa」公式サイトより引用)

なお、一定回数以上カード情報入力に失敗すると利用制限がかかることがあります。

また、VISA加盟店であってもカード決済の仕組み上、バンドルカードを利用できない店舗もあります。しかし、バンドルカードはPayPayやGoogle Pay、楽天ペイ、d払いといったスマホ決済アプリと連携可能。スマホ決済を通すことにより、VISA加盟店以外でもバンドルカードが使えるようになります。

バンドルカードの支払い方法

「ポチっとチャージ(後払い)」におけるバンドルカードの支払い方法は、以下の4通りから選択可能。

・コンビニ払い

・セブン銀行ATMで支払い

・ ネット銀行払い

・ペイジー(銀行ATM)払い

また、自宅から手軽に支払いできるのがネット銀行払い。以下のネットバンクならアプリで設定した口座から直接、支払いできます。

・PayPay銀行

・セブン銀行

・楽天銀行

・住信SBIネット銀行

・auじぶん銀行

なお、どの支払い方法を選んだとしても、銀行口座から自動的に引き落とす「口座振替」や分割払いはできません。「一括払い」が基本のため、特にポチっとチャージ(後払い)の場合は先述した金利手数料を踏まえたうえで、支払い期限内に支払える金額だけをチャージしましょう。

バンドルカードに関するよくある質問

バンドルカードに関するよくある質問をまとめました。

バンドルカードは学生でも申込みできる?

基本のカードは審査不要なので、収入のない学生や主婦でも申込み可能です。ただし、「リアル+」カードの発行や「ポチっとチャージ」(後払い)の申請には審査があります。

バンドルカードは「ブラック」でも発行できる?

結論から言うと発行できる可能性は高いです。信用情報に金融事故情報が登録されている「いわゆるブラックリストに載っている」状態でも発行されやすいですが、以前にバンドルカードで遅延を繰り返していたり、未払いの料金がある場合は再度申請しても通らない可能性があります。

バンドルカードは分割払い可能?

分割払いはできません。支払いは翌月の一括払いか、チャージ金額内での支払いのみです。そのため、支払いできる分だけの利用にとどめておくことが大切です。

バンドルカードは現金化可能?

現金化はできません。そのため、カードで利用する分だけをチャージしましょう。現金が必要な場合は、即日融資が可能なカードローンを利用することをおすすめします。

バンドルカードを解約するには?

解約したい場合はアプリから退会手続きの申請ができます。退会後、カード残高の返金はできないため注意しましょう。なお、退会手続き完了後、90日間は同じ電話番号での登録もできなくなります。

まとめ

バンドルカードは誰でも作れて便利な分、カードの仕組みを理解していないと大きな手数料を支払うことになります。「使い過ぎて支払いできない」という状態にならないように、返済できる範囲内でチャージし、しっかりと支払い計画を立てたうえで利用するようにしましょう。

※サムネイル画像は(Image:「VANDLE CARD」公式サイトより引用)