住宅ローンを組むときに、「フラット35」という選択肢があります。フラット35とは、金利が一定期間固定される住宅ローン。長期的に金利の上昇リスクを回避できるという点が最大のメリット。

しかし、フラット35にはデメリットもあります。例えば、金利が高めであったり、借入条件が厳しかったり、繰り上げ返済に制限があったりすること。

2023年現在、フラット35はやめた方が良いのでしょうか?また、損しない住宅ローンの組み方はどうすれば良いのでしょうか?この記事では、フラット35のデメリットと、おすすめの住宅ローンの組み方をご紹介します。

フラット35とは

フラット35とは、民間金融機関と住宅金融支援機構が提携して取り扱う最長35年の全期間固定金利型の住宅ローンのことです。借入期間や自己資金の割合によって借入時の金利が変動します。

フラット35の特徴は、金利が一定期間(最長35年)固定されることです。これにより、金利の上昇リスクを回避できるというメリットがあります。また、フラット35は、地震や火災などの災害に対する保険料が低く設定されていることも特徴です

(画像引用元:フラット35公式サイト)

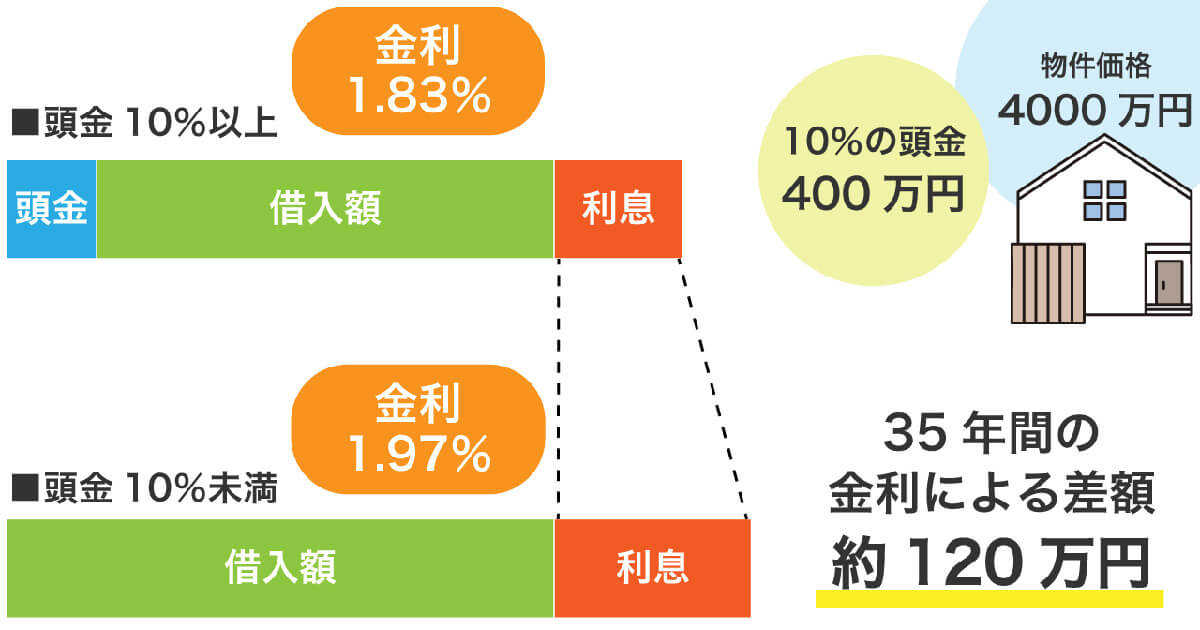

ちなみに借入期間を短めに設定し、なおかつ自己資金を住宅の購入費用に対して1割以上用意すると低い金利になりやすいです。フラット35を利用する場合、なるべく「1割以上の頭金」を用意するとよいでしょう。

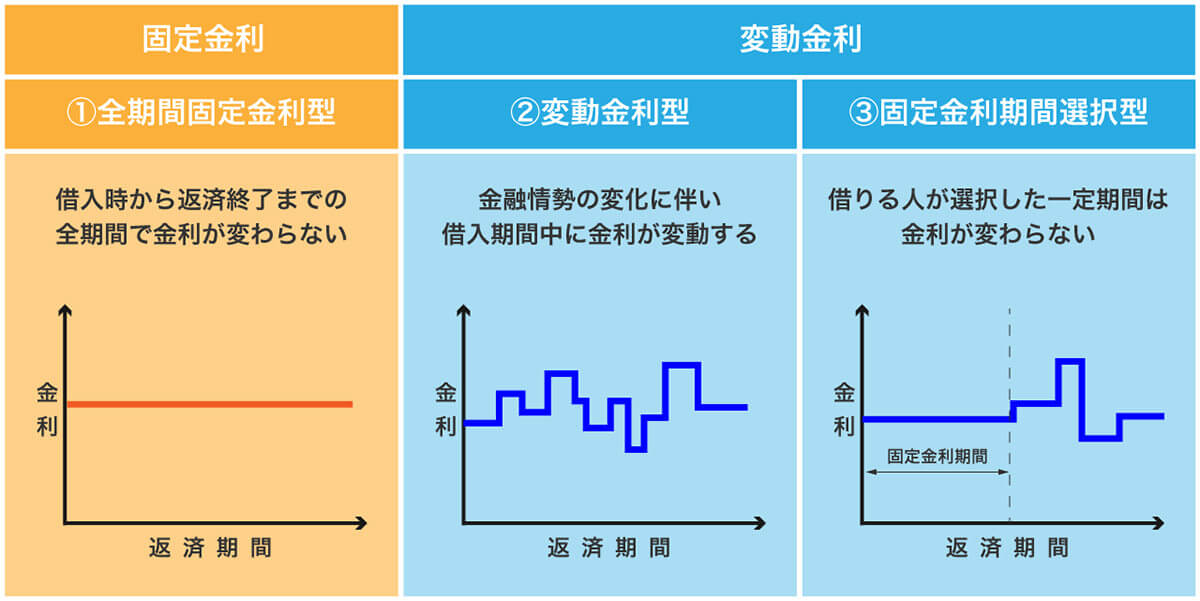

フラット35の「固定金利」は大損?「変動金利型」と何が違う?

フラット35は全期間固定金利型の住宅ローンであり、返済中に金利の変動がないのが特徴です。

金利の変動がないということは、返済額も借入期間を通じて増減はなく、計画的な返済が可能ということ。一方、変動金利型は金利が変動するため、返済額に変動があります。代わりに金利は安めで、基本的には返済の負担は小さくなりやすいです

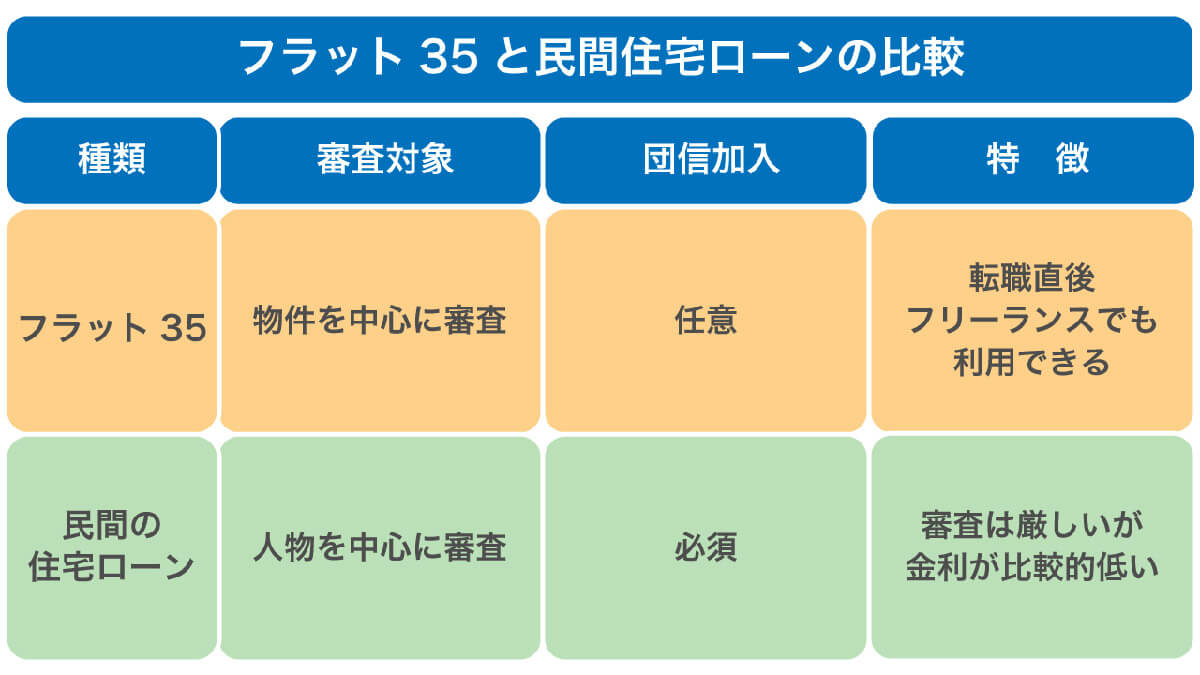

フラット35とその他の変動型のローンには、「計画的返済」と「金利の安さ」という一長一短があり、前者を重視する方にフラット35は向いています。また転職直後の方なども、フラット35の方が向いています。

なおフラット35の最新金利と、他社の変動金利の具体的な違いは以下の通りです。

フラット35の具体的な最新金利

フラット35の金利は融資率によって変動します。借入期間が短く、自己資金を1割以上用意すると最も低い金利になります。

| フラット35 最新金利 | ||

| 借入期間 | 15~20年 | 21~35年 |

| フラット35 (自己資金1割以上) |

年1.400% ※2023年05月適用金利 |

年1.830% ※2023年05月適用金利 |

| フラット35 (自己資金1割未満) |

年1.540% ※2023年05月適用金利 |

年1.970% ※2023年05月適用金利 |

フラット35の主な利用条件・審査基準

フラット35を利用するためには、建築または購入する住宅が一定の条件を満たしている必要があります。具体的な条件には住宅金融支援機構が定めた技術基準や、購入金額の制限などがあります。

| フラット35 審査基準 | |

| 借入者 | ・申込時の年齢が満70歳未満の方 ・日本国籍を所持している永住許可を受けているまたは特別永住者の人 ・年収に占める年間合計返済額の割合が、年収400万円未満の場合30%以下、年収400万円以上の場合35%以下の基準を満たす方 |

| 対象住宅 | ・住宅金融支援機構の技術基準に適合する新築住宅または中古住宅 ・床面積が一戸建て70㎡以上、マンションの場合は30㎡以上 ・購入金額(建築金額)が消費税を含め1億円以下の新築住宅・中古住宅 |

| 借入可能金額 | ・100万円以上8,000万円以下 ・購入額(建設費)の90%以内 |

| 借入期間 | ・15年以上、最長35年(年齢が60歳未満の場合) ・60歳以上の申込者または連帯債務者の場合は、10年以上 ・年収の50%を超えて合算した収入合算者がいる場合は、本人と収入合算者のうち、高い方の年齢を基準とする。 |

| 借入金利 | ・金利は借入期間、融資率、加入する団体信用生命保険の種類などにより異なる |

| 返済方法 | ・元利均等毎月払い ・元金均等毎月払い ・6カ月ごとのボーナス払いも併用可(借入金額40%以内で1万円単位) |

| 担保 | 住宅と敷地に第1順位の抵当権を設定 |

| 団体信用生命保険 | 任意加入 |

| 保証料・保証人 | 不要 |

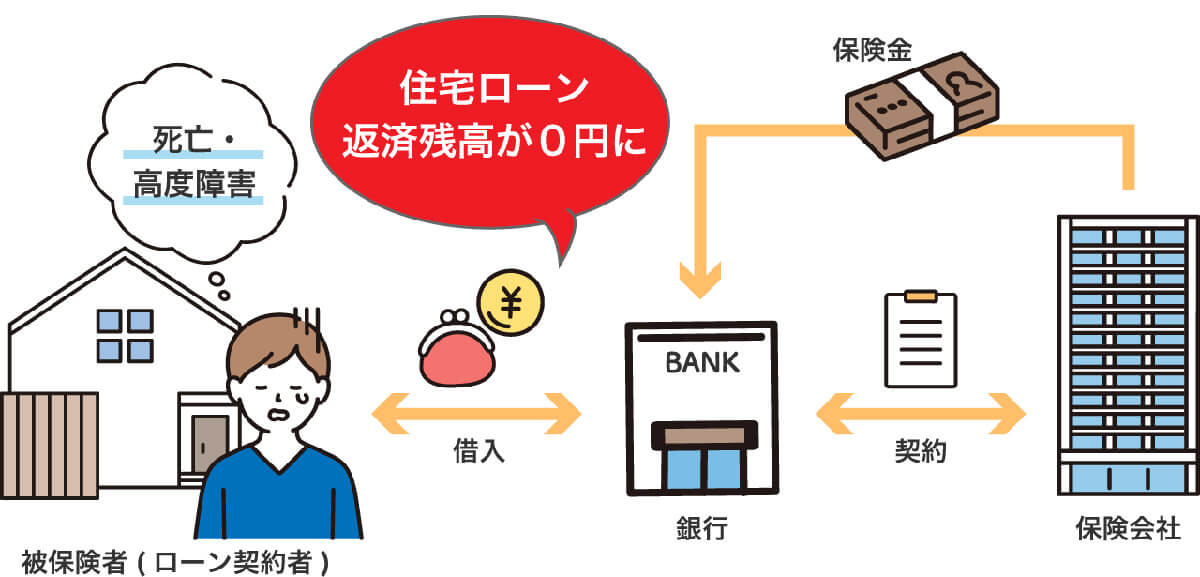

フラット35における「団信」とは?

フラット35では団信と呼ばれる機構団信特約制度に加入できます。

そして、フラット35では「団信」への加入が任意であるという特徴もあります。民間の住宅ローンでは加入は必須とされているケースがほとんど。そして「加入必須」であるため、健康状態に不安がある方は借り入れがしにくいデメリットがあります。

フラット35であれば団信にあえて加入しないことで、健康面の不安がある方でも比較的借り入れしやすいです。

「フラット35はやめた方がいい」と言われる理由となっているデメリットをご紹介します。

①高めの金利

②頭金がないと金利が高くなる

③物件による審査落ちの可能性

④日数がかかる融資実行

⑤団体信用生命保険に加入すると金利上昇

⑥繰り上げ返済の最低金額が高い

⑦フラット35Sは借り換え不可

デメリット①高めの金利

フラット35は全期間固定金利型のため、一般的に金利が高めです。前述の通りですが、他の住宅ローンと比較して借入時の金利は高めになりやすい傾向にあります。

| フラット35の最新金利と民間住宅ローンの変動金利の比較(2023年5月) | |

| フラット35(借入期間15年~20年) | 年1.400% ・自己資金1割以上 ・機構団信加入 |

| フラット35(借入期間21年~35年) |

年1.830%

|

| 変動金利 比較参考:三菱UFJ銀行 |

年0.475% ・団信加入の場合0.3%の金利が上乗せ ・自己資金必要なし |

フラット35と民間住宅ローンの金利の差は3倍以上ということがわかります。総返済額では数百万と差が生まれるため、変動金利の金利の低さはやはり魅力です。しかし金利上昇した場合には、返済額が増えるため、家計を圧迫する可能性があります。

参考元:三菱UFJ銀行

デメリット②頭金がないと金利が高くなる

先述した通り、フラット35を利用する場合、頭金の有無や額によって、金利が異なります。一般的には、頭金が多いほど、金利が低くなる傾向にあります。これは、融資率(借入額が住宅価格に対して占める割合)が低いほど、金融機関のリスクが低くなるためです。

フラット35を利用する場合、1割以上の頭金を用意することが推奨されます。頭金がない場合、金利が高くなる可能性があります。頭金1割以上の場合には年1.830%~、1割以下の場合には年1.970%の金利が適用されるため、35年間の支払いの総支給額に約120万円もの差が出るということになります

デメリット③物件による審査落ちの可能性

フラット35は「人」よりも「物件」を中心に見る住宅ローンという側面があり、物件に対するやや厳しめの審査があります。よって「住宅金融支援機構の技術基準に適合する新築もしくは中古住宅」といった条件を満たさない物件は審査落ちとなる可能性があります。

条件を満たしていることを証明するには「適合証明書」の取得が必要。そのための検査費用も別途かかり、およそ約2万〜8万円程度です。出費としてそれなりに大きな額になりやすい点にも注意が必要です。

デメリット④日数がかかる融資実行

フラット35の審査は「事前審査」と「本審査」の二段階。申し込んでから融資実行までには1カ月~1カ月半ほど時間を要します。事前審査から本審査、融資実行の流れは以下の通りです。

住宅ローンの借り入れそのものに時間を要するのはしかたない面もありますが、注意点としては適用金利は「融資実行日」に最終的に決まること。事前審査のタイミングで想定していた金利より、時期によっては高くなるケースがあります

デメリット⑤団体信用生命保険に加入すると金利上昇

フラット35では団体信用生命保険への加入が任意ですが、加入すると金利が上乗せされる場合があります。

| 加入する団信 | フラット35の借入金利 |

| 新機構団信 | 新機構団信付きのフラット35の借入金利 |

| デュエット(夫婦連生団信) | 新機構団信付きのフラット35の借入金利+0.18% |

| 新3大疾病付機構団信 | 新機構団信付きのフラット35の借入金利+0.24% |

デメリット⑥繰り上げ返済の最低金額が高い

フラット35では繰り上げ返済をする場合、繰り上げ返済できる最低金額が高く設定されています。具体的には100万円以上の返済が必要です。民間の住宅ローンの方が、より柔軟に繰り上げ返済しやすい傾向にあります。

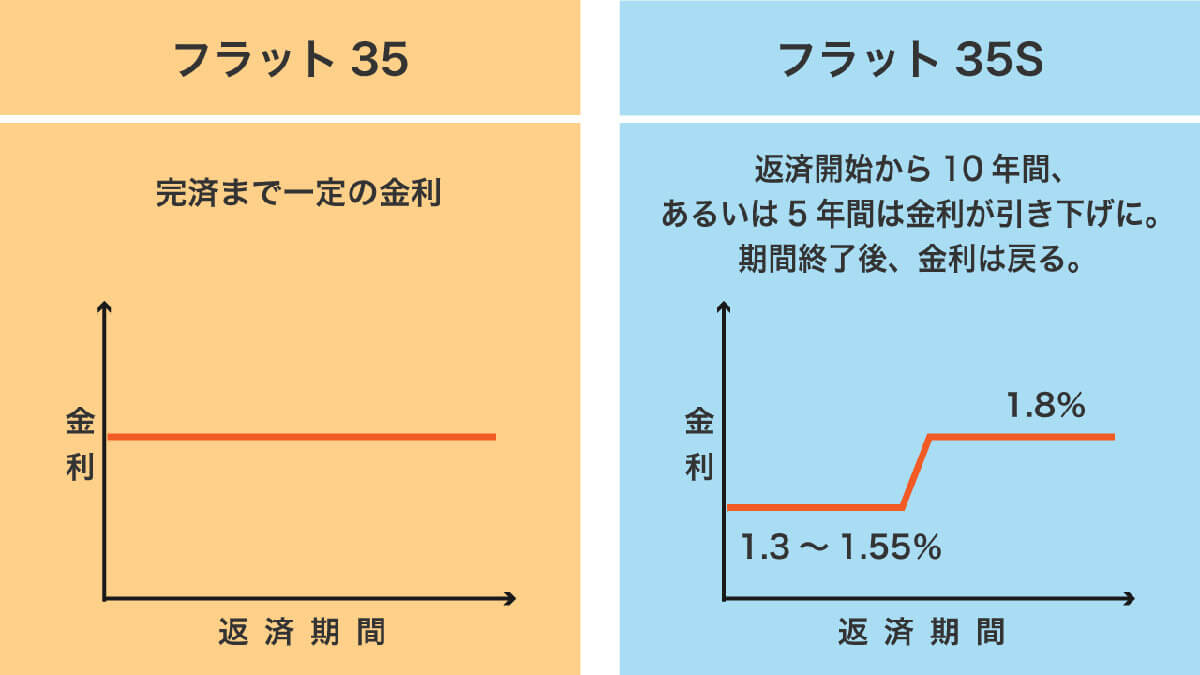

デメリット⑦フラット35Sは借り換え不可

フラット35Sとは、住宅金融支援機構が提供する住宅ローンの一種で、長期優良住宅の認定を受けた住宅を取得する場合に利用できます。

フラット35Sは新築住宅の建設・購入、中古住宅の購入に利用できますが、借り換えには対応していません。総じてフラット35はあまり基本的に住宅ローンの借り換えには適していない商品であると言えます。

フラット35の4つのメリットとその詳細

ここまでデメリットをご紹介してきましたが、フラット35には以下のようなメリットもあります。

①固定金利による計画的な返済

②事務手数料・保証料が安い

③個人事業主や転職直後でも利用可能

④団体信用生命保険は任意

メリット①固定金利による計画的な返済

繰り返しになりますが、フラット35の固定金利型は金利の変動がなく、返済計画を立てやすいメリットがあります。金利の上昇による返済の不安がありません。

メリット②事務手数料・保証料が安い

フラット35では事務手数料が金融機関によって異なりますが、一般的に他の住宅ローンに比べて安い傾向があります。

| 住信SBIネット銀行の融資事務手数料 | |

| WEB申込コース(変動金利) | 借入金額×2.20% |

| フラット35(買取型) | 借入金額×1.10% |

民間金融機関が提供している住宅ローンの一般的な事務手数料は、「借入金額×2.2%(税込)」で設定されていることが多いです。一方、フラット35の融資手数料は取扱金融機関や商品タイプで異なり、事務手数料の安い金融機関では半額です。

メリット③個人事業主や転職直後でも利用可能

フラット35の審査基準には勤続年数の制限がなく、個人事業主や転職直後の人でも利用できるメリットがあります。転職回数が多いなど職歴に不安がある方にはおすすめの住宅ローンです。

メリット④団体信用生命保険は任意

こちらも繰り返しになりますが、フラット35では団体信用生命保険への加入は任意です。健康上の理由などで加入しない場合でも借り入れが可能です。

フラット35で損しないための住宅ローンの組み方・考え方

フラット35で損しないためには、以下の考え方やポイントを押さえていることが大切です。

・「初期費用」と「毎月の返済額」の優先順位を明確に

・金利以外の要素も比較する

・返済計画を立てる

ポイント①「初期費用」と「毎月の返済額」の優先順位を明確に

フラット35を選ぶ際には初期費用(頭金や融資手数料)と毎月の返済額のバランスを考慮し、自身の優先順位を明確にすることが重要です。フラット35でもフルローンは可能ですが、10%の頭金を用意できるか否かで金利は大きく変わります。最終的な返済額も数百万円以上変わってきます。できれば10%の頭金を用意することを、やはりおすすめします。

ポイント②金利以外の要素も比較する

他社の住宅ローンとの比較に当たっては金利だけでなく、融資条件やサービス内容など、様々な要素も比較検討することが大切です。たとえば団信が任意加入であるという点はフラット35の強みであり、選択する大きなメリットであると言えます。

ポイント③返済計画を立てる

フラット35を利用する場合、返済計画を立てて将来の返済状況を慎重に検討しましょう。固定金利を選ぶべきか、変動金利を選ぶべきかは、返済計画から必然的に見えてくるものです。自身の収入やライフスタイルに合わせた計画を立てましょう。

まとめ

今回はフラット35のフラット35のデメリットと、おすすめの住宅ローンの組み方をご紹介しました。フラット35にはメリット、デメリット両方の側面があるように、その他の様々なサービスにも同じようにメリットデメリットが存在します。各サービスの内容をしっかり比較検討した上で、自分に合ったローンを選ぶことをおすすめします。

※サムネイル画像は(Image:フラット35公式サイトより引用)