「絶対に融資が必要」にもかかわらず、収入情報や信用情報などになんらかの「キズ」があり、消費者金融や銀行からお金を借り入れることが難しい場合、少しでもお金を手にれられる可能性がある手段にすがりたくなるのではないでしょうか。

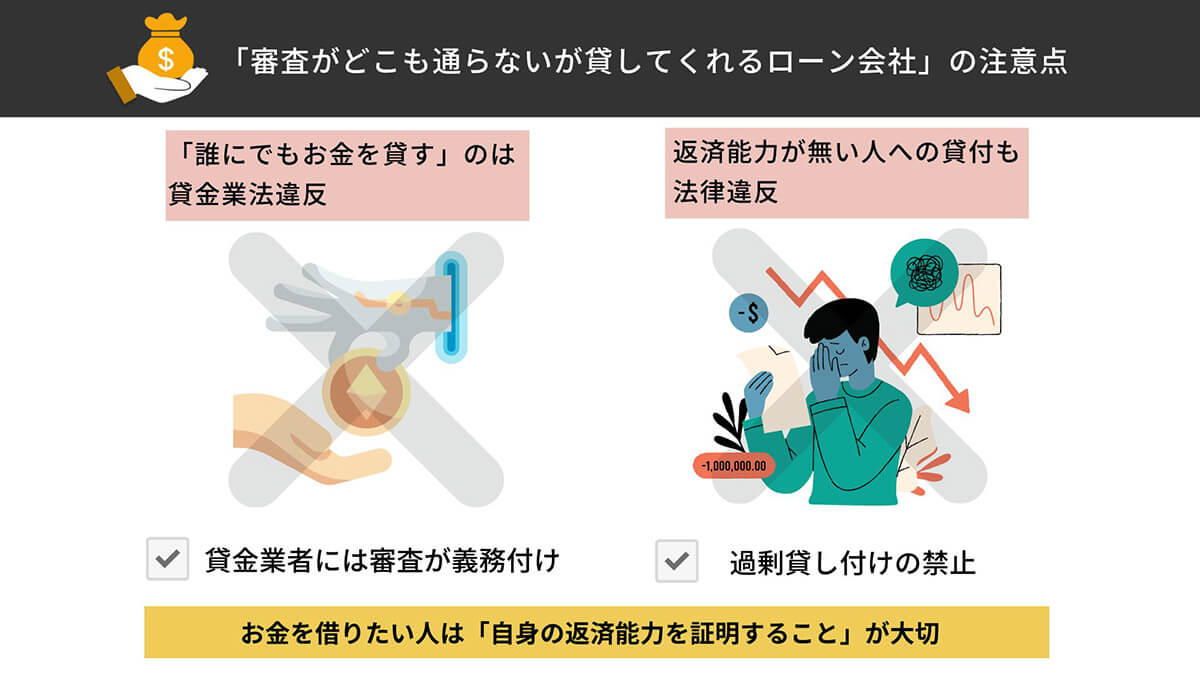

しかし「絶対に融資が受けられる」ことを謳う金融機関やローン会社は、国内には存在しません。「誰にでもお金を貸す」ことが、日本の貸金業法に違反するためです。

つまり「審査なしでの融資」などを謳う金融機関やローン会社は、実態が違法な闇金業者や個人間融資である可能性があります。今回は闇金/個人間融資の危険性や、絶対に融資が必要な際にとるべき行動などを解説します。

「絶対に融資/借り入れが受けられる金融機関」の実態は闇金や個人間融資の可能性がある

前述の通り「絶対に融資が可能」などと謳う金融機関は、実態は闇金や個人間融資の可能性があります。

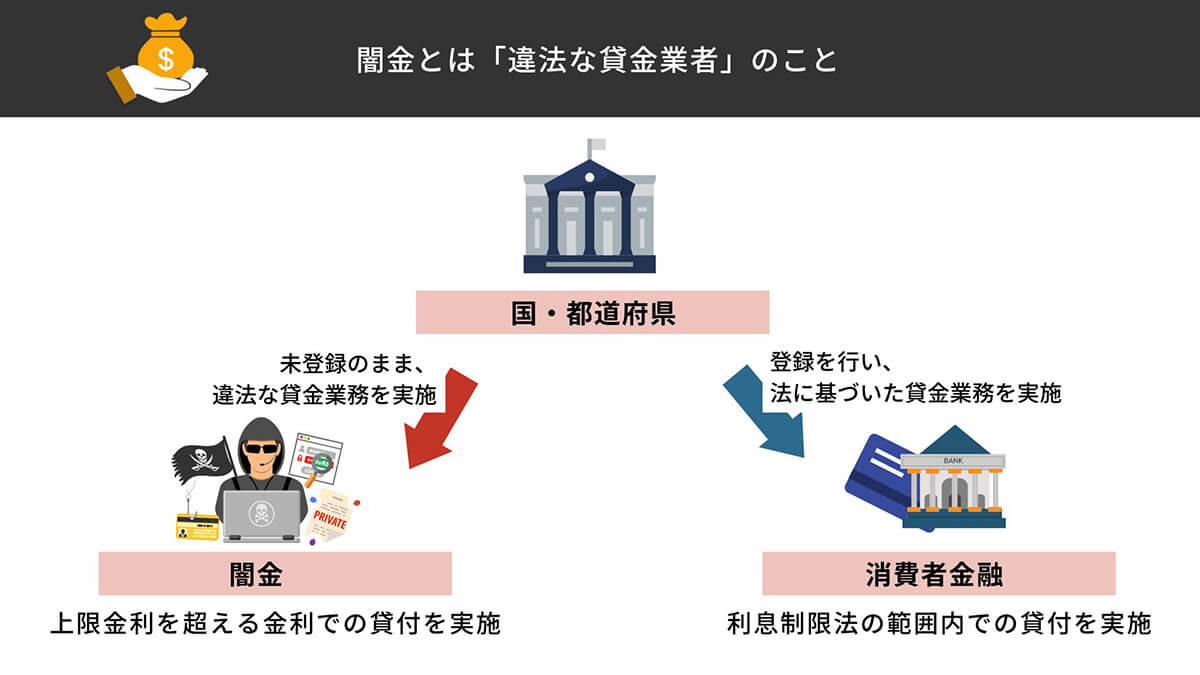

闇金とは国や都道府県の正式な認可を受けず、違法な貸金業務を実施する業者のこと。上限金利を超える法外な金利での貸付を実施しており、返済が滞ると、脅迫や強要に近い督促対応を行ってくるケースもあります。借り入れた側が別途、弁護士や司法書士に仲裁を依頼しない限り、取り立てが止まらない場合も

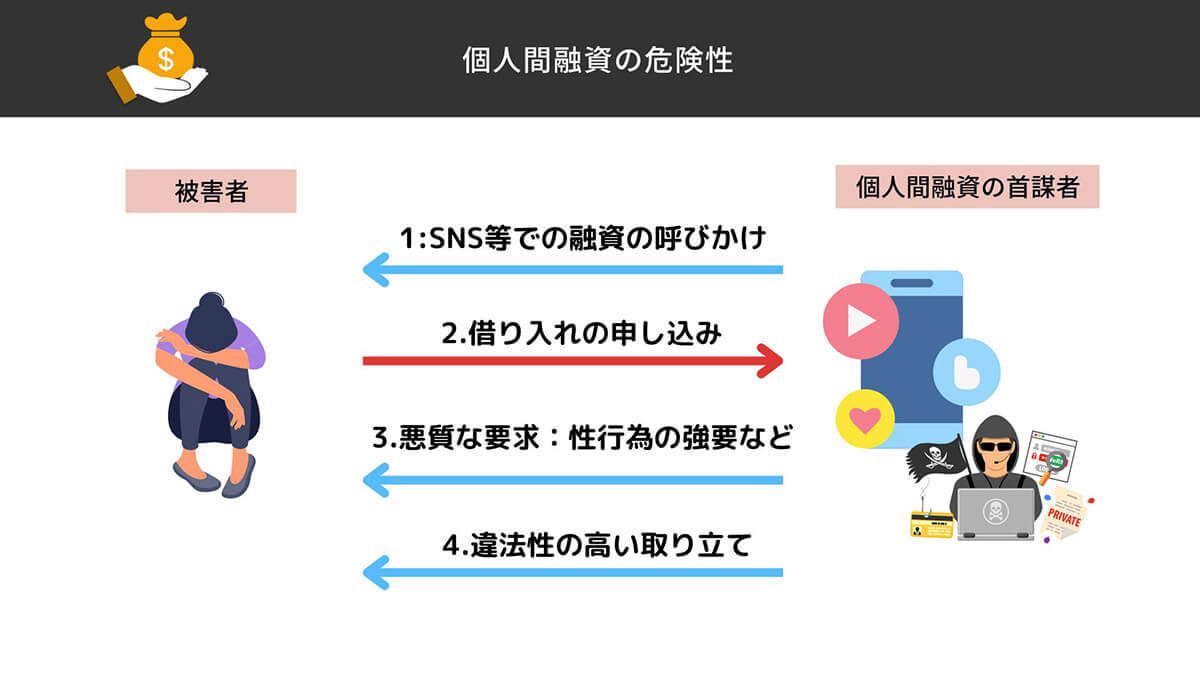

近年問題視されている、不特定多数が閲覧するSNSで行われる「個人間融資」も広義の闇金の一種と考えられます。

個人間融資とは、貸金業の許認可を持たない個人らがSNSなどでお金の取引を持ち掛けるもの。融資の呼びかけに被害者が応じ、実際に借り入れが行われると、性行為の強要など「貸した側」の要求がエスカレート。要求を断ると、取り立てがよりいっそう悪質なものへと発展していくことがあります

知人・友人間での一時的なお金の貸し借りは「貸金業」には当たりません。一方でSNSで行われる個人間融資は、お金を貸す側に「反復継続してお金を貸す」意図があるケースも多いです。反復継続して行われる融資は、たとえ主体が個人であっても「貸金業」に該当します。

また不特定多数が閲覧するSNSで、個人間融資の呼びかけを行うことは貸金業法の「貸金業を営む目的を持って貸し付けの締結の契約の締結について勧誘をすること」に該当する可能性があり、こちらも違法性が高いです。

加えて、そもそも個人間融資で「お金を貸す」ことを呼びかける当人は実は闇金業者であるケースも。闇金業者が個人を装って、お金を貸し付ける相手を探している場合があるため、個人間融資には細心の注意が必要です。

闇金や個人間融資の危険性

闇金や個人間融資を利用すると、お金を逆にだまし取られたり、個人情報を悪用されるリスクがあることにも注意が必要です。

保証金・手数料詐欺 | お金を逆にだまし取られる可能性がある

保証金・手数料詐欺とは「借り入れを申し込んだ人」に対して、闇金や個人間融資の首謀者が保証金・手数料といった名目で先にお金を振り込むように要求してくるもの。手数料を振り込むと、その後は連絡が取れなくなり、一方的にお金をだまし取られた形となることが多いです。

個人情報の悪用 | 提供した個人情報が犯罪などに利用される可能性がある

借り入れが無事完了し、金利のパーセンテージも許容範囲内だったとしても「提供した個人情報の内訳」などに注意が必要です。相手に提供した氏名や電話番号、住所や銀行口座の情報などが、個人情報の売買の対象になっている可能性があるためです。最悪の場合、自身の氏名などが犯罪に悪用されることもあります。

悪質な取り立ての被害に遭う可能性がある

少しでも返済が滞ると、ひっきりなしに督促の電話がかかって来たり「職場や近親者に連絡する」「個人情報をウェブ上などで公開する」などと脅迫が行われることがあります。

実際には闇金や個人間融資での借り入れは「不法原因給付」に該当するため、利息や元本の返済義務は発生しません。とはいえ個人が貸金業法を理解した上で、闇金業者らの取り立てに正確に対応することは難しいでしょう。現実的には、弁護士や司法書士に仲介を依頼せざるを得ない状況に追い込まれる可能性があります。

絶対に融資/借り入れが必要な場合に検討すべき、その他の借り入れ手段などをご紹介します。

まずは「信用情報」を確認 | 自身が本当に「ブラック」かをチェックしよう

まずは自分が本当に「ブラック」か、CICやJICCといった信用情報機関に信用情報を照会しましょう。

たとえばCICの場合、「クレジットカードの確認」「受付番号の取得」「お客様情報の入力」「開示情報の表示」の4ステップで信用情報の情報開示が可能です。画像引用元:CIC公式ウェブサイト

過去に金融トラブルがあったとしても、信用情報機関の事故情報(ブラック)は永久に保管されるものではありません。信用情報を照会し、金融トラブルの情報がすでに保管されていなければ、新規の借り入れは十分に可能でしょう。

消費者金融に相談 | おまとめローンで借金の一本化も検討しよう

CICなどの信用情報機関に事故情報が保管されていなければ、「アコム」「セディナ」など消費者金融や信販会社で借り入れができる可能性があります。

とはいえ消費者金融などは「事故情報(ブラック)」だけを、融資の審査対象にしているわけではありません。「安定した収入があるか」「勤務先情報」なども重要な審査項目です。まずは店頭で、借り入れが可能そうか担当者に相談してみましょう。

なお、消費者金融で借り入れが可能で、なおかつすでに借金がある場合は「おまとめローン」の利用もおすすめです。複数の金融機関や貸金業者からの借入れをひとつにまとめることで、金利の負担や、毎月の返済額を軽減できる可能性があります。

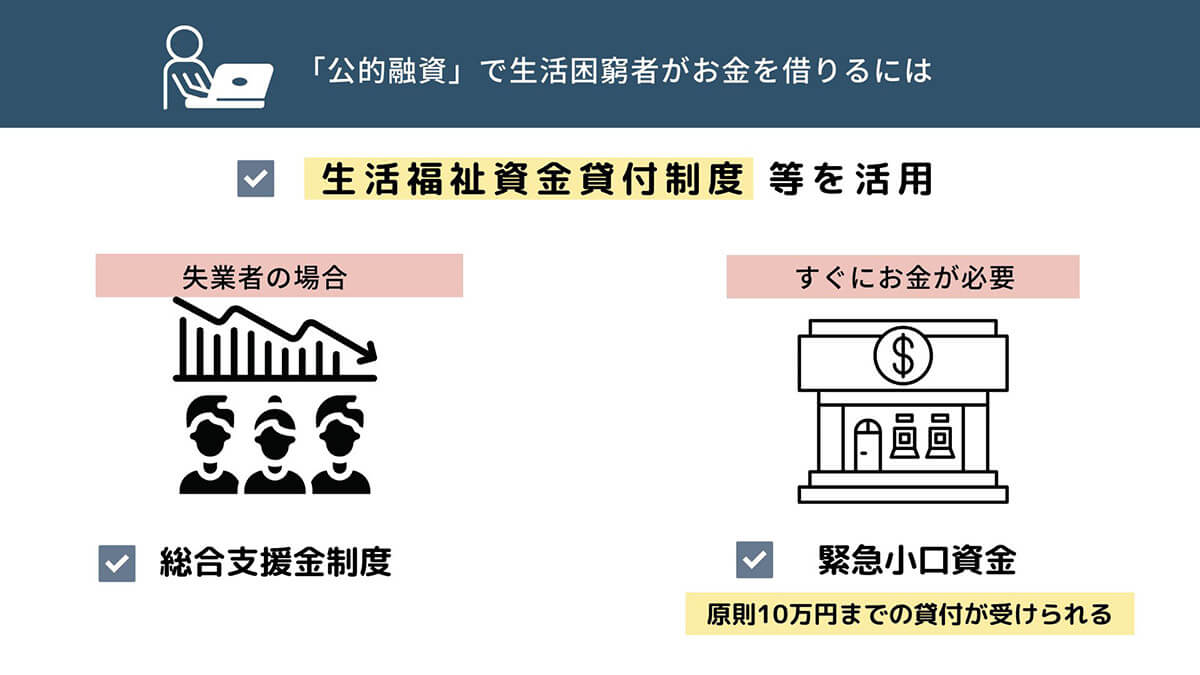

公的融資を受ける | 緊急小口資金などの利用を検討

消費者金融などでの借り入れが現実的に難しい場合、公的融資を受けることも検討しましょう。金銭的に困窮している場合、特に「緊急小口資金」に申し込み、最大10万円程度の貸付を緊急的に受けましょう。

金銭的に困窮している場合、公的融資の中でも「総合支援金制度」「緊急小口資金」への申し込みをおすすめします。特に「勤務先の企業が倒産し、収入がない」「高額な医療費の支払いにより生活費がどうしても足りない」といった場合には、「緊急小口資金」に申し込むことで、早急に10万円の貸付が受けられる可能性があります

実際に公的融資を受ける際は、最寄りの自立相談支援機関や社会福祉協議会への相談が必須です。相談先は以下の通りです。

| 資金の種類 | 相談先 |

| ・福祉費 ・教育支援資金 ・不動産担保型生活資金 |

市区町村の社会福祉協議会 |

| ・総合支援資金 ・緊急小口資金 |

市区町村の社会福祉協議会、および自立相談支援事業 |

審査と支援の決定には申し込みから最大1カ月程度かかるため、早めに最寄りの市区町村名の社会福祉協議会と自立相談支援事業に問い合わせを行いましょう。

即日で3~5万円程度の現金が必要な場合は「質屋」の利用も検討しよう

消費者金融などでの借り入れが難しく、なおかつ公的融資を受けるにも時間がかかる場合、まずは「即日でまとまった金額が必要」というケースもあるでしょう。

即日で「とりあえず3~5万円程度の現金」が必要な場合は、質屋の利用も検討しましょう。新型のiPhoneやMacBookなどApple製品や、PlayStation 5などゲーム機が手元にあれば、査定額の8割程度の貸付を即日で受けることが可能です。

たとえばPlayStation 5の場合、2022年12月現在、流通価格の相場は7~8万円前後。8割程度の査定額であれば、5万円前後の貸付を受けられる可能性が高いです。質屋の貸付は商品自体を担保に行われるため、信用情報にキズがあるなど、消費者金融からの借り入れが難しくとも融資を受けやすいこともメリットです。

まとめ

「絶対に借入が可能」なことを謳う金融業者は存在しません。甘い言葉で借入をしたくなっても、違法である可能性が高いので絶対に避けるべき。

自分が現状、信用情報機関の事故情報(ブラック)に乗っていて、それでもなお借入が必要な場合は消費者金融の利用や、公的融資を受けることを検討するようにしましょう。