クレジットカードは、日常生活に欠かせないものです。しかし、カードによって年会費や還元率、付帯保険などの条件が異なり「どのカードを選ぶか」によって、お得度や安心度が大きく異なります。そこでこの記事では、2023年最新のクレジットカード情報をもとに、最強の2枚の組み合わせをご紹介します。

クレジットカードを2枚持つ最強のメリットと組み合わせのポイント

クレジットカードは、取得のたびに審査があって手間が掛かるため、1枚で充分だと思う方も少なくないのではないでしょうか。しかし「2枚持つ」ことのメリットも大きいです。

もっとも、2枚持ちではなく「1枚に支払いを集約した方が貯まるポイントも多いのでは?」「どのクレジットカードも付帯保険や利用できる店舗は大きく違わないのでは?」と疑問に感じる方もいるでしょう。2枚持ちのメリットや組み合わせのポイントをご紹介します。

各クレジットカードブランドの利点を活かす

VISA・Mastercard・JCBなど、カードはブランドによって強み・弱みが異なります。たとえば、JCBは国内での使い勝手がいい反面、海外では使えないことも。対してVISAやMastercardは海外での使い勝手が良く、JCBの弱みをカバー可能。このように異なるブランドのカードを2枚持ちすることで、それぞれの利点を最大限利用できます。

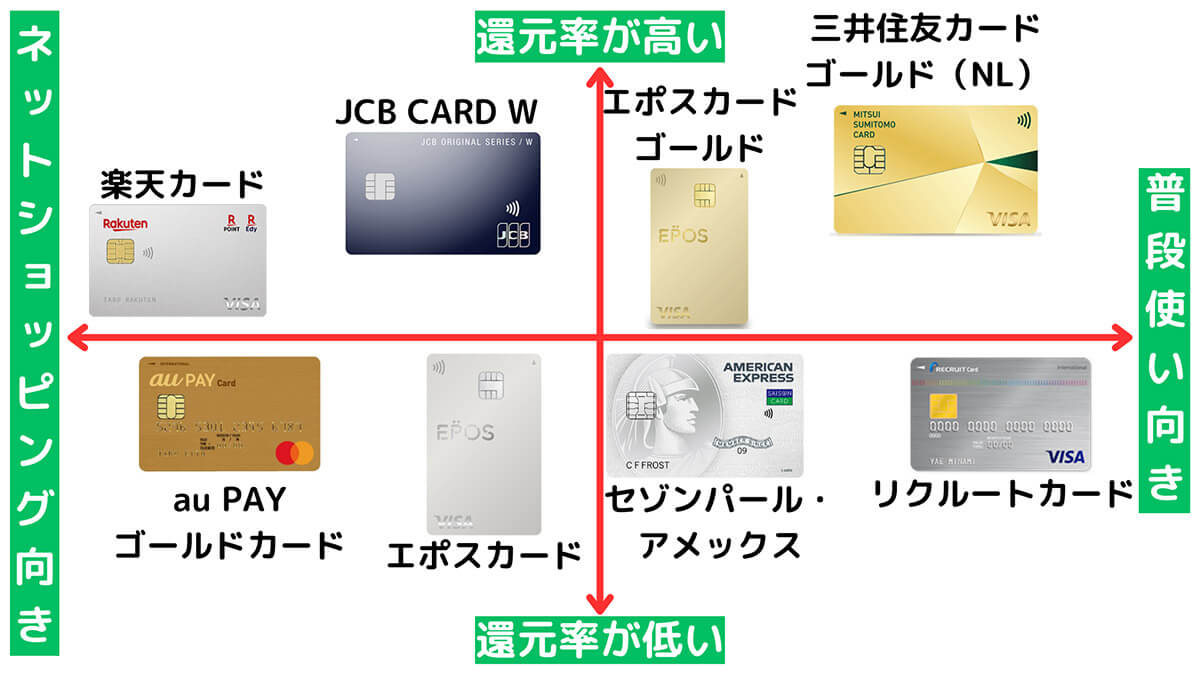

店舗やサービスに応じてカードを使い分けて高還元率を享受

普段から利用するお店やサービスによって還元率が異なります。そのためカードは、使用するシーンで使い分けるとより多くのポイントを獲得できます。

たとえば楽天カードは、楽天市場で使ったときが最も高還元率。しかし、コンビニや飲食店では三井住友カードゴールド(NL)のほうが多くのポイントを獲得できることも。このように、使うシーンでカードを使い分けると効率よくポイントを獲得できます(画像は各公式サイトより引用)

サブカードはメインカードを補うものとする

サブカードは、メインカードにはない機能や特典を持つカードを選ぶことで、両方のカードのメリットが最大限になります。たとえばメインカードが還元率重視な反面、保険が手薄な場合は、サブカードはメインカードでは補いきれない「海外旅行傷害保険」や「ショッピング保険」の自動付帯に強みを持つものを選ぶとよいでしょう。

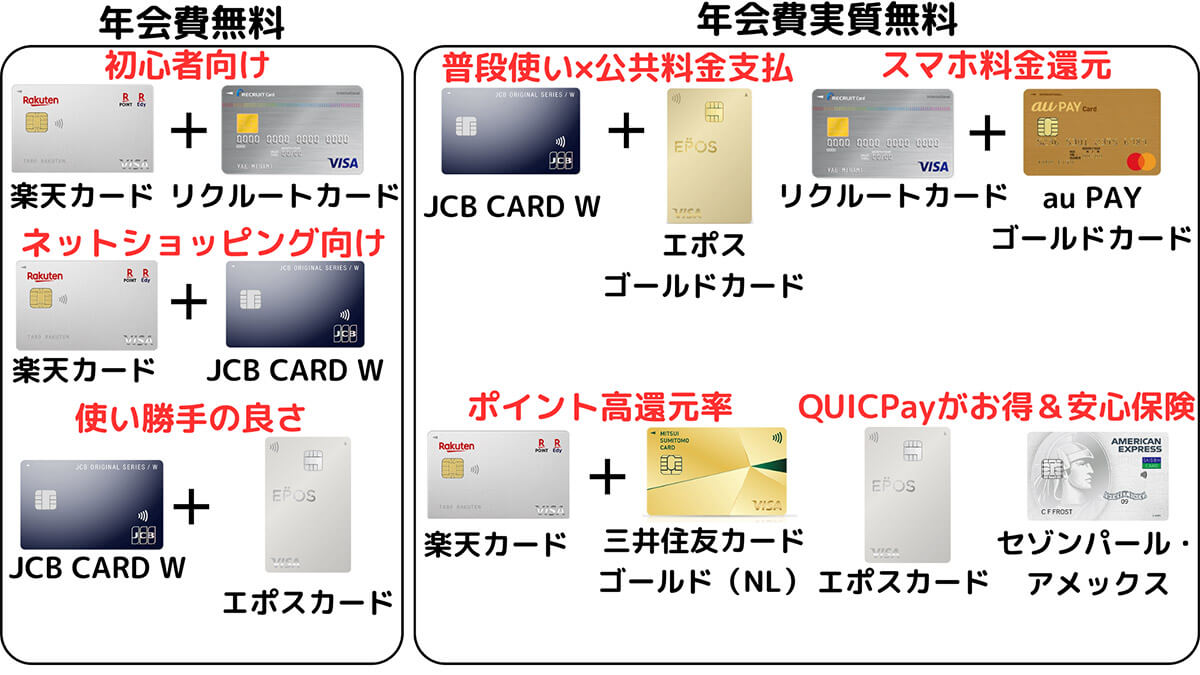

【年会費無料】クレジットカード最強の2枚の組み合わせ

年会費が2枚とも無料のクレジットカード「最強の2枚」の組み合わせを3選ご紹介します。

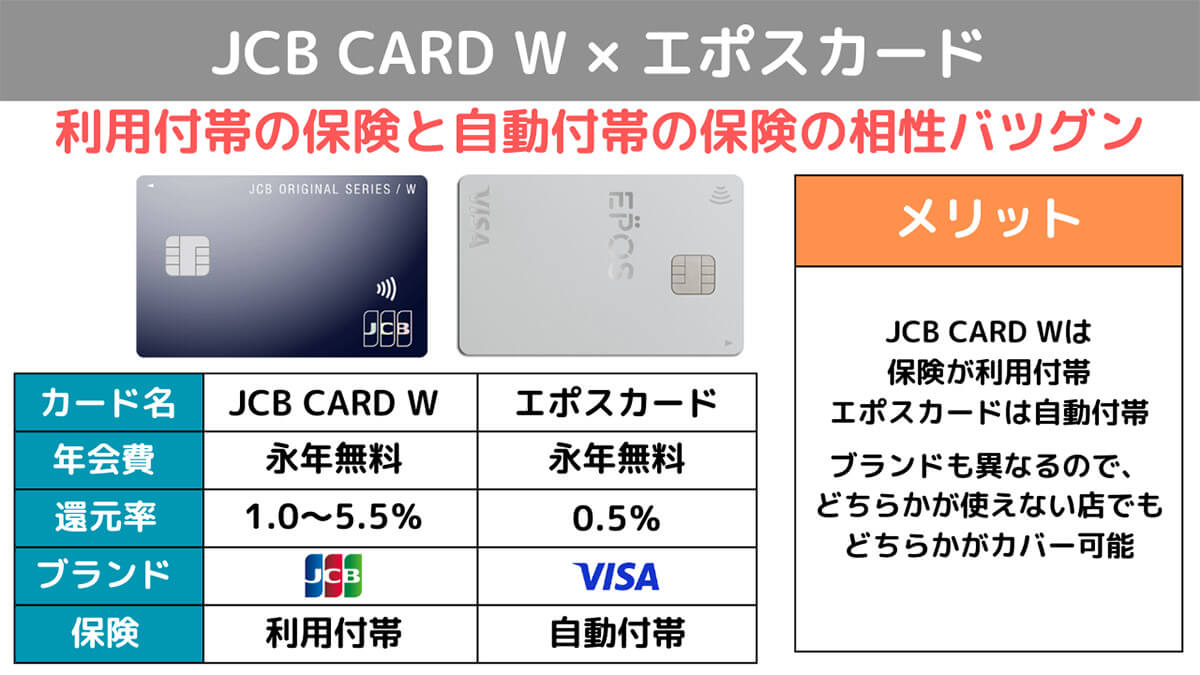

①JCB CARD W+エポスカード

トラブルに対する安心感が欲しい人には、下記の組み合わせがおすすめ。

エポスカードは付帯保険が自動付帯なのに対して、JCB CARD Wは利用付帯。クレジットカードを利用しなかったときに発生したトラブルは、エポスカードで対処できます。一方でJCB CARD WはAmazonなど身近なサービスでの還元率が高いです。なお2枚のカードはブランドが異なるため、片方が使えない店舗も安心です(画像は各公式サイトより引用)

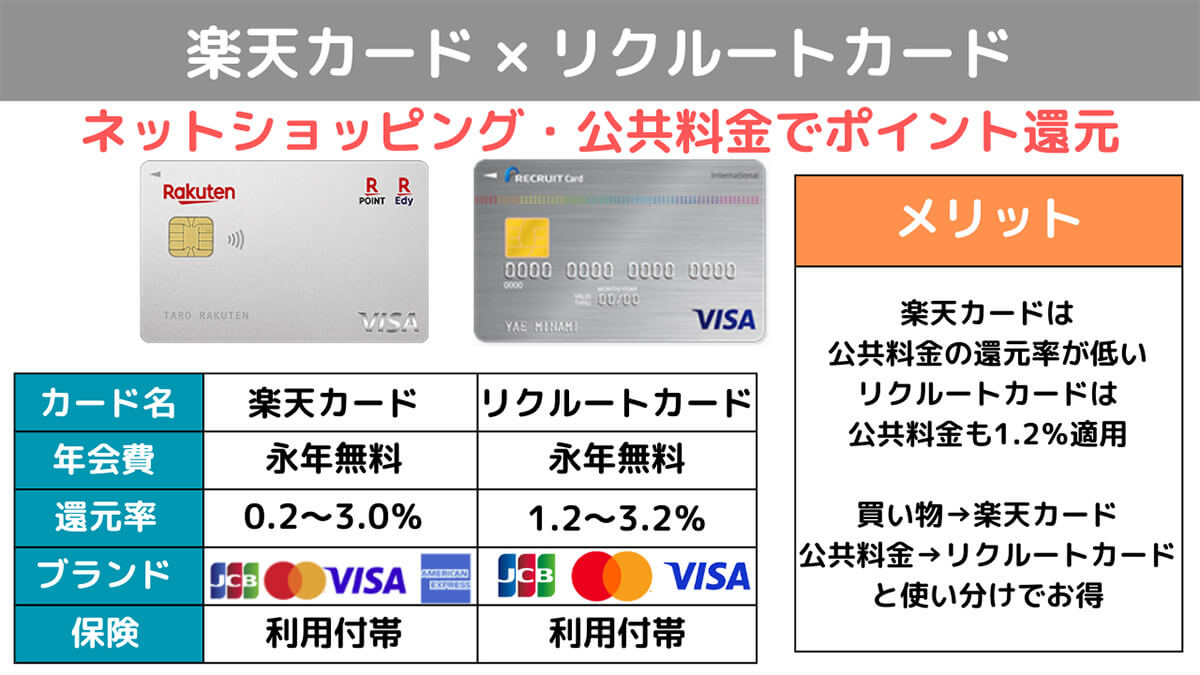

②楽天カード+リクルートカード

クレジットカードを日常使いしつつ、公共料金の支払いでもお得にポイントを獲得するには、楽天カードとリクルートカードの組み合わせがぴったりです。

楽天カードのポイント還元率はお買い物の際は高い反面、公共料金の支払い時は低いのが特徴。リクルートカードは公共料金の支払い時も還元率がキープされるため、上記カードの2枚持ちで効率的にポイントを獲得できます(画像は各公式サイトより引用)

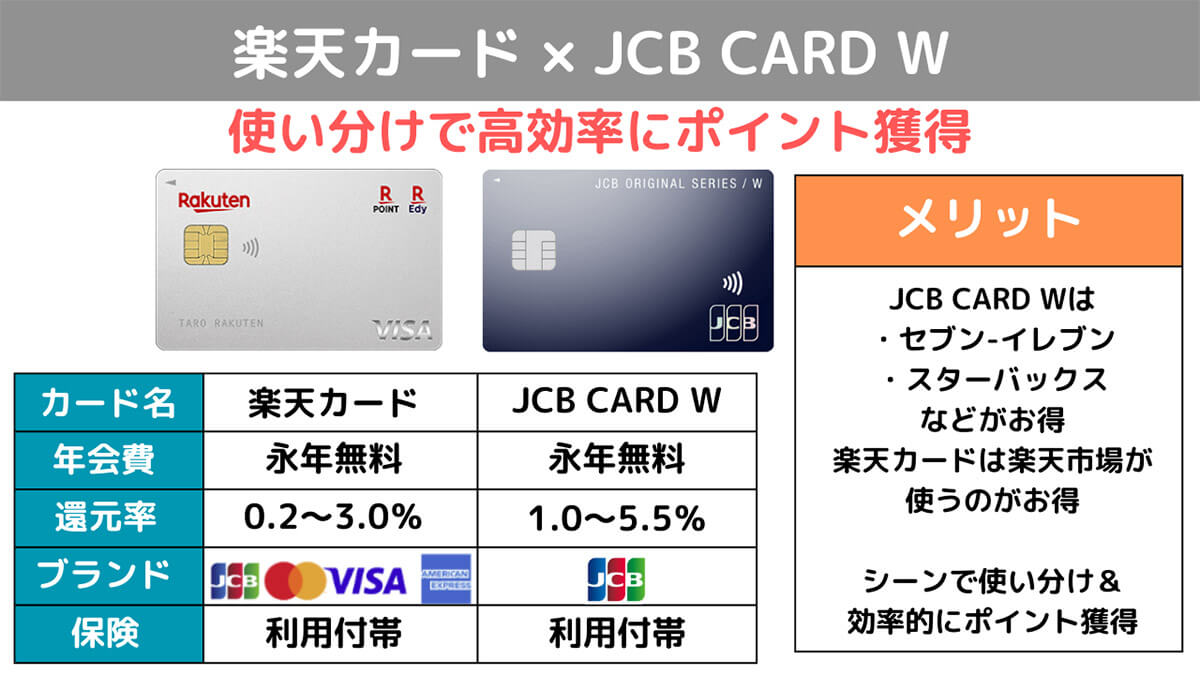

③楽天カード+JCB CARD W

ネットショッピング中心に、ポイントを貯めたい人は、楽天カードとJCB CARD Wがおすすめ。

楽天市場でのお買い物がお得な楽天カードと、日常使いで幅広くポイントを獲得できるJCB CARD Wの組み合わせ。JCB CARD Wのポイントは楽天ポイントにも移行できて、ポイントの使い方が幅広くなります(画像は各公式サイトより引用)

【年会費実質無料】クレジットカード最強の2枚の組み合わせ

年会費が実質無料のクレジットカード「最強の2枚」の組み合わせを4選ご紹介します。

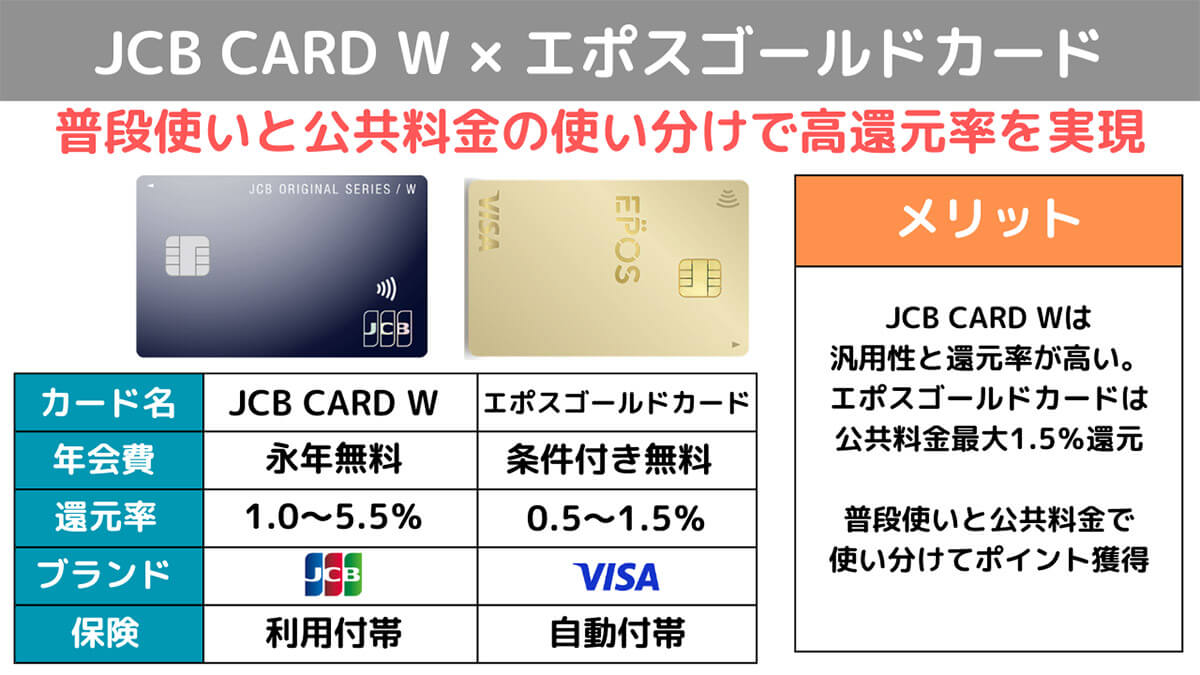

①JCB CARD W+エポスゴールドカード

JCB CARD Wとエポスゴールドカードの組み合わせは、ゴールドカードを無理なく所持できて高い還元率でポイントを獲得できます。

エポスゴールドカードは年会費5,000円ですが、年間利用額50万円以上で翌年から永年無料に。50万円は公共料金の支払いで無理なく払える金額なため、若年層でも所持しやすいゴールドカードでしょう。年会費が永年無料で汎用性の高いJCB CARD Wと組み合わせると、お得さとステータス、使いやすさの3拍子がそろいます(画像は各公式サイトより引用)

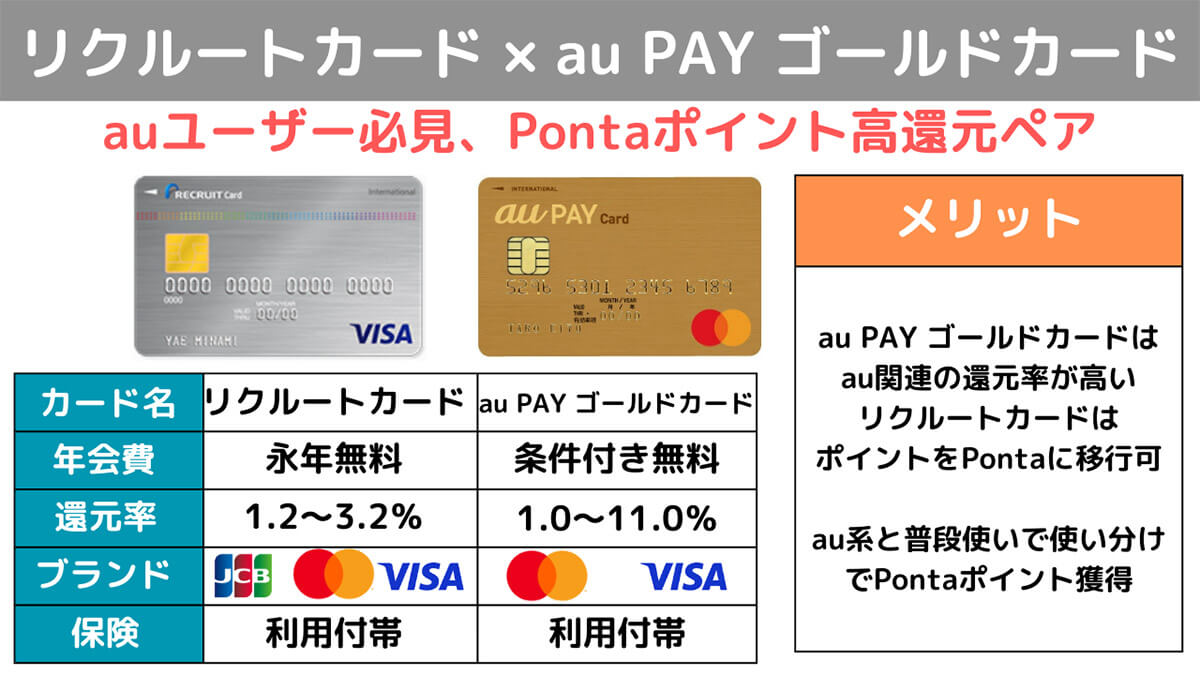

②リクルートカード+au PAYゴールドカード

auユーザー必見、スマホ料金を支払い、いつも通りにお買い物をするうちにポイントが獲得できる組み合わせです。

ローソンをはじめとした、Pontaポイント対応店舗の利用が多い人におすすめの2枚持ち。いつも通りにお買い物をするうちに、いつの間にかPontaポイントが貯まります。auユーザーであれば、スマホの支払いをau PAYゴールドカードに設定すると、年間13,300ポイント獲得可能。カードの年会費(11,000円)が実質ゼロで使えます(画像は各公式サイトより引用)

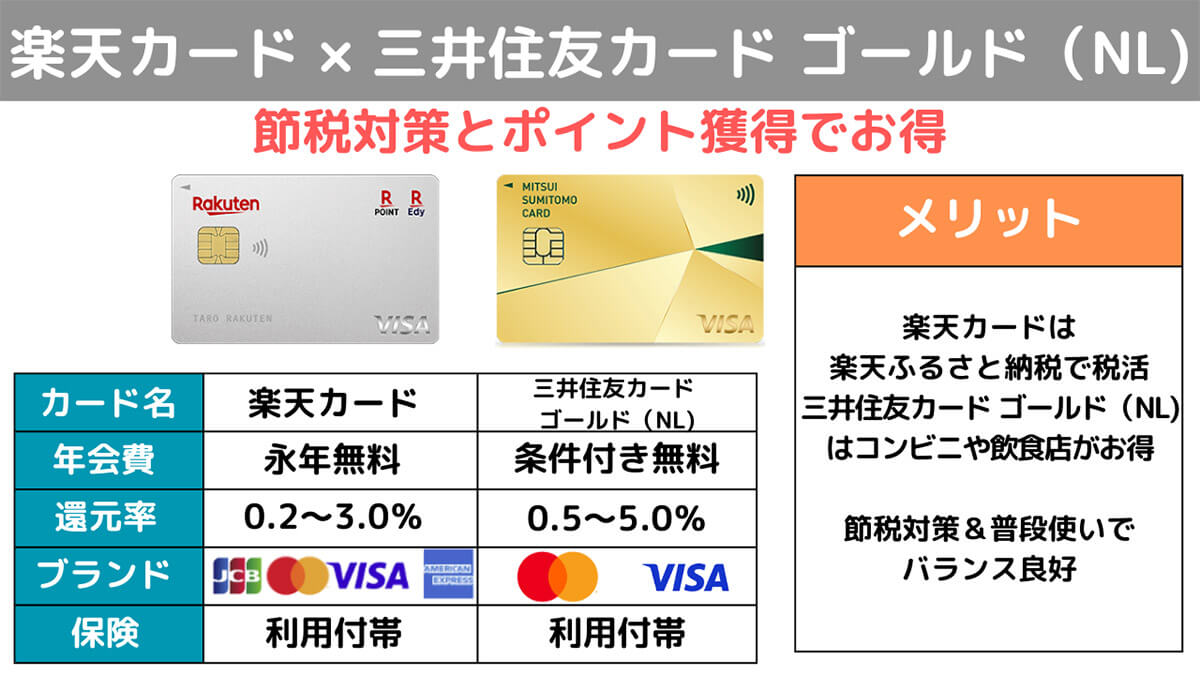

③楽天カード+ 三井住友カード ゴールド(NL)

ネットショッピングと実店舗でのお買い物の両方を楽しむ人には、この組み合わせがぴったり。

三井住友カード ゴールド(NL)は、年間利用額100万円以上で翌年以降は永年無料。加えて、コンビニ・飲食店など実店舗でのポイント還元率が高めで、使いやすさがあります。楽天カードは「楽天」での利用に強みを持ちます。ちなみに「楽天ふるさと納税」もポイント還元の対象。楽天ふるさと納税を利用すると、節税対策にもなるため、総合的に一層お得でおすすめ(画像は各公式サイトより引用)

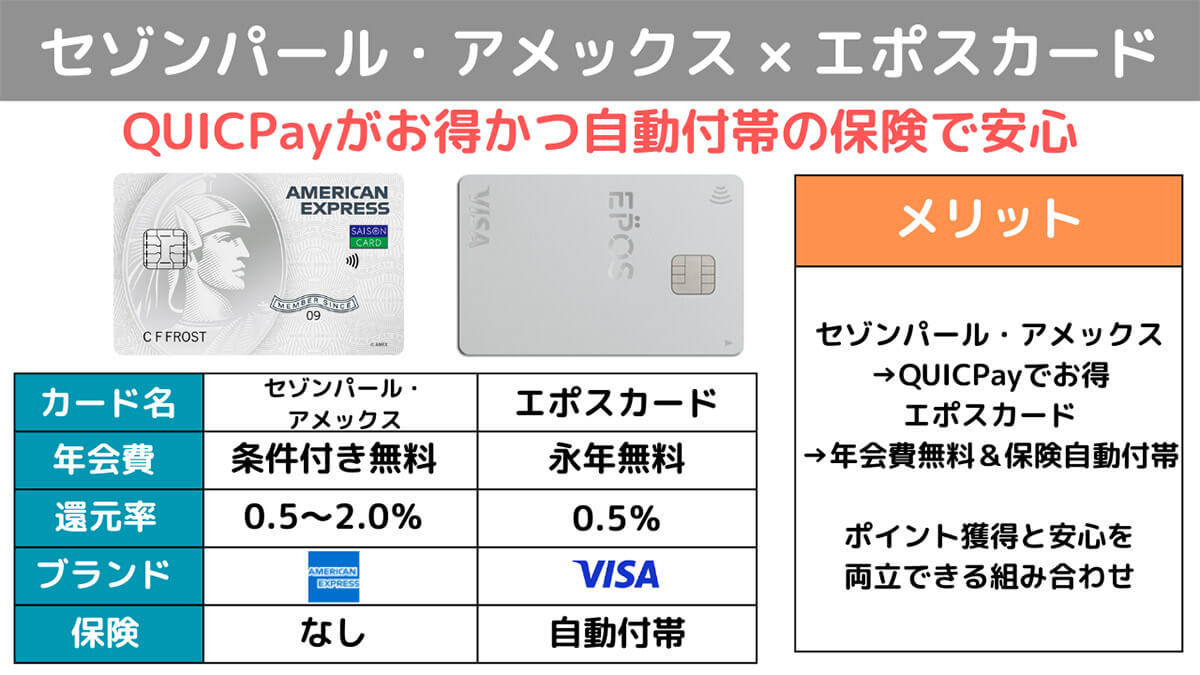

④セゾンパール・アメックス+エポスカード

電子マネー利用での高還元率を実現しつつも、セゾンパール・アメックスの保険の弱さを「エポスカード」の自動付帯保険で補い合う組み合わせです。セゾンパール・アメックスは比較的緩い条件で年会費を無料にでき、エポスカードは年会費永年無料。コストパフォーマンスの面でも優れた組み合わせです。

セゾンパール・アメックスとエポスカードは、いずれも特典のある店舗が豊富なのが特徴。QUICPay対応店舗ではセゾンパール・アメックス、その他の店舗ではエポス、といったような使い分けもできます(画像は各公式サイトより引用)

【用途別】おすすめのクレジットカード最強の2枚の組み合わせは?

クレジットカード2枚の組み合わせの選び方を、用途別にご紹介します。

年会費無料かつポイント還元率を最重要視する場合の組み合わせは?

楽天カードとJCB CARD W、もしくは楽天カードとリクルートカードの組み合わせがおすすめ。楽天カードは年会費無料かつ高いポイント還元率のカードですが、Amazonの支払いや公共料金の支払いが不得意なのがネック。

一方でJCB CARD Wとリクルートカードは、それぞれAmazonと公共料金の支払いに強みを持つカードであり、両者のうちのどちらかと組み合わせると楽天カードの弱点を補完出来ます。楽天カードはこちらの記事でも紹介しています。

付帯保険を最重要視する場合の組み合わせは?

保険が自動付帯するエポスカード、もしくはその上位カードであるエポスゴールドカードを基準に考えるのがおすすめです。たとえばJCB CARD Wは保険が利用付帯かつ国際ブランドがJCBです。エポスカードは国際ブランドがVISAかつ保険は自動付帯。保険を自動付帯しつつ、国内利用を得意とするJCBの海外利用などでの弱点を補えます。

なお、ブランドの違いはこちらの記事をご覧ください。

あらためて、「最強の2枚」になり得る年会費無料のクレジットカードの候補をご紹介します。

エポスカード:年会費永年無料で保険が自動付帯

エポスカードは年会費永年無料ながらも、優待特典が1万店舗以上で利用できるのが魅力です。

さらに、エポスカードには様々な保険が自動付帯されています。たとえば、海外旅行保険・ショッピング保険・緊急時サポートサービスなどがあって安心です。エポスカードは、利用実績に応じてゴールドカードへの招待ももらえるため、より幅広い特典を利用するチャンスも。エポスカードは利便性と保険充実の安心を兼ね備えたカードとしておすすめです

| カード名 | エポスカード |

| 年会費 | エポスカードVisa:永年無料 JQ CARD エポス:初年度無料(1年間ショッピング利用がなければ翌年1,375円) |

| ポイント還元率 | 0.50% |

| スマホ決済 | Apple Pay・Google Pay・EPOS PAY・d払い・楽天ペイ・PayPay |

| 電子マネー | 楽天Edy・モバイルSuica |

| 付帯保険(自動付帯) | 海外旅行障害保険:最高500万円 動産総合保険:年間50万円(年間サービス料1,000円) |

| 公式サイト | エポスカード公式サイト |

JCB CARD W:Amazonでの還元率が2%~、スタバでは最大5.5%

JCBカードWは、18~39歳と年齢制限があるものの、JCBカードの中でもポイント還元率が最も高いカードです。

Amazonやセブン-イレブンでは2%~の高還元率。スターバックスでは最大5.5%のポイント還元率を実現しており、その他の店舗でも還元率は高め。国内外の旅行やショッピングなど、幅広いシーンでメリットがあります。JCBカードWはマイル・電子マネーへの交換など、ポイントの使い道も豊富です

| カード名 | JCB CARD W |

| 年会費 | 永年無料 |

| ポイント還元率 | 1.0~5.5% |

| スマホ決済 | Apple Pay・Google Pay |

| 電子マネー | QUICPay |

| 付帯保険(利用付帯) | 海外旅行傷害保険:最高2,000万円 海外ショッピングガード保険:最高100万円 |

| 公式サイト | JCB CARD W公式サイト |

楽天カード:楽天市場で最大2%のポイント還元

楽天カードは、楽天グループでの利用が特にお得なクレジットカード。

楽天カードは、条件次第で最大3%のポイント還元が受けられます。さらに、提携ガソリンスタンドや家電量販店などでもポイントが貯まるため、幅広いシーンでの利用で高還元率を実現できます。またカード盗難保険も付帯しており、紛失・盗難の60日前に遡りそれ以降の損害が補償されます

| カード名 | 楽天カード |

| 年会費 | 永年無料 |

| ポイント還元率 | 0.2(公共料金支払い等)~3.0% |

| スマホ決済 | Apple Pay・Google Pay・楽天ペイ |

| 電子マネー | QUICPay・楽天Edy |

| 付帯保険(利用付帯) | 海外旅行傷害保険:最高2,000万円 |

| 公式サイト | 楽天カード公式サイト |

リクルートカード:常に1.2%の高還元率

リクルートカードは、公共料金の支払いでも高還元率を発揮するカードです。公共料金の支払いでは還元率が低いクレジットカードが多い中、貴重な一枚です。

リクルートカードは、年会費無料かつ高還元率なのが特徴。年会費は家族カード含めて永年無料な上に「通常還元率は基本1.2%」「貯まったリクルートポイントをdポイント・Pontaポイントに交換できる」など使い勝手も優れており、クレジットカード初心者にもおすすめのクレジットカードです

| カード名 | リクルートカード |

| 年会費 | 永年無料 |

| ポイント還元率 | 1.2~4.2% |

| スマホ決済 | Apple Pay(VISA・Mastercatd)、Google Pay |

| 電子マネー | nanaco・楽天Edy・モバイルSuica・SMART ICOCA |

| 付帯保険(利用付帯) | 海外旅行傷害保険:最高2,000万円 国内旅行傷害保険:最高1,000万円 ショッピング保険(国内・海外):年間200万円 |

| 公式サイト | リクルートカード公式サイト |

【年会費実質無料】2枚の組み合わせに適したクレジットカード候補一覧

一定以上の金額利用で無料・ポイント還元など、「年会費実質無料」のクレジットカードの候補をご紹介します。

au PAYゴールドカード:au PAYへのチャージでポイント還元

auの携帯電話料金をau PAYゴールドカードで支払うと、最大で11%のポイント還元率があるため、auユーザーは持っていて損はないカードです。

PAYゴールドカードの特徴は「au PAY残高のチャージで1%のPontaポイント還元が受けられる」こと。au PAY残高で決済すると0.5%のPontaポイント還元が追加で受けられて、合計の還元率は1.5%に。auの携帯電話料金をau PAYゴールドカードで支払うと、最大11.0%のPontaポイントを獲得できるため、auユーザーはPontaポイント大量獲得のチャンスもあります

| カード名 | au PAYゴールドカード |

| 年会費 | 11,000円 |

| ポイント還元率 | 1.0~11.0% |

| スマホ決済 | au PAY・Apple Pay |

| 電子マネー | ― |

| 付帯保険(利用付帯) | 海外旅行傷害保険:最高1億円 国内旅行傷害保険:最高5,000万円 ショッピングガード保険:年間300万円 |

| 公式サイト | au PAYゴールドカード公式サイト |

エポスゴールドカード:インビテーションで年会費無料!公共料金支払いも高還元

エポスゴールドカードを入手する方法は、自分で申し込む方法とエポスカードを利用中にインビテーションを受けて申し込む方法の2種類。インビテーションを受けた場合は無条件で年会費が永年無料になり、自分で申し込んだ場合は年間利用額が50万円以上で翌年以降の年会費が永年無料になります。

エポスゴールドカードは通常カードの「エポスカード」を進化させた一枚。一定の利用実績を重ねたエポスカード保有者にインビテーションが届き、年会費永年無料でのゴールドカード発行が可能となります。最大の魅力はポイント還元率の高さ。エポスゴールドカードでは指定した三店舗でのポイント還元率を1.5%に上げられるサービスが付属していますが、その3店舗には公共料金の支払いを含んでいます。具体的には東京電力や東京ガスを対象に指定可能。公共料金のポイント還元率としてはトップクラスです

| カード名 | エポスゴールドカード |

| 年会費 | 5,000円(年間利用額50万円以上で翌年以降永年無料) ※インビテーションからの申し込みは無条件で永年無料 |

| ポイント還元率 | 0.5~1.25% |

| スマホ決済 | Apple Pay・Google Pay・楽天ペイ・EPOS PAY・d払い |

| 電子マネー | QUICPay・楽天Edy・モバイルSuica |

| 付帯保険(自動付帯) | 海外旅行傷害保険:最高1,000万円 動産総合保険:年間50万円(年間サービス料1,000円) |

| 公式サイト | エポスゴールドカード公式サイト |

三井住友カード ゴールド(NL):コンビニやファストフード店で高還元率

三井住友カード ゴールド(NL)は、セブン-イレブン・ローソン・マクドナルドでの利用など身近なお店での利用が多い人や、公共料金をクレジットカード払いにしたい人におすすめです。

三井住友カード ゴールド(NL)の還元率は、基本0.5%。ただし、セブン-イレブン・ローソン・マクドナルドなどでのタッチ決済を利用すると、還元率が常に5.0%とお得です。さらに、対象の店舗から3店舗登録すると、登録した店舗での支払いで0.5%のポイントが加算されます

| カード名 | 三井住友カード ゴールド |

| 年会費 | 5,500円(年間利用額100万円で翌年以降永年無料) |

| ポイント還元率 | 0.5~5.0% |

| スマホ決済 | Apple Pay・Google Pay |

| 電子マネー | iD・PiTaTa・WAON |

| 付帯保険(利用付帯) | 海外・国内旅行傷害保険:最高2,000万円 ショッピング補償:300万円 |

| 公式サイト | 三井住友カード ゴールド公式サイト |

セゾンパール・アメックス:QUICPayで2%還元

セゾンパール・アメックスは、有効期限のない「永久不滅ポイント」を獲得できるのが特徴。「永久不滅ポイント」は1,000円につき1ポイント加算されて、ポイントが消滅する心配がありません。加えてQUICPayの利用で2%還元されるため、お得にポイントをためやすい一枚です。

セゾンパール・アメックスは、最短5分で発行できるスピード感と、QUICKPayの支払いで2%還元のお得さが魅力。優待特典には、富士急ハイランドや星野リゾートのほか、ECCオンラインレッスンなど幅広い店舗が用意されています

| カード名 | セゾンパール・アメックス |

| 年会費 | 初年度無料・2年目以降1,100円(年1回以上の利用で翌年無料) |

| ポイント還元率 | 0.5~2.0% |

| スマホ決済 | Apple Pay・Google Pay |

| 電子マネー | iD・QUICKPay |

| 付帯保険 | なし |

| 公式サイト | セゾンパール・アメックス公式サイト |

【その他】クレジットカードの2枚の組み合わせに適した個性派カード

ここでは、ステータス性を重視したい人向けのカードと、日常使いにぴったりな2種類のカードをご紹介します。

アメックス・プラチナ:ステータス性を重視する際におすすめ

アメックス・プラチナは、自分で申し込める「ステータスカード」。アメックスカードの中でも極めて上位のカードで、アメックス・プラチナの上は最上級のアメックス・センチュリオンのみです。コンシェルジュサービスや無料宿泊券などの会員特典やラウンジ利用など、非常に高額な年会費に見合ったサービスが用意されています。

| カード名 | アメックス・プラチナ・カード |

| 年会費 | 143,000円(税込) |

| ポイント還元率 | 0.5~1.0% |

| スマホ決済 | Apple Pay |

| 電子マネー | QUICPay |

| 付帯保険(利用付帯) | 国内・海外旅行傷害保険:最高1億円 ショッピング・プロテクション:年間最高10億円 スマートフォン・プロテクション:年間10万円 ゴルフ保険:最高1,000万円 |

| 公式サイト | アメックス・プラチナ公式サイト |

イオンカード(ミニオンズ):イオンシネマが常時1,000円

イオンカード(ミニオンズ)は、イオンシネマが常時1,000円で利用できる特典付きカード。ブランドはVISA・Mastercardから選択できます。

| カード名 | イオンカード(ミニオンズ) |

| 年会費 | 永年無料 |

| ポイント還元率 | 0.5~1.0% |

| スマホ決済 | Apple Pay・Google Pay・AEON Pay |

| 電子マネー | iD・WAON |

| 付帯保険(利用付帯) | ショッピングガード:年間50万円 |

| 公式サイト | イオンカード(ミニオンズ)公式サイト |

よくある質問:クレジットカード最強の2枚について

クレジットカードの2枚持ちでよくある質問にお答えします。ふとした疑問の解消にお役立てください。

クレジットカードブランドの使い分け方法のコツは?

各ブランドの得意分野や提携先を把握し、その場面で最適なカードを使うことが重要です。たとえば、VISAは国内外で広く利用でき、JCBは国内での還元率が高いなど、ブランドごとの特徴を活かして使い分けましょう。

1つの口座に2枚のクレジットカードを紐づけることはできる?

可能です。ちなみに筆者の場合は4枚ほどのクレジットカードの引き落とし口座を1つの口座に指定しています。

2枚のうち、いずれかが審査落ちした場合は「申し込みブラック」になる?

審査落ちした場合、「申し込みブラック」になる可能性はあります。短期間に何度も審査に落ちたり、複数のカード会社に同時に申し込みを行ったりすると、信用情報に悪影響を与える可能性があります。そのため、申し込みは慎重に行いましょう。

まとめ

これまでにご紹介したように、クレジットカードは使うシーンやブランドによっては、デメリットが生じる可能性もあります。実際に筆者は、所持していたクレジットカードのブランドが対応していない店舗で、困った経験があります。

クレジットカードの2枚持ちは、店舗がブランドに対応していないときやポイントをお得に獲得したいときなど、様々なメリットがあります。ぜひこの機会に、カードの2枚持ちを検討してみましょう。