アコムは、金融庁の認定を受けた正規の「安全」な貸金業者です。最短30分で融資を受けることが可能で、初回限定の金利優遇などもあるため、キャッシング初心者でも借りやすい貸金業者といえます。

アコムは、インターネットもしくは来店によって契約でき、最短で即日融資が可能。申し込みは24時間365日対応。急な出費があったときに便利です。(画像引用元:アコム公式サイト)

しかし、アコムをはじめとした消費者金融は、高い金利やペナルティの発生リスクに要注意。一時的な財政困難を乗り切れるものの、長期的な観点からは負担が大きくなる場合もあります。

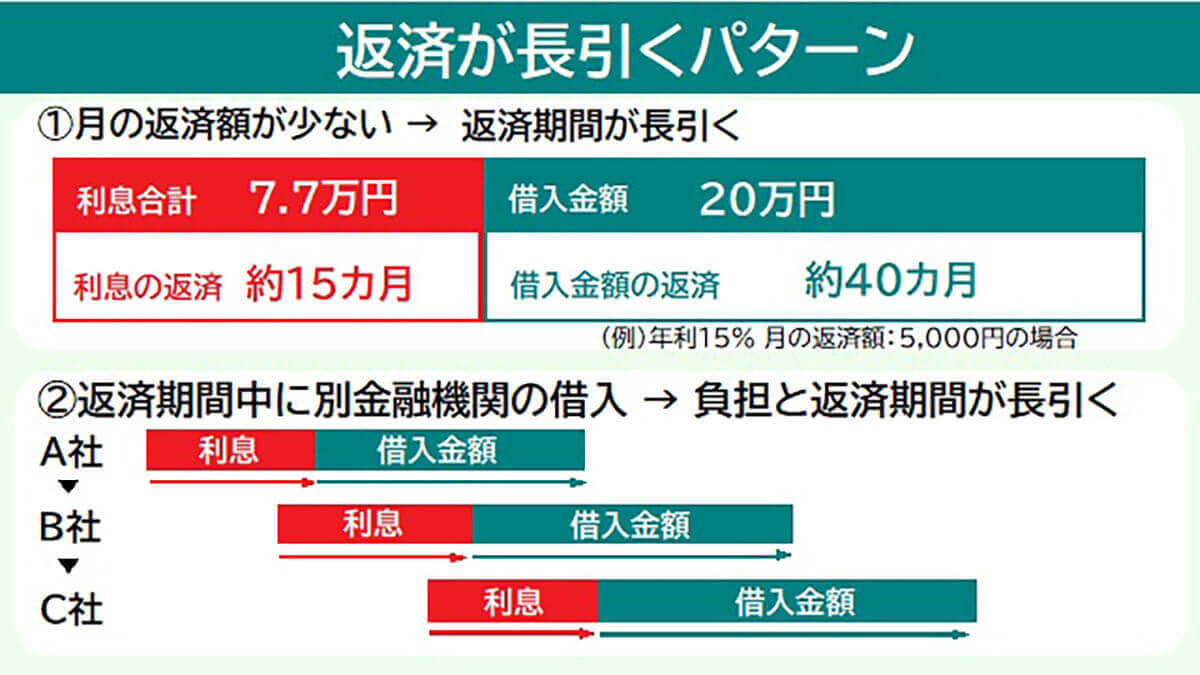

毎月の返済が少額だった場合や、複数の金融機関から借入した場合は、返済の負担が大きくなる・返済期間が長引くといったリスクが想定できます

この記事ではアコムから借り入れる前に知っておきたい恐ろしさや、リスクを軽減する方法についても解説します。

アコムでの借り入れの恐ろしさとは?

アコムで借り入れる恐ろしさについて、下記3つの観点から解説します。

・高い金利

・信用情報に傷が付く可能性

・差し押さえの可能性

高い金利 | 銀行ローンよりも高い金利が中長期的に負担となる

アコムは金利は3.0~18.0%と謡っています。しかし、初めて利用する場合は上限金利が適用されるケースがほとんど。理由は初回利用者は利用実績がなく、信頼関係ができあがっていないためです。

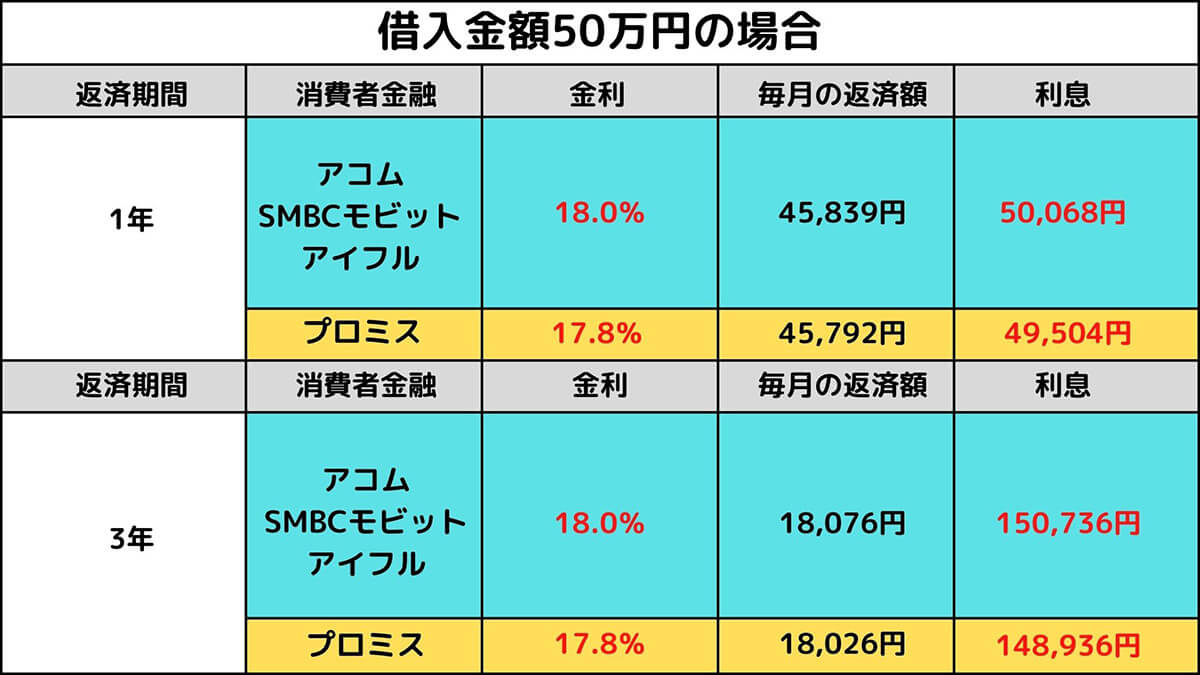

消費者金融の金利相場は15.0~18.0%。たとえばアコムとプロミスで同じ50万円を借りたとき、金利の違いはわずか0.2%ですが、長期的に考えると返済する利息の差が大きくなります

アコムが提示している借入利率は以下の通りです。

・1~99万円:7.7~18.0%

・100~300万円:7.7~15.0%

・301~500万円:4.7~7.7%

・501~800万円:3.0~4.7%

18.0%や15.0%といった金利は決して安いとは言えません。たとえば銀行系カードローンの「三井住友銀行カードローン」の金利は以下の通りです。

| 契約限度額 | 借入利率 |

| 100万円以下 | 年12.0~14.5% |

| 100万円超200万円以下 | 年10.0~12.0% |

| 200万円超300万円以下 | 年8.0~10.0% |

| 300万円超400万円以下 | 年7.0~8.0% |

| 400万円超500万円以下 | 年6.0~7.0% |

| 500万円超600万円以下 | 年5.0~6.0% |

| 600万円超700万円以下 | 年4.5~5.0% |

| 700万円超800万円以下 | 年4.0~4.5% |

借り入れの際に上限金利が適用されると仮定すると、アコムと比較して銀行系のカードローンで借りたほうがお得。こうした金利相場を知らずに借り入れ、返済が長引いた場合、じわじわと負担が増える可能性があります。

信用情報に傷が付く可能性 | 返済の延滞に要注意

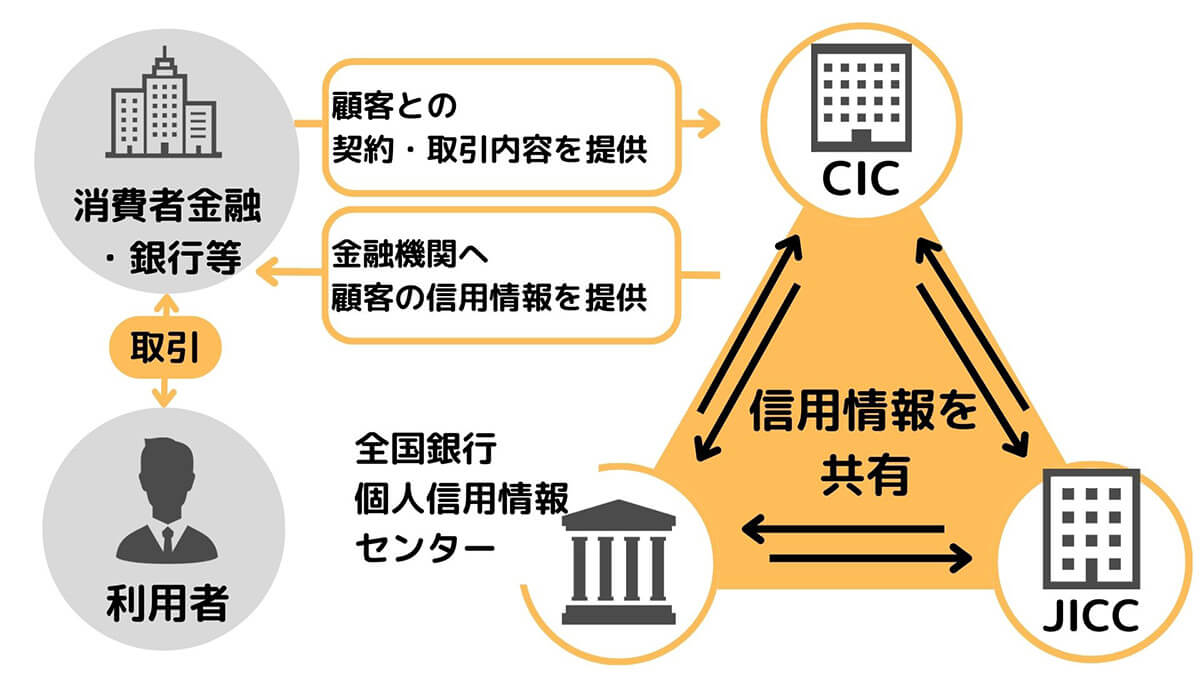

信用情報とは、クレジットカードやキャッシングに関する情報です。

信用情報は、金融機関が顧客との契約・取引内容をCIC・JICC・全国銀行個人信用情報センターに提供・共有。ローンに申し込む際に見られる情報のため、傷が付くと申し込みができなくなるリスクがあります

たとえば「短期間に複数の借り入れをした場合」や「審査に落ちた場合」も信用情報に記録されることに。つまり、アコムの審査に落ちてお金を借りられなかった場合も「審査に落ちた」という記録が残ってしまいます。

こうした状態は「申し込みブラック」と呼ばれ、6カ月間はCICをはじめとした信用情報機関に記録が残ります。

CICは信用情報機関の中でも、クレジットカードに関する情報を中心に取り扱う機関。インターネットもしくは郵送によって、自身の信用情報照会が可能です。(画像引用元:CIC公式サイト)

信用情報機関には、返済を延滞した場合や自己破産した場合も記録が残ります。記録される期間は延滞すると1~5年間、自己破産・個人再生などの債務整理を行った場合は10年間保管されます。

住宅ローンやオートローンなど、新規のローンに影響する可能性が高いので注意しましょう。

差し押さえの可能性 | 「アコム」名義で督促状、催告書が届くケースがある

アコムでは約定返済日に返済できなかった場合に「いきなり家に取り立てに来る」といったことはありません。返済意思の有無確認や、いつごろ返済できるかの確認など、段階的な方法が取られています。

ただし、それらに対応しない場合は、督促状や催告書が郵送される・差し押さえが行われる、といったケースに発展することも。返済を延滞してしまった場合は、アコムへの誠実な対応を心がけましょう。

アコムでの借り入れのメリット | 大手の安心感と無利息サービス

アコムは金融庁の認定を受けた正規の「安全」な貸金業者であり「闇金」ではありません。法定の上限金利の中で運営されています。

初めて利用する場合は無利息サービスもあり、アコムでの借金歴が他のローンの審査や転職時のリファレンスチェックに悪影響を与える心配もないでしょう。

つまり「アコムで借金したら終わり」ではないため、基本的には安心。不安を感じる場合はこちらの記事も参考にしてみてください。

アコムは恐ろしくない!アコムからの借り入れのリスクを小さくする方法

アコムは金利が高い・信用情報に傷が付くなどの「恐ろしさ」はありますが、リスクを最小限にする以下のような方法もあります。

・初めての利用時は30日以内に借入を完済する

・借り入れ希望額は最低限に抑えて利息も事前に計算する

・約定返済日に返済できない場合、事前にアコムに相談を行う

初めての利用時は30日以内に借入を完済する

アコムは、契約日から30日間は無利息が適用されるため、契約後30日以内に完済できれば金利が発生しません。

30日間の無利息期間は、初めて利用する人のみが適用されるサービス。アコムが不適当と判断した場合は対象外となるものの、ほとんどの方が対象となります。(画像引用元:アコム公式サイト)

アコムの30日間の無利息サービスは、期間中の返済が全額元金の返済になってお得。ただし、無利息の開始が「契約日の翌日」から起算される点に注意しましょう。

借り入れ希望額は最低限に抑えて利息も事前に計算する

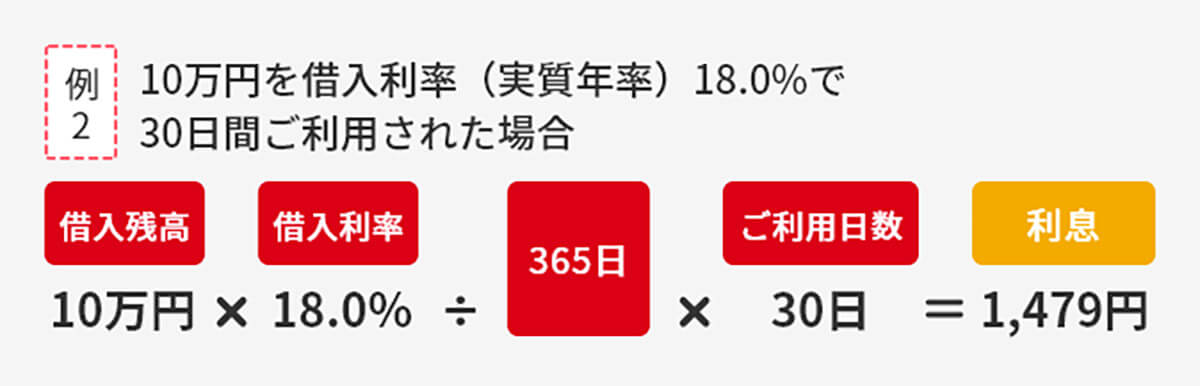

アコムの金利対策として、借り入れ希望額を最低限に抑えつつ、発生する利息を計算しておく作業は必須です。

たとえば10万円を借り入れて30日後に全額返済した場合、発生する利息は1,479円。30日間の無利息期間が過ぎても返済が終了していない場合は、返済残額をもとに計算しましょう。(画像引用元:アコム公式サイト)

前述の通り、アコムの金利は銀行系カードローンに比べて割高。そして、必要以上の借り入れは返済期間の長期化や返済負担の増大を招きかねません。無理のない範囲で利用するためにも、借り入れ希望額は最低限にしましょう。

約定返済日に返済できない場合、事前にアコムに相談を行う

約定返済日に返済できなないまま放置すると、督促されてしまうことがあります。しかし、事前に相談しておけば、返済日の変更ができる可能性も。

返済日を変更する方法は2つ。対応時間が平日9~18時のアコム総合カードローンデスク(0120-629-215)に電話して相談する、またはプッシュホンサービスや会員サービスを利用して申し込む方法です。

返済が難しいときは、返済金額を少なくするのも手段の1つ。総合カードローンデスクに連絡して相談すると、一時的な約定返済額の減額ができます。なお、減額した場合は利息が増える場合もあるため、再度シミュレーションするのがおすすめです。

コンビニATMで返済を考えている場合は、アコムATMやインターネットでの返済も併用できるようにしておくのがポイント。コンビニATMがメンテナンスで使用できない場合も、アコムATMやインターネットで代用できます。

もしアコムから督促状、催告書が届いたらどうなる?正しい対応方法

きちんと返済を行えば、アコムから督促状や催告書が届く心配はありません。しかし「事前のアコムへの相談なしに返済を延滞してしまった」という場合には以下のようなリスクがあります。

・督促のメールや電話が入る

・遅延損害金が発生する

・督促状が届く

・催告書が届く

督促のメールや電話に誠実に対応し、一刻も早く返済するのがベスト。できない場合は督促状・催告書と対応が発展して最終的に差し押さえとなる可能性もあります。自分だけでは解決できない場合、司法書士や弁護士に介入してもらい、債務整理すべきです。

督促のメールや電話が入る(返済日翌日~)

最初はメールや電話で返済の督促が行われます。この時点ではうっかり返済日を忘れていたケースも含めた確認です。なお、電話は契約時に登録した番号にかかってきます。

電話やメールに対して反応がない・返済がない、といった場合は自宅の固定電話に連絡が入ります。同居家族がいる場合は、アコムの利用や返済できていないことがバレる可能性が高まってしまいます。

遅延損害金が発生する(返済日翌日~)

返済日の翌日からは、遅延損害金として年率20.0%の利息で計算されるようになります。日割りで考えると大きな金額ではないものの、返済が遅れるほどに膨れ上がり、負担は相当なものに。可能な限り早く返済する必要があります。

督促状が届く(返済日から1カ月~)

返済日から1カ月が経過し、電話に反応がない場合は、督促状が届きます。ACカードセンター名義で、配達証明や内容証明で送付され、周囲にバレる可能性がさらに高まります。さらに、カードが利用停止となることもあります。

催告書が届く(返済日から3カ月~)

催告書は、アコム名義の内容証明郵便で届きます。催告書は督促の中でも最も強く請求を迫る内容。催告書には請求のほか、借金の時効を止める効果もあり、債権者が請求できなくなる事態を防ぐ目的も含まれます。

催告書では、法的手段での請求をすることが記載される場合も。法的手段とは強制的に返済させる「差し押さえ」を意味します。自分の財産を守るためにも、督促にはきちんと対応し、必要時は債務整理を検討しましょう。

まとめ | アコムは返済計画をきちんと立てて使えば怖くない!

アコムは金利が高く、借り入れた金額によっては返済に困ることもあるでしょう。しかし、収支のバランスが崩れるのは自分自身の問題です。よって、返済に困るリスクは、どの金融機関からの借り入れにもあると言えます。

アコムを利用する前に、自分の収支バランスを見直し、きちんとした返済計画を立てましょう。返済計画の通りに、きちんと返済できれば、督促や差し押さえといった事態は回避できます。

※サムネイル画像は(Image:「アコム」公式サイトより引用)