債務整理とは、借金の減額や免除を目指す法的な手続きのこと。借金に苦しむ人にとって、救いの手になるでしょう。しかし、債務整理にはデメリットも存在します。特に、信用情報に事故情報が登録されることで、ローンやクレジットカードなどの利用が制限されてしまいます。

この記事では、債務整理の各手続きごとにデメリットとその対処法を紹介します。

【目次】

債務整理手続きの種類

信用情報への事故記録(ブラックリスト)は共通のデメリット

任意整理のデメリット

個人再生のデメリット

自己破産のデメリット

債務整理のデメリットに関する誤解

【残したい財産別】債務整理の適切な手続きの選び方

ブラックリスト入りのデメリットを軽減する対処法

まとめ

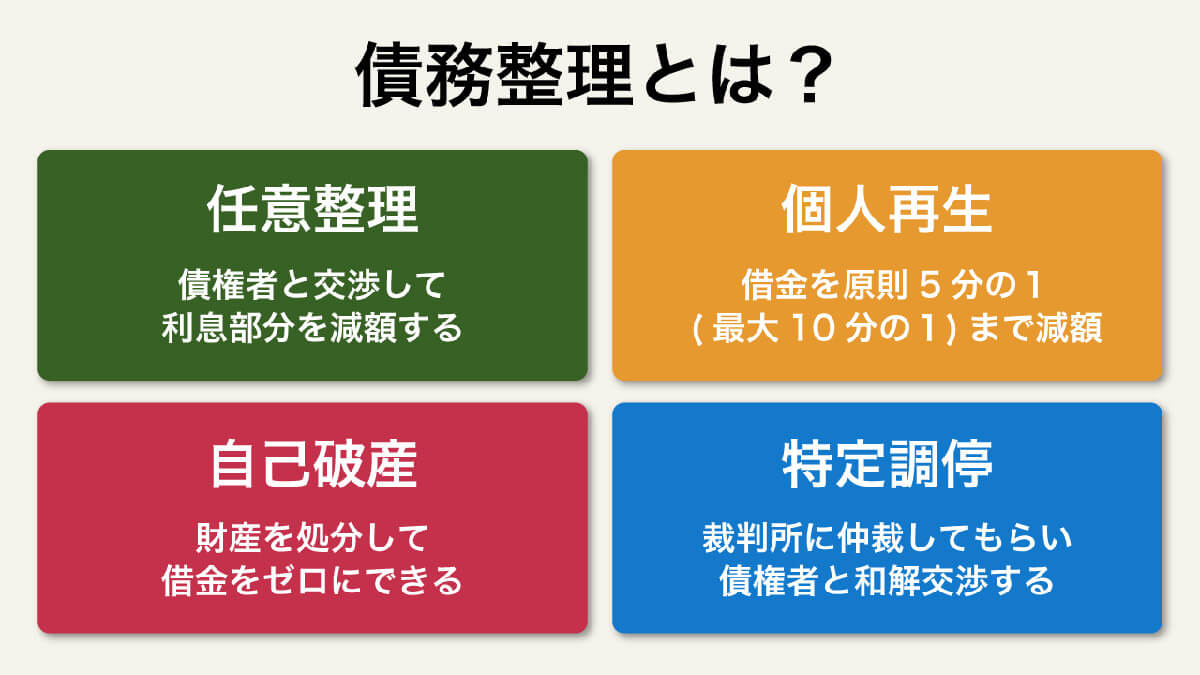

債務整理手続きの種類

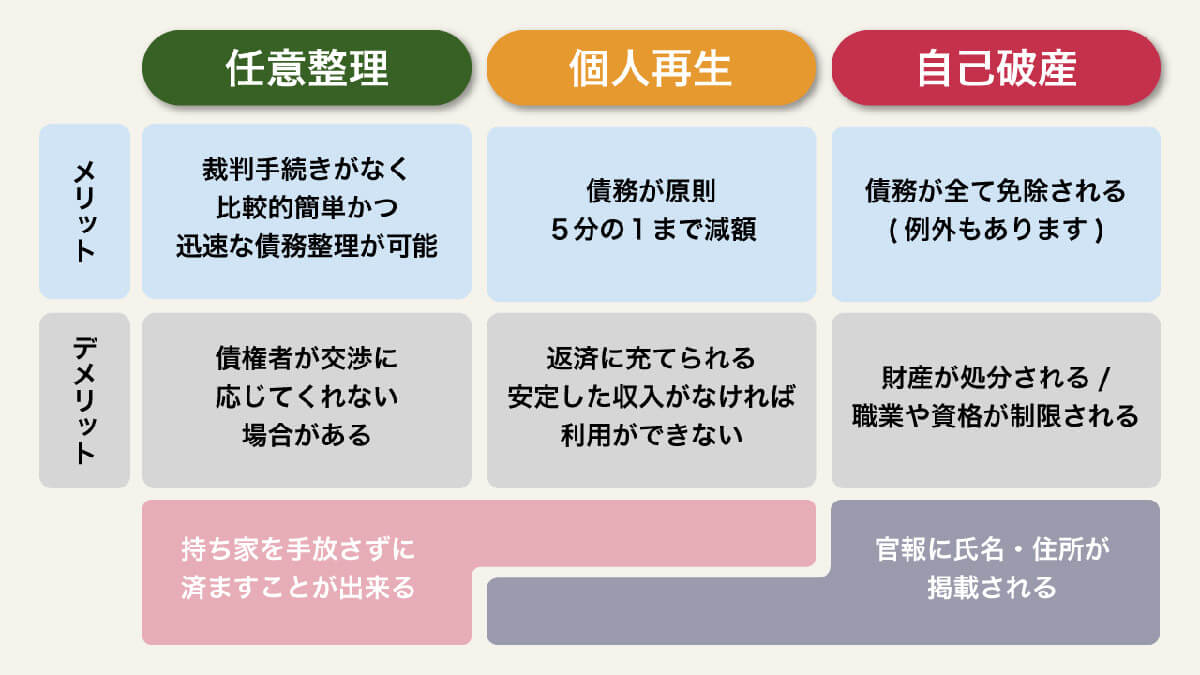

債務整理には任意整理や自己破産など、様々な手続きがあります。

それぞれの手続きには特定のデメリットが存在しますが、適切な対処法を選ぶことでデメリットを軽減できます。

「任意整理」か「個人再生」は持ち家を手放さずに整理することが可能です。加えて、官報に氏名や住所を掲載したくない場合は「任意整理」をまず検討すると良いでしょう。なお個人再生と自己破産は減額幅が大きく、メリットが大きいですがその分後述するようなデメリットも大きいです

信用情報への事故記録(ブラックリスト)は共通のデメリット

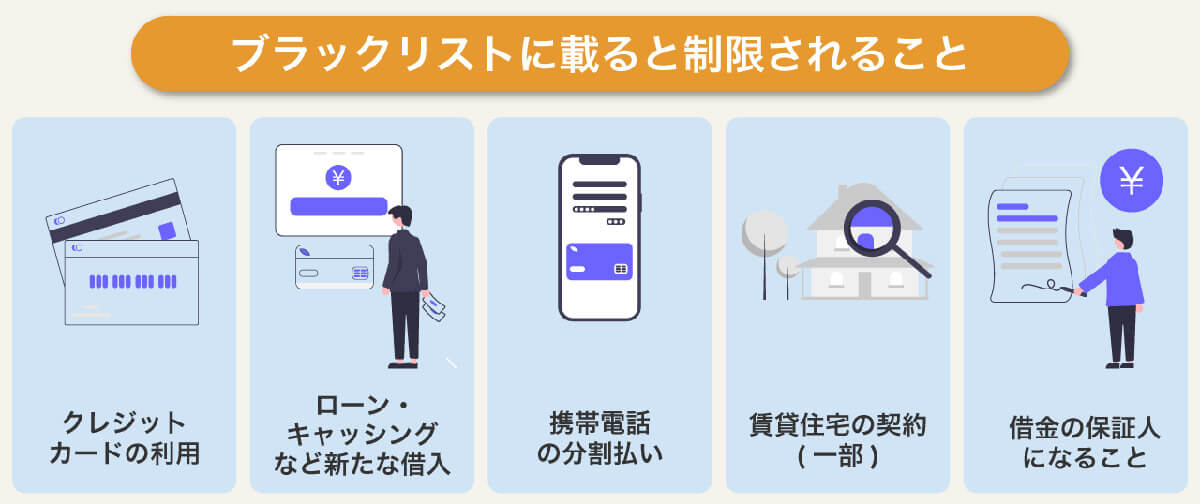

債務整理を行うと、信用情報に事故情報が登録され、ブラックリストに載ることになります。

ブラックリストに掲載されると具体的に何が制限される?

ブラックリストに載ると、クレジットカードの利用ができなくなったり、新たな借り入れが制限されるだけでなく、携帯電話の分割払いや賃貸住宅への契約が難しくなる場合もあります。また、子どもの奨学金の保証人にもなれなくなる可能性があります。

任意整理のデメリット

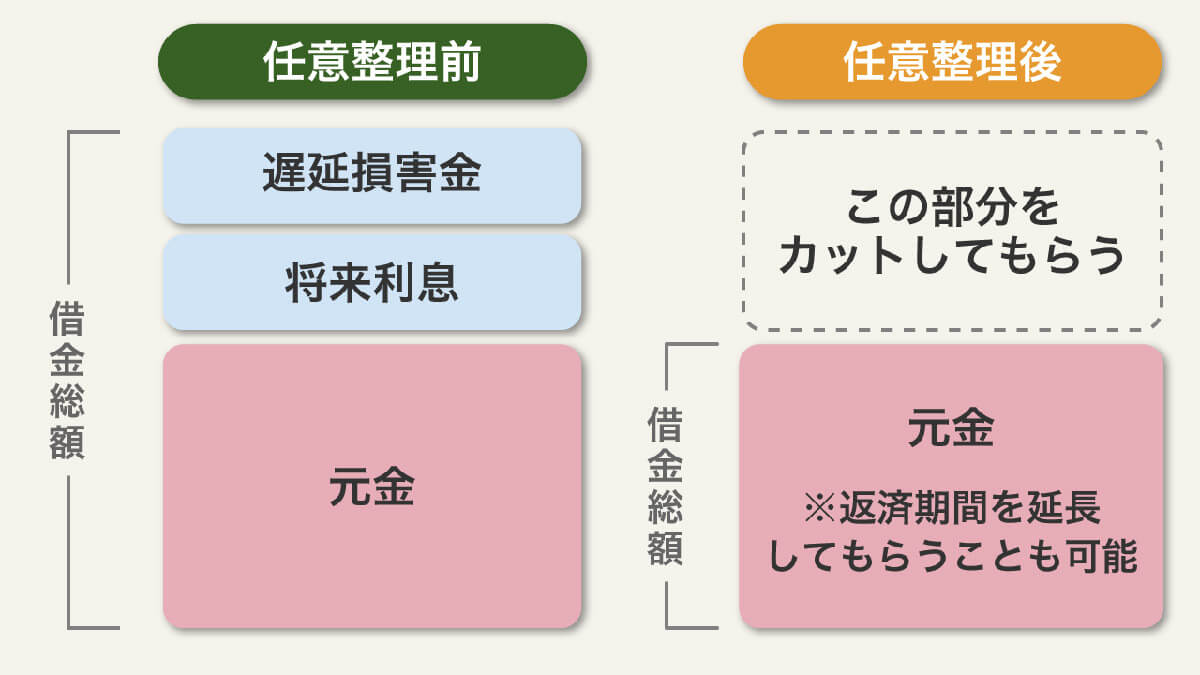

任意整理では、債務者が弁護士や司法書士に依頼して、債権者と直接交渉し、返済条件を変更できます。

任意整理では大幅な債務減額が期待できません。また、債権者の承諾が得られない場合には和解ができないことがことがあるので注意が必要です。

大幅な減額が期待できない

任意整理は、債務の一部を減額することが目的ですが、完全に免除されることはありません。そのため、一部を免除したとしても返済自体が難しい場合には他の手続きを検討する必要があります。

和解自体ができないケースもある

任意整理では、債権者との和解(合意)が必要ですが、債権者が和解に応じない場合もあります。このようなケースでは、他の債務整理手続きを検討する必要があります。

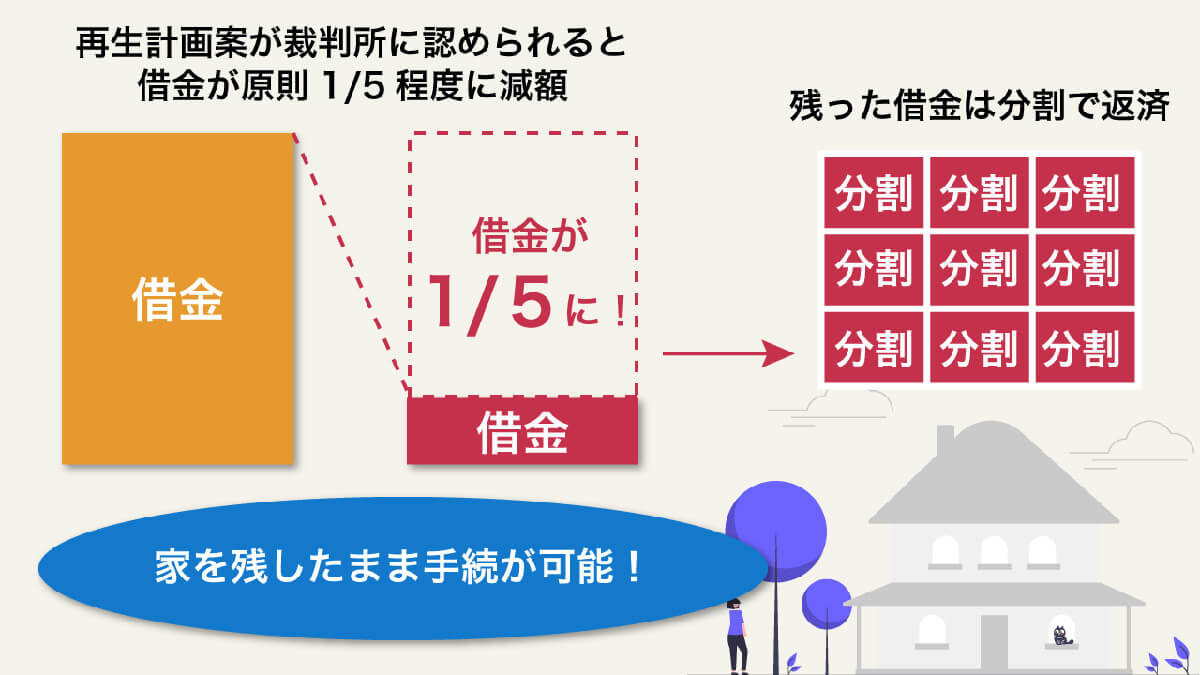

個人再生のデメリット

個人再生とは、裁判所を介して借金を減額した上で、3~5年をかけて分割返済をする手続きです。民事再生法に基づいて手続きが行われ、裁判所の決定をもって借金総額が原則として5分の1(最大で10分の1)にまで減額されます。

個人再生のデメリットとしては、書類作成や裁判への出廷が必要であることや、官報に住所や氏名が掲載されることがあります。また、全額ではなく1/5程度のカットとなるので、残った借金は分割などで返済する必要があります。

書類作成や裁判への出廷が必要

個人再生の手続きには、膨大な書類の作成や裁判所への出廷が必要です。これには時間と手間がかかる上、専門的な知識や経験も必要となります。加えて裁判所への出廷は多くの人にとって精神的な負担が大きいと言えるでしょう。

官報に住所・氏名が掲載される

個人再生の手続きでは、官報に自身の住所や氏名が掲載されます。これにより、一定の情報が公になります。

(住宅ローン特則の対象の住宅以外の)財産を失う

個人再生では、一部財産の処分を求められる場合があります。ただし、住宅ローン特則の対象である住宅については、残すことができる場合もあります。

自己破産のデメリット

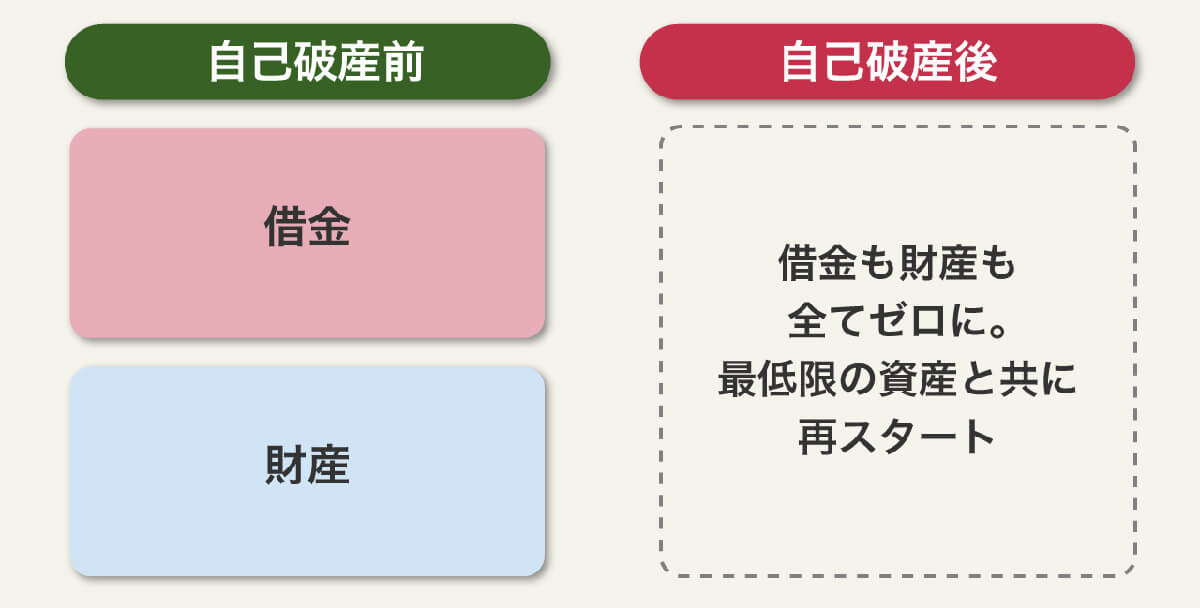

自己破産とは、裁判所を介して借金を一括で免除してもらう手続きです。民事再生法に基づいて手続きが行われ、裁判所の決定をもって借金がゼロになります。

自己破産は、借金のみゼロになると思われがちですが、実は所有している価値の高い財産も処分されます。たとえば、家や比較的新しい車などが該当します。つまり、借金も財産もゼロとなり、最低限の資産とともにリスタートする制度であると言えます

自己破産のデメリットとしては、自動車や持ち家を含む財産の処分が必要になることや、一部の職業への制限が生じることがあります。また個人再生と同様に書類作成や裁判への出廷も必要で、なおかつ官報に住所や氏名が掲載されます。

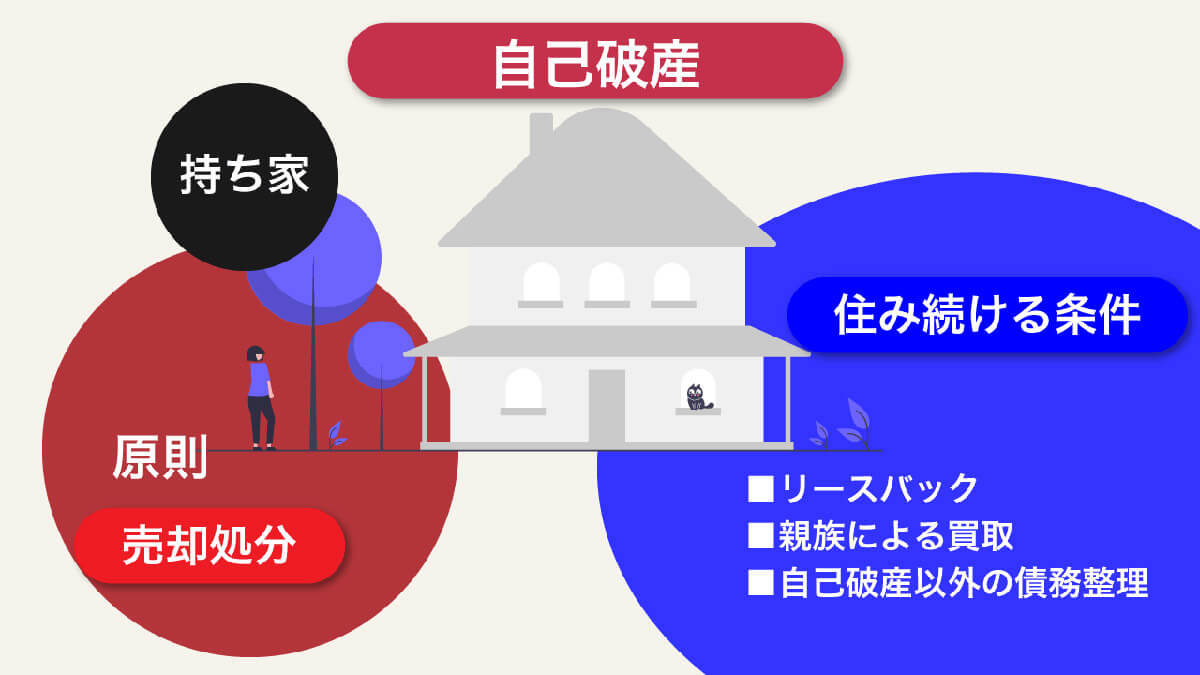

自動車や持ち家を含む財産の処分がある

自己破産では、財産処分が求められます。これには自動車や持ち家も含まれるため、生活の維持に最低限必要な一部のみを除き、ほぼすべての財産が失われます。

自己破産における持ち家や車の扱いは、多くの人が最も気になるポイントではないでしょうか。結論としては原則、売却処分となります。ただし持ち家や車をリースバックしたり、親族が買い取った場合は住み続けることが可能です。これらの手段が現実的では無いものの、売却はしたく無い場合は自己破産以外の解決策を検討しましょう

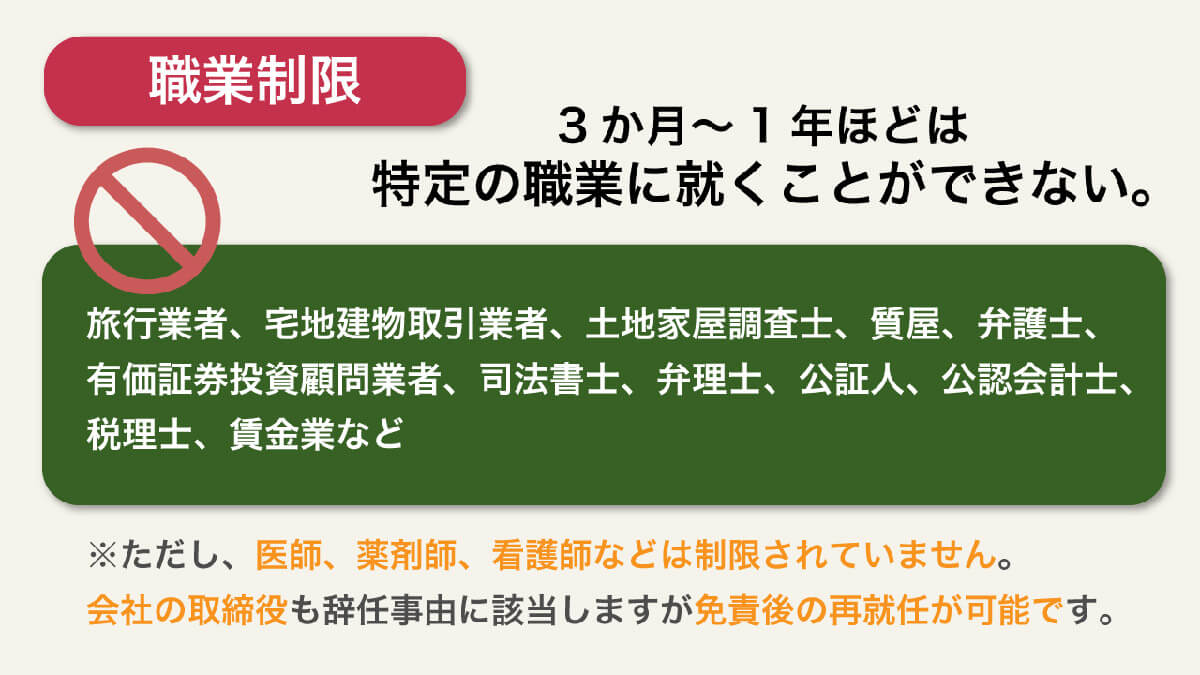

職業制限が生じる

自己破産を行った場合、手続き期間中は一部の職業への就業が制限されます。例えば、弁護士や公認会計士などの職業が対象です。主な対象職種は以下の通り。

証券会社外務員、旅行業者、宅地建物取引業者、建築士、不動産鑑定士、土地家屋調査士、生命保険募集人、商品取引所会員、有価証券投資顧問業者、風俗営業、質屋、弁護士、司法書士、弁理士、公証人、公認会計士、税理士、賃金業、教育委員会の委員、行政書士、警備員、警備業者、社会保険社労士、商工会議所の会員、信用金庫等の役員、公安審査委員会の委員長および委員など

書類作成や裁判への出廷が必要

自己破産では個人再生と同様に、裁判への出廷や下準備としての多くの書類作成などが求められます。

官報に住所・氏名が掲載される

個人再生と同様に、自己破産でも住所・氏名が官報に掲載されます。自己破産前と比べ、一定のプライバシーが失われた状態となります。

債務整理のデメリットに関する誤解

債務整理にはいくつかの誤解が存在します。例えば、すべての職業に制限がかかる、官報公告で必ずバレる、債務整理を行ったことが必ず家族にバレるなど。しかし、個々によって状況が異なるため、正しい情報を把握することが重要です。

誤解:すべての職業に制限がかかる

債務整理を行った場合、「すべての職業への就業に制限がかかる」という誤解があります。しかし、そもそも債務整理で職業制限が生じるのは「自己破産」のみ。なおかつ、自己破産してもすべての職業に制限がかかるわけではありません。

たとえば弁護士や公認会計士、質屋、旅行業者などは職業制限の対象ですが、医者や薬剤師などは制限されていません。また「会社の取締役」も、自己破産は辞任事由ですが再度の就任が制限されているわけではありません

誤解:官報公告で必ずばれる

債務整理を行ったことが官報に公告され、必ずバレるという誤解があります。しかし、官報公告への掲載は「個人再生」「自己破産」のみで行われ、任意整理では対象になりません。

誤解:債務整理を行ったことは必ず家族にバレる

「個人再生」「自己破産」の場合、裁判所に家計の収支や通帳の提出を求められることがあり、それらの過程で債務整理の事実がほぼ確実に家族にバレます。

一方、「任意整理」であれば手続きも少なく、裁判も不要なため、家族にバレにくいです。

たとえば任意整理を司法書士や弁護士に依頼して行った場合、官報にも掲載されず、裁判も起こされず、直接の取り立ても行われないため、家族に債務整理がバレるリスクは最小限にできます。

【残したい財産別】債務整理の適切な手続きの選び方

残したい財産別に、債務整理の選び方を紹介します。

住宅ローン返済中の自宅を残す:個人再生

住宅ローン返済中の自宅を残しつつ、債務の減額幅を大きくしたい場合には、個人再生が適しています。個人再生では、住宅ローン特則を利用することで、自宅を残すことができる場合があります。

自動車や自宅などひととおりの財産を残す:任意整理

自動車や自宅などひととおりの財産を残したい場合には、任意整理が適しています。任意整理では残したい財産を整理の対象から外すことで、それらを残すことができる場合があります。

自宅や車などを債務整理の対象から外しつつ、債権者と交渉をすることで「主な財産を残しつつ和解成立する」ことが目指せます。

ブラックリスト入りのデメリットを軽減する対処法

債務整理によりブラックリストに入ってしまった際のデメリットを軽減する方法は以下の通りです。

・デビットカードを利用する

・スマホは一括払いか中古端末の購入

・債務整理の対象を事前に選り分けて整理しておく

デビットカードを利用する

ブラックリスト入りによってクレジットカードの利用が制限される場合、デビットカードを利用することが選択肢となります。デビットカードは利用時に銀行口座から引き落とされるため、信用情報に事故情報が残っていても発行が可能です。

スマホは一括払いか中古端末の購入

ブラックリスト入りによってスマホの分割払いが制限される場合、一括払いか中古端末の購入を検討しましょう。これによって分割払いの制約を回避できます。

債務整理の対象を事前に選り分けて整理しておく

特に任意整理を行う際には、対象となる債務を事前に選り分けて整理することが重要です。必要な債務の整理を行い、制限を受ける可能性のある財産や契約を最小限にすることで、制約を軽減しつつも借金の減額もかなえられます。

まとめ

今回は債務整理について「任意整理」「個人再生」「自己破産」各手続きごとのデメリットとデメリットを最小限にするための知識をお伝えしました。書類作成や交渉など、個人では対応が難しいことも多いため、弁護士事務所に相談することも検討が必要です。まず、それぞれの手続きについてしっかりと理解を深めたうえで、状況が悪化する前に、早めの対応を行いましょう。